عندما تسمع عقود اليورودولار الآجلة قد تعتقد أن الأمر يتعلق بزوج عملات EUR / USD. لكن في الواقع، لا علاقة لها بسوق العملات الأجنبية (الفوركس). يستعرض الدليل التالي موضوع عقود اليورودولار الآجلة. كل شيء حول عقود اليورودولار الآجلة بدءًا من ما هيتها، ومرورا بتاريخ نشأتها، ومواصفات العقد و رمز التداول وأيضا ما يجب البحث عنه عند التنقل في سوق اليورودولار. سنلقي نظرة فاحصة على مزايا وعيوب هذه الأداة المالية لفهم كيفية عمل عقد اليورودولار Eurodollar الآجل في التطبيق الفعلي. فلندخل في صلب الموضوع.

ما هو اليورودولار؟

هناك عدد قليل جدًا من الأشخاص الذين يسمعون مصطلح “عقود اليورودولار الآجلة” دون أن يتبادر إلى أذهانهم فورًا كونه عقدًا آجل يساعد على الاستفادة من زوج يورو/دولار أمريكي. فهو افتراض منطقي. حيث أن الفوركس هو أكبر سوق في العالم، وزوج العملات الأجنية الذي ذركناه هو الأكثر تداولا كذلك.

ومع ذلك، فإن الحقيقة هي عقود اليورودولار الآجلة شيء مختلف تمامًا. عقود اليورودولار الآجلة هي ودائع لأجل يتم تخزينها في البنوك خارج الولايات المتحدة، ولكنها مقومة بالدولار الأمريكي. وهي خارج نطاق اختصاص الاحتياطي الفيدرالي. ما يعني أنها تحتمل مخاطر أعلى، وبالتالي فإنها تتمتع بعوائد أعلى.

لماذا سميت باليورودولار “Eurodollar”؟ عندما تم إطلاقها لأول مرة، كان يتم الاحتفاظ بالودائع ذات الأجل المقومة بالدولار بشكل رئيسي في البنوك الأوروبية. ونتيجة لذلك ، أصبحوا يُعرفون بدولارات بنك اليورو في البداية. وعلى مر السنين، بدأت هذه الأدوات المالية تنتشر عبر بنوك العالم أجمع. ولا زالت هذه الأدوات المالية حتى اليوم تحتفظ بمسماها الأصلي كـ يورودولار “Eurodollars”.

حقيقة ممتعة: يشار إلى العملات المودعة في البنوك خارج بلادهم باسم “عملة اليورو”. على سبيل المثال، تعتبر الدولار الأسترالي الموجود في أحد البنوك السويسرية عملة اليورو eurocurrency.

على الرغم من أنها ليست الأداة الأكثر شيوعًا، إلا أن عقود اليورو الآجلة هي أداة استثمارية مفيدة لكل من متداولي العقود الآجلة المتقدمين والمبتدئين. والسبب هو توفر سيولة لا مثيل لها واستقرار طويل المدى.

تاريخ الأصل

تاريخ اليورودولار هو تاريخ مثير للاهتمام. يعود تاريخه إلى سنوات ما بعد الحرب العالمية الثانية. خرجت الولايات المتحدة كواحدة من الفائزين الكبار وأثبتت نفسها كقوة عالمية عظمى. أدى ذلك إلى زيادة كبيرة في الطلب على الدولار الأمريكي. العوامل الحاسمة الأخرى الكامنة وراء الاهتمام المتزايد بالعملة كانت اقتصاد البلاد المزدهر والمساعدات الاقتصادية لأوروبا في إطار خطة مارشال.

بدأ مفهوم اليورودولار يتطور خلال الخمسينيات وفترة الحرب الباردة. حيث كان يعمل الاتحاد السوفيتي على نقل إيراداته المقومة بالدولار من مبيعات النفط إلى البنوك خارج الولايات المتحدة. كان الغرض من ذلك هي حماية البلاد من أن يتم تجميد أصولها كجزء من استراتيجية جيوسياسية عدوانية.

على مر السنين، تنافست اليورودولار مع مشتقة شهادات الإيداع (CDs) على المركز الأول في سوق المال الأساسي قصير الأجل. وفي أواخر الثمانينيات، تفوقت اليورو دولار على شهادات الايداع (CDs). كان السبب الأساسي هو سلسلة من الأحداث، بما في ذلك حد الاحتياطي الفيدرالي على الودائع المحلية، والعجز التجاري في الولايات المتحدة، وغير ذلك من الأمور. منذ ذلك الحين، أصبحت اليورودولار أكبر وأشهر سوق مالي قصير الأجل خاص في جميع أنحاء العالم.

ويستخدم المستثمرون اليوم أسعار الفائدة لليورو دولار كمعيار لتمويل الشركات. غالبًا ما يستخدمونها أيضًا كمؤشر لمستويات مخاطر الائتمان على مستوى البنوك.

مقدمة عن العقد الآجل

والآن، لنلقي نظرة على تاريخ عقود اليوروردولار الآجلة. تم إطلاق عقد اليورودولار عام 1981 من بورصة CME كأول عقد آجل يتم تسويته نقدًا. تم تداول عقد اليورودولار الآجل في البداية داخل مقر CME الأكبر. كان حجمه يعادل حجم ملعب كرة القدم تقريبًا واستضاف أكثر من 1500 متداول.

حقيقة ممتعة: قبل إطلاق هذه العقود، جذبت أداة اليوروردولار الكثير من الاهتمام لدرجة أن بعض الناس كانوا يخيّمون خارج البورصة انتظارًا لإفتتاحها. وبمجرد أن يتم فتح البورصة، تجدهم يغمرون الطابق التجاري العلوي لبورصة CME.

وفي أيامنا هذه، فإن كل شيء يحدث إلكترونيا. يمكن لأي شخص لديه حساب في تداول مع بروكر العقود الآجلة الاستفادة من هذه الأداة المالية بنقرة واحدة.

سوق اليورودولار

المشكلة الرئيسية في سوق اليورو دولار هي أنه يفتقر إلى إحصائيات مفصلة وبيانات رسمية تتعلق بنموه. والسبب في ذلك كونه لا يخضع لإدارة أي وكالة حكومية.

ومع ذلك، فإنه يتضح من البيانات المتاحة، أن اليوورودولار هي أكبر سوق مالي في جميع أنحاء العالم مع إحصائيات تشير إلى أنه في عام 1997، تم تقديم أكثر من 90٪ من جميع القروض بهذه الطريقة.

لنتعمق قليلاً في الأرقام. تجدر الإشارة إلى أنه في عام 1969 كان حجم سوق اليورودولار يُقدّر بـ 37 مليار دولار. وفي عام 1985، كان صافي حجم السوق يعادل 1.67 تريليون دولار. في وقت لاحق من عام 2016، تجاوزت قيمة السوق 13.8 تريليون دولار.

كما توصل المؤلفون لدراسة Nedbank بعنوان “صعود وسقوط نظام اليورو دولار” من سبتمبر 2016، استنتج المؤلفون أن سوق اليورودولار كبير. وبلغ ذروته عند ما يقرب من 0.87 ضعف حجم إجمالي النظام المصرفي الأمريكي.

سوق العقود الآجلة يورودولار Eurodollar يهم جميع أنواع المستثمرين سواء الأفراد، أو الشركات الكبرى، وحتى الحكومات من جميع أنحاء العالم. وتعد أسواق لندن وسنغافورة هي الأسواق الرائجة لتداول اليورودولار بعد سوق CME. ويحظى الأول بشعبية كبيرة لكونه يعمل خلال جلسات التداول الأمريكية والآسيوية.

ما هي عقود اليورودولار الآجلة ؟

يوضح تعريف الكتاب المدرسي لعقود اليورو الآجلة أن هذه الأدوات المالية هي عقود تسوية نقدية، يستند سعرها إلى سعر LIBOR لثلاث أشهر من تاريخ انتهاء التداول. ويقصد بـ LIBOR سعر الفائدة بين البنوك في لندن. بمعنى آخر، يعكس سعر العقد القيمة المتوقعة لسعر الفائدة بين بنوك لندن (LIBOR) وقت التسوية.

ومع ذلك، إذا كانت هذه التفسيرات تجعل من الصعب الوصول إلى جوهر المفهوم، فتأكد من تذكر ما يلي: عقود اليورودولار الآجلة هي عقود على وديعة ثلاث أشهر بمليون دولار أمريكي. قد تسأل لماذا مليون دولار، ولكن سنعود إلى هذا السؤال عندما نركز على طريقة عمل عقود اليورودولار الآجلة. والآن لنلقي نظرة عن كثب على هذه الأداة المالية.

عقود اليورو الآجلة (التي تمثل بـ “GE”) هي أكثر المنتجات تداولًا في العالم على أساس سعر الفائدة. يتم تداول أكثر من 80٪ من عقود اليورودولار الآجلة على CME Globex. يستفيد المشاركون في السوق من الشفافية والتسعير الفوري وفي الوقت الفعلي.

وعلى الرغم من أن عقود اليورودولار الآجلة هي الخيار المفضل لجميع أنواع المشاركين في السوق، بما في ذلك الأفراد والمؤسسات والحكومات، إلا أنها ذات أهمية خاصة للشركات والبنوك. والسبب وراء ذلك هو أن عقود اليورودولار الآجلة تتيح لها قفل سعر الفائدة على الأموال التي تخطط لاقتراضها في المستقبل القريب عند مستويات اليوم.

وبهذه الطريقة، يمكن للشركات الاستفادة من طريقة أكثر ملاءمة لاستثمار النقد الزائد، وتسوية المعاملات الدولية، وتقديم قروض قصيرة الأجل، أو تمويل صادراتها ووارداتها.

من ناحية أخرى، تستخدم البنوك هذه الأدوات للتحوط ضد مخاطر العملات الأجنبية من خلال تداول المشتقات ذات الدخل الثابت. إن حقيقة كون الدولار الأمريكي عملة عالية السيولة توفر لهم فرصة تمويل القروض المقومة بالدولار للعملاء الأجانب دون تحمل أي مخاطر متعلقة بالصرف.

وتشير توقعات المحللين باستمرار الى نمو مستمر لسوق العقود الآجلة للدولار طالما ظل الدولار هو العملة المهيمنة في جميع أنحاء العالم.

كيف يعمل العقد

على الرغم من أن مفهوم العقود الآجلة لليورودولار قد يبدو معقدًا نوعًا ما، إلا أن الحقيقة هي أنه يعمل بطريقة مباشرة وسهلة الفهم.

الأصل الأساسي هو وديعة يورودولار آجلة بقيمة معيارية قدرها مليون دولار أمريكي. مع موعد تسوية ثابت عند ثلاثة أشهر. بمجرد انتهاء العقد، يمكن للبائع تحويل مركزه النقدي بدلاً من تسليم الأصل الأساسي.

يتم تداول عقود اليورودولار الآجلة من خلال مؤشر الأسعار. يتم حساب قيمة المؤشر بطرح سعر الفائدة للعقد الآجل من 100. على سبيل المثال، إذا تم تعيين سعر الفائدة عند 3٪ ، فإن سعر المؤشر يساوي 97 دولارًا (100-3 = 97). هذا يعني أنه يمكنك تحديد سعر الفائدة ببساطة من خلال النظر في القيمة التي يتم بها تسعير العقد الآجل. ففي حال تم تحديد سعر العقد عند 95.25 دولارًا، فإن سعر الفائدة 4.75 ٪.

سعر عقد اليورودولار الآجل له علاقة عكسية مع أسعار الفائدة. عندما ينخفض سعر الفائدة، يرتفع سعر العقد والعكس صحيح.

الأمور جيدة حتى الآن. ولكن دعونا نلقي نظرة مفصلة على أسعار الفائدة. بادئ ذي بدء، يجب أن نحدد أن عقود اليورودولار الآجلة هي أدوات مشتقة تعتمد على قيمة LIBOR. لماذا تستند قيمتها إلى LIBOR؟ لأن LIBOR يعتبر المعيار الأساسي لمعدلات الفائدة قصيرة الأجل، والتي بناءً عليها تقترض البنوك من بعضها البعض.

لذا، لتلخيص كيفية عمل عقود اليورودولار الآجلة، يجب أن نقول أنها تمثل سعر الفائدة بين بنوك لندن (LIBOR) لثلاثة أشهر على وديعة بقيمة 1 مليون دولار، يتم الاحتفاظ بها في البنوك الدولية، والمتوقعة عند وقت تسوية العقد.

مواصفات عقود اليورودولار الآجلة

دعونا الآن نلقي نظرة على المواصفات الرسمية لعقد اليورودولار الآجل (“GE”) ، الصادرة عن CME:

| وحدة العقد | 2500 $ × مؤشر IMM للعقد |

| عرض السعر | مؤشر IMM للعقد = 100 ناقص RR = سعر الفائدة بين بنوك لندن لثلاث أشهر من التسوية الفورية في يوم الأربعاء الثالث من شهر العقد. |

| ساعات التداول | من الأحد إلى الجمعة، الساعة 5 مساءً حتى 4 مساءً بالتوقيت المركزي (CT) |

| الحد الأدنى من تقلب السعر | أقرب شهر منتهي للعقد: ربع نقطة أساس لسعر الفائدة = 0.0025 نقطة سعر أو 6.25 دولار لكل عقد. جميع أشهر العقد الأخرى: نصف نقطة أساس من سعر الفائدة = 0.005 نقطة سعر أو 12.50 دولارًا للعقد. يبدأ أقرب عقد “جديد” في التداول بزيادات بمقدار 0.0025 في نفس تاريخ التداول حيث أن آخر يوم تداول لأقرب عقد “قديم” منتهي. |

| رمز المنتج | GE |

| العقود المدرجة | أقرب 40 شهرًا (أي 10 سنوات) في الدورة الموسمية لشهر مارس (مارس، يونيو، سبتمبر، ديسمبر) بالإضافة إلى أقرب 4 أشهر “متسلسلة” ليست في دورة مارس الموسمية. يتم إدراج شهر العقد الموسمي الجديد من مارس للتسليم لمدة 10 سنوات وبالتالي في يوم انتهاء شهر العقد الموسمي القريب. |

| طريقة التسوية | تسوية مالية |

| انتهاء التداول | يوم العمل الثاني لبنك لندن وقبل يوم الأربعاء الثالث من شهر العقد. ينتهي التداول في العقود المنتهية في تمام الساعة 11:00 صباحًا بتوقيت لندن في يوم التداول الأخير. |

المصدر: CME Globex

كيفية التداول

تعتمد إجابة هذا السؤال على غرض المتداول. سواء كان ذلك للتحوط أم المضاربة أو غير ذلك. قبل إلقاء نظرة على كيفية تأثير هذا القرار على استراتيجية تداول عقود اليورودولار الآجلة، لنتحدث عن بعض التكتيكات والمبادئ الأساسية التي يجب اتباعها عند شراء وبيع العقد.

بادئ ذي بدء، من الضروري الانتباه إلى ما يمكن أن تخبرنا به تغييرات سعر العقد الآجل عن LIBOR. على سبيل المثال، إذا اشترى متداولاً عقدًا واحدًا من اليورودولار مقابل 95.00 دولارًا ، وارتفع سعر العقد إلى 95.05 دولارًا، فإن هذا يعني تغيير معدل LIBOR من 5.00٪ إلى 4.95٪.

حسنًا، ولكن ماذا يعني هذا من حيث الربح؟ بالنظر إلى أن نقطة أساس واحدة للعقد تساوي 25 دولارًا، في هذه الحالة، يحصل المتداول على 125 دولارًا (5 نقاط أساس × 25 دولارًا لكل عقد).

لنكمل الآن مع طرق تداول عقود اليورودولار الآجلة.

التحوط

تستخدم كل من البنوك والشركات هذه الأداة المالية للتحوط ضد مخاطر أسعار الفائدة.

على سبيل المثال، تستخدم المؤسسات المالية عقود اليورودولار الآجلة للتحوط بمشتقات الدخل الثابت. بهذه الطريقة، يمكن للبنوك التحوط ضد التغيرات على منحنى العائد في المستقبل القريب والتي من شأنها أن تؤثر سلبًا على عوائدها.

من ناحية أخرى، تستخدم الشركات العقود الآجلة لليورودولار لتأمين أسعار الفائدة للأموال التي تخطط لإقراضها أو إقتراضها في المستقبل. إليك التطبيق العملي لما نتحدث عنه.

تخيل أن شركة ABC تخطط لتوسيع خط إنتاجها خلال أشهر الصيف عند تباطؤ نشاطها التجاري قليلاً. تكشف توقعاتهم أن المشروع يتطلب 5 ملايين دولار متوفرة في بداية أبريل. مع الأخذ في الاعتبار أن عقد يورودولار آجل واحد هو وديعة آجلة لثلاث أشهر قيمتها مليون دولار، يمكن للشركة أن تثبت أسعار الفائدة عند مستواها الحالي عن طريق مركز بيع (short) لعدد 5 عقود يورودولار آجلة.

وبالنظر إلى أن السعر يعكس سعر الفائدة في وقت التسوية (شهر أبريل في هذه الحالة)، فإن الشركة ستستفيد من الزيادة المحتملة على سعر الفائدة. حيث سيعمل ذلك بدوره على انخفاض سعر عقود اليورودولار الآجلة لابريل.

لنمثل ذلك بالأرقام. على سبيل المثال، إذا كان في 1 يناير(ثلاثة أشهر قبل 1 أبريل)، تم تحديد سعر عقد اليورودولار الآجل لشهر أبريل بـ 95.00 دولارًا (سعر الفائدة 5٪). وكان سعر الإغلاق النهائي عند 94.00 دولارًا. فإن هذا يشير إلى زيادة متوقعة بنسبة 1٪ في أسعار الفائدة. في هذه الحالة فإن بيع خمس عقود بـ 95.00 دولار في يناير سيحقق ربحًا قدره 2500 دولار لكل عقد. نتحدث هنا عن 100 نقطة أساس × 25 دولارًا، أو 12،500 دولارًا لكامل الصفقة بعد تسوية مركز البيع.

ما تفعله الشركة هنا هو تعويض المخاسر المحتملة للارتفاع المتوقع في أسعار الفائدة. حيث تعمل على تأمين فائدة LIBOR مقدمًا بثلاثة أشهر عن طريق مركز البيع في يناير.

المضاربة

يفضل المتداولون المتخصصون في إستراتيجيات متابعة الاتجاهات التداول على العقود الآجلة لليورودولار لأن الأصل غالبًا ما يسجل تحركات أسعار طويلة المدى، والتي تستمر عادةً لما يزيد عن عام وأكثر.

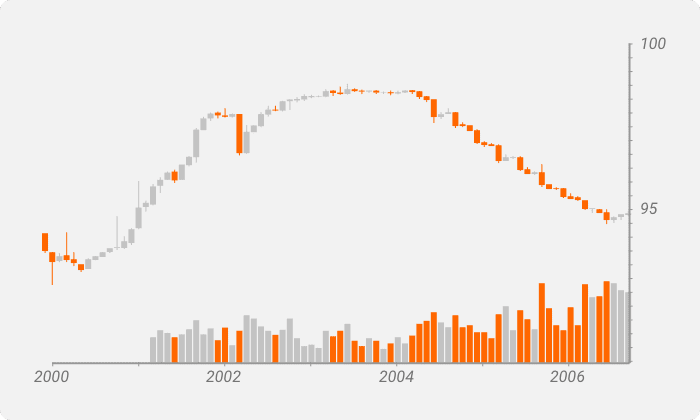

على الرسم البياني أدناه، يمكنك رؤية اتجاهين واضحين (واحد صعودي والآخر هبوطي)، يحدثان على مدى سبع سنوات تقريبًا. استمر الإتجاه (الترند) الأول لمدة 15 شهرًا متتاليًا، في حين هيمنت الدببة (الإتجاه الهبوطي) لما يزيد عن 27 شهرًا.

في أحداث مثل هذه، يميل الأصل إلى أن يصبح أكثر تقلبًا. وهذا يعني أن السماسرة والمضاربين الأكثر عدوانية يصبحون أكثر نشاطًا قليلاً.

من ناحية أخرى، يفضل المتداولون الذين لا يعتمدون على اتجاه السوق هذه الأداة المالية لكونها تتيح لهم تقديم العطاءات bids والعروض offers في نفس الوقت. حيث يحاولون بذلك الاستفادة من فرق السعر بين العرض والطلب.

تقوم شركات الاستثمار كبيرة الحجم بالمشاركة في أنشطة صنع السوق، وتستخدم العقود الآجلة لليورودولار بسبب السيولة الهائلة والتقلب المنخفض نسبيًا خلال اليوم.

سوق عقود اليورودولار الآجلة هو أيضًا بيئة مناسبة للمتداولين المتخصصين في تطبيق منهجيات متقدمة مثل تداول المراجحة. ما يفعلونه هو فحص السوق أولاً بحثًا عن تباين في الأسعار. ثم يقومون بشراء عقد يتم تداوله بسعر أقل من إحدى الأسواق. وأخيرًا، يبيعونها في أسواق تعرضها بسعر أعلى.

تنويع استثمار المحفظة

العقود الآجلة لليورودولار جذابة أيضًا للمستثمرين المؤسسيين ومديري الصناديق. على الأقل لدى أولئك الذين يبحثون عن أداة فعالة وغير تقليدية لتنويع استثمار محافظهم. تعتبر الأداة وسيلةً رائعة للحد من المخاطر عبر مزيد من فئات الأصول. يمكن أن تساعدك على موازنة محفظتك مع شيء مختلف عن الأدوات النموذجية مثل المعادن الثمينة والسندات وما إلى ذلك.

تعتمد فوائد العقود الآجلة لليورودولار كأداة لتنويع المحافظ على حقيقة أن لها علاقة أقل ارتباطًأ نسبيًا مع فئات الأصول المشتركة.

لمزيد من المعلومات حول استراتيجيات وأفكار تداول عقود اليورودولار الآجلة، يمكنك الرجوع إلى دليل CME.

مزايا وعيوب تداول عقود اليورودولار الآجلة

مثل أي فرصة استثمارية أخرى، تأتي عقود اليورودولار الآجلة مع حصتها العادلة من العيوب. لديها عيوبها، ولكنها أيضا تتمتع بمزاياها الخاصة. ما يجعل هذه الأدوات جذابة لبعض المتداولين، قد يجعل آخرين ينظرون إليها على أنها أقل جاذبية. لنلقي نظرة عن كثب على إيجابياتها وسلبياتها:

الإيجابيات

أداة مالية تتمتع بسيولة هائلة

على مر السنين، أثبت عقد اليورودولار الآجل نفسه كواحد من أفضل العقود الآجلة لدى بورصة CME. حيث يتفوق بانتظام على عقود E-mini S&P 500 أو العقود الآجلة للنفط الخام. ساهمت هذه الميزة لليورودولار في جذب المستثمرين الباحثين عن أدوات ذات حجم تداول يومي عالي وفائدة مفتوحة (عدد من العقود المفتوحة).

موثقة بالإختبار

أطلقت CME عقد اليورودولار الآجل في عام 1981. وأصبحت الأداة أول عقد آجل يتم تسويته نقديًا. حيث كان الأساس في تمهيد الطريق لعقود أخرى آجلة شبيهة أتت لاحقًا، ولكنها اكسبت أيضًا ثقة المستثمرين الذين لديهم تاريخ ثري من الأداء المنتظم.

متعددة الاستخدامات

لاستكمال مفهوم العقود الآجلة لليورودولار، طورت CME أشكالاً إضافية للعقد. بما في ذلك، Eurodollars Bundles و Packs Eurodollars و Serial Eurodollars.

تسمح Eurodollar Bundles للمتداولين بشراء و بيع سلسلة من العقود الآجلة بنسب متساوية، بدءًا من العقد الموسمي القادم.

توفر Eurodollar Packs التداول المتزامن لسلسلة متساوية القيمة من أربعة عقود آجلة، يتم تسعيرها على أساس المتوسط الصافي للتغيير لسعر إغلاق اليوم السابق.

تتشابه عقود Serial Eurodollars إلى حد كبير مع العقود الآجلة الموسمية، باستثناء أنها تنتهي في أشهر مختلفة.

السلبيات

عرضة للمخاطر السياسية

يمكن للعوامل السياسية مثل الحروب التجارية والتعريفات المفروضة أن تضر بالتجارة الدولية وتؤثر على واردات وصادرات الشركات. وللأسف فإن هذه جميعها شائعة جدا في الوقت الحاضر. نظرًا لكون العقود الآجلة لليورودولار تستعمل غالبًا من أجل تأمين أسعار الفائدة مقدمًا، يمكن أن يؤدي انخفاض النشاط الاقتصادي إلى انخفاض في الطلب على هذه الأدوات، وبالتالي خفض سعرها.

تقلبات متزايدة عند اجتماعات السلطات

لا تقع عقود اليورودولار الآجلة ضمن ولاية قضائية معينة. ومع ذلك، كونها منتجًا مرتبطًا بسعر الفائدة، فهي تعتمد على سياسة الاحتياطي الفيدرالي. لهذا السبب، يقفز التقلب في أسعار عقود اليورودولار الآجلة بالقرب من مواعيد الجلسات الحاسمة لهيئة السوق المفتوحة الفيدرالية. حيث أن النتيجة لهذه الجلسات يمكن أن تؤثر على السياسة النقدية للاحتياطي الفيدرالي.

للتنقل بشكل أفضل، يمكنك استخدام أداة FedWatch من CME.

قد يكون صعبًا بعض الشيء على المبتدئين

عند التداول، فإن القاعدة الأساسية هي أن تكون على دراية بأكبر قدر ممكن حول الأصل. كعقد مالي آجل، تقتضي اليورودولار من المتداول أن يأخذ في الاعتبار منحنيات العائد العادية والمنعكسة، ومفهوم الخطية linearity، وتغيرات التحدب والتحيز، وأكثر من ذلك. ما يجعلها تبدو أكثر تعقيدًا للمبتدئين من العقود الآجلة للسلع، على سبيل المثال.

الأسئلة الشائعة

كيف يمكنني شراء عقود اليورودولار الآجلة؟

لشراء عقود اليورودولار الآجلة، يجب أن يكون لديك حساب لدى بروكر تداول للعقود الآجلة. بصرف النظر عن ذلك، ستحتاج أيضًا إلى إيداع ضمان لتغطية متطلبات الهامش الأولية. يمكن أن يختلف الهامش، ولكن يمكنك عادةً أن تتوقع هامشًا في حدود 3٪ إلى 12٪ من قيمة العقد.

متى تنتهي عقود اليورودولار الآجلة؟

على غرار العقود الآجلة المالية الأخرى، يتم تحديد أشهر انتهاء عقود اليورودولار نهاية كل ربع سنة – مارس ويونيو وسبتمبر وديسمبر.

ما هي قيمة العقود الآجلة لليورو دولار؟

يمثل عقد اليورودولار الآجل وديعة ذات أجل بقيمة أساسية مقدارها مليون دولار أمريكي واستحقاقها ثلاثة أشهر.

كيف يتم تسعير عقود اليورودولار الآجلة؟

يتم احتساب سعر العقود الآجلة لليورودولار عند خصم سعر فائدة LIBOR الضمني لثلاث أشهر للدولار الأمريكي من 100 (على سبيل المثال، إذا كان سعر LIBOR هو 4 ٪، فإن سعر عقد اليورو الآجل يعادل: 100 – 4 = 96.00 دولارًا).