تنويع المحفظة الاستثمارية هو مفهوم جوهري في الاستثمار الحيوي للمخططين الماليين ومدراء الصناديق الاستثمارية والمستثمرين الأفراد على حد سواء. يشير المفهوم إلى إستراتيجية في إدارة المخاطر تنطوي على الجمع بين فئات مختلفة من الأصول لتقليل المخاطر الإجمالية على المحفظة الاستثمار. ويمكن لهذه الاستراتيجية مساعدتك في تخفيف المخاطر والحد من تأثير التقلبات من خلال توزير مخاطر تقلبات الأسعار المحتملة عبر فئات مختلفة من الأصول. وترتكز هذه الاستراتيجية بشكل أساسي إلى ما يعرف بـ “الارتباط” وهو اللاعب الرئيسي في خطة تنويع المحفظة الاستثمارية. حيث يعد الحصول على أصول ذات ارتباط ضعيف نسبيًا مع الأسهم والسندات أمرًا بالغ الأهمية لمدراء المحافظ والمخططين الماليين. ومع ذلك، ينبغي الإشارة إلى أن هذا لا يكفل الربح ولا يحصن ضد الخسارة.

استخدام معامل الارتباط لتنويع المحفظة الاستثمارية

معامل الارتباط بإختصار هو مقياس لمدى قوة ارتباط مجموعتين من البيانات. ويعمل على قياس اتجاه ومدى الارتباط الخطي بين متغيرين. يحدث الارتباط الخطي الإيجابي بين متغيرين حين يكون لدينا معامل ارتباط أكبر من 0. في حين يحدث الارتباط الخطي السلبي بين متغيرين عندما يكون معامل الارتباط أقل من 0. يمكن أن يكون للمعامل قيمة قصوى تبلغ 1 وقيمة دنيا هي -1. ويمكن للاستثمار المالي أن ينطوي على ارتباط عالي أو منخفض أو أن يكون معدوم الوجود. ويساعد الاستثمار في الأصول التي لديها ارتباط ضئيل أو معدوم في بناء محفظة استثمارية متنوعة. ومع ذلك، فإن الارتباط لا يكافئ السببية. إذا كان A مرتبطًا إيجابيًا بـ B، فقد يعني ذلك أن A يشرح B ، أو أن B يشرح A، أو قد أن هناك ارتباطًا خاطئًا. في الحالة الأخيرة، ينبغي إجراء مزيد من التحليل.

ويمكن للارتباط في الاستثمارات أن تتذبذب على المدى القصير أو الطويل. لذا فمن المهم فهم الارتباط بين استثمارات المحفظة خصوصا فيما يتعلق بتفاعلها مع تقلبات الأسعار. حيث تميل ارتباطات لدى إستثمارات مختلفة إلى التحرك نحو معامل إيجابي في فترات سوق شديدة التقلب، مثل الانكماش الاقتصادي. وقد تتبع الاستثمارات هذا الاتجاه من خلال انهيار في الأسعار.

مواضيع أخرى قد تعجبك:

- سندات الخزينة – تعرف على السندات الحكومية الأمريكية وكيفية تداولها

- ما هو البيع على المكشوف؟ │ تقييم استراتيجية تداول شائعة

ما هو الغرض من تنويع المحفظة الاستثمارية؟

يتمثل الهدف الرئيسي من تنويع المحفظة الاستثمارية في إدارة مخاطر المحفظة. يعمل تنويع المحفظة المتنوعة على تقليل تقلباتها نظرًا لعدم تحرك جميع الاستثمارات في آنٍ واحد. لذلك، فإن الاحتفاظ بمجموعة متنوعة من الأصول ذات ارتباط منخفض أو معدوم ببعضها البعض يمكن أن يقلل من المخاطر غير المتوقعة.

فمن غير المرجح للاستراتيجية التي تحتفظ بالاستثمارات عبر فئات الأصول، مثل الأسهم والدخل الثابت والسلع والاستثمارات البديلة مثل العقود الآجلة والعقود المستقبلية، أن تتعرض لخسارة فادحة مقارنة بالمحفظة غير المتنوعة. يمكنك أيضًا تحقيق التنويع داخل كل فئة من فئات الأصول من خلال المنطقة الجغرافية والعملات والوقت.

لماذا يجب عليك تنويع محفظتك؟

تتأثر المحافظ المتنوعة بالمخاطر بشكل أقل، مما يؤدي إلى تحسين استقرار المحفظة وزيادة إمكانية تحقيق الأرباح. لبناء محفظة متنوعة، يجب أن يكون لدى المرء فهم واضح لأهدافه الاستثمارية ونية لتحمل المخاطر. إذا كنت تستثمر بنية تجميع الثروة لفترة ما بعد تقاعدك، فقد يكون لديك هدف مخاطرة على مدى فترة زمنية مختلفة عن شخص يستثمر لتحقيق مكاسب قصيرة الأجل في السوق. بعد ذلك، سوف نضع المفاهيم الأساسية لماذا قد يكون تنويع المحفظة مرغوبًا عند بناء المحفظة.

إدارة المخاطر

يعتبر الحد من المخاطر مبدأً أساسيًا لتنويع المحفظة، وستؤثر أنواع مختلفة من المخاطر على بناء المحفظة والقدرة على تحقيق الثروة.

ترتبط المخاطر غير المنتظمة، والمعروفة أيضًا بالمخاطر القابلة للتنويع، بفئة أصول معينة أو فئة أصول فرعية. وقد يشمل ذلك المخاطر الخاصة بالشركة أو القطاع أو الصناعة أو المخاطر داخل النظام المالي. لتقليل احتمالية الخسارة الناجمة عن المخاطر غير المنتظمة، يجب أن يتبع المستثمر استراتيجية التنويع عند بناء المحفظة، وذلك من خلال الاستثمارات التي لا تشترك في نفس المخاطر غير المنتظمة. يمكن أن يحد هذا من الخسائر من شركة معينة أو فئة أصول أو منطقة أو صناعة، وفي نفس الوقت قد يزيد من إمكانية تحقيق الأرباح في المحفظة عن طريق زيادة كفاءتها.

تؤثر المخاطر المنتظمة على السوق ككل، وقد تشمل هذه المخاطر تحركات أسعار الفائدة والتضخم. على الرغم من أنه قد يصعب التنبؤ بحدوث ركود اقتصادي أو تضخم، إلا أن المحفظة المتنوعة يمكن أن تقلل الخسائر على المدى الطويل في حالة حدوث أي من هذه الأحداث. يمكن أن يساعد معامل بيتا في قياس درجة المخاطر المنتظمة للاستثمار. حيث يقيس المخاطر المنتظمة للاستثمار أو مخاطر المحفظة بالنسبة للسوق ككل. قد يساعد التنويع في الاستثمارات ذات معاملات بيتا أقل في تقليل بعض أنواع المخاطر المنتظمة.

عائد أعلى للمحفظة الاستثمارية ومخاطر أقل عليها

تميل المحفظة المتنوعة إلى أن تكون محفظة استثمارية مستقرة. وقد تؤدي المحفظة الاستثمارية المستقرة بدورها إلى عائد أفضل. يجب أن نلاحظ أن تنويع المحفظة لا يلغي المخاطر، ولكنه يمكن أن يحقق عائدًا أفضل مع تعديل المخاطر إذا تم تنظيم المحفظة بشكل جيد. وتظهر فائدة التنويع عادةً على المدى الطويل.

كيف تنوّع محفظتك؟

عادة ما يكون لدى المستثمرين بعض التنويع في محافظهم بالفعل، بدءًا من تخصيص الأصول الأساسية إلى إدارة النقد. ومع ذلك، فإن اختيار تخصيص الأصول هو المفتاح لبناء محفظة فعالة تتوافق مع تحمل المخاطر للمستثمر. تتمثل الخطوة الأولى للمتداول في تحديد هدفه، ومدى استعداده للمخاطرة، وأية قيود إضافية. بعد ذلك، سوف نلقي نظرة على بعض الأساليب لتخصيص الأصول التي تهدف إلى تحقيق التنويع.

نظرية محفظة ماركويتز الحديثة

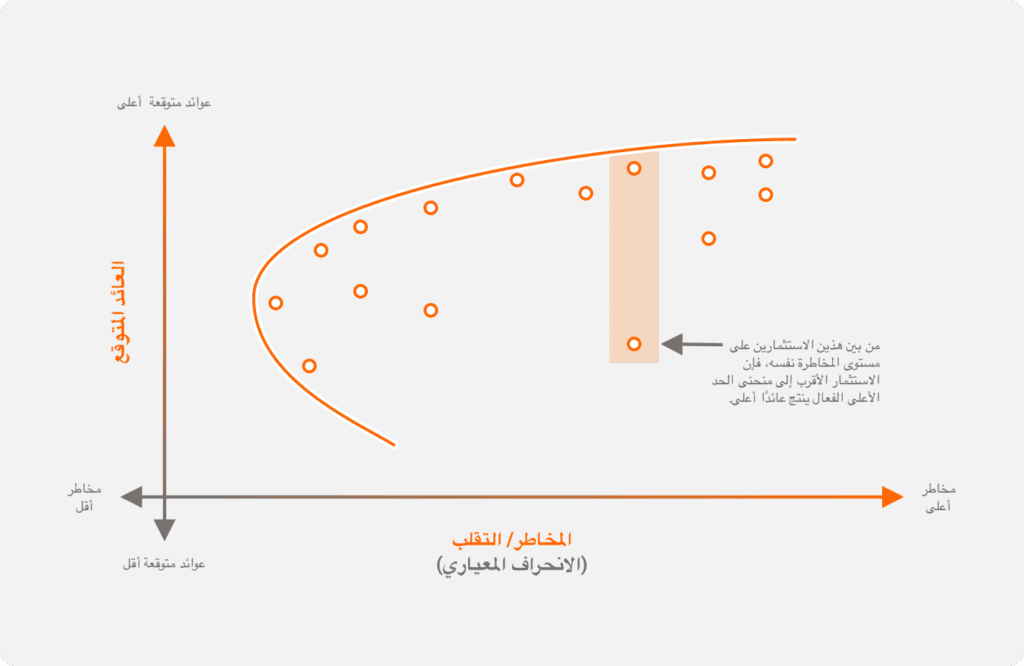

تم تقديم نظرية المحفظة الحديثة بواسطة هاري ماركويتز عام 1952 وهي واحدة من أشهر استراتيجيات تنويع المحفظة. تقوم الفرضية الأساسية للنظرية على هيكلة محفظتك الاستثمارية لزيادة العائد إلى أقصى حد عند مستوى معين من منحنى مخاطر الحدود الفعال. يُعرف هذا أيضًا بإطار متوسط التباين (MVO) الذي طوره ماركويتز.

المصدر: Investopedia

تعتبر جميع المحافظ التي تقع تحت المنحنى الحدودي الفعال غير قابلة للاستثمار بسبب تحمل المزيد من المخاطر لنفس المستوى من العائد. وفقًا لماركويتز، فإن المحفظة الفعالة تقع على طول خط منحنى الكفاءة وتمثل جميع المحافظ الفعالة.

تخصيص الأصول وفقًا لنظرية محفظة ماركويتز الحديثة

أدرك ماركويتز أن إضافة أصول إلى محفظة ذات ارتباط ضئيل أو معدوم يقلل من المخاطر بأكثر من المتوسط المرجح لمخاطر الأصول نفسها مُقاسَة بالانحراف المعياري. لذلك، يعد تحسين متوسط التباين نموذجًا لتحديد المزيج الصحيح من الأصول لتحقيق عائد متوقع مرغوب فيه على المحفظة بالنظر إلى مستوى المخاطرة. إن تحسين متوسط التباين مفهومٌ على نطاقٍ واسعٍ ويمكّن المستثمر من تحديد المحافظ ذات أفضل مقايضة لكل من المخاطر / العائد (نسبة شارب). لذلك، قد يؤدي نهج توزيع الأصول هذا إلى التنويع الأمثل في المحفظة.

مناهج أخرى لتخصيص الأصول كوسيلة للتنويع

قاعدة “120 ناقص عمرك”

هذه القاعدة هي منهج استدلالي لتخصيص الأصول يؤدي مباشرة إلى حقوق الملكية على أساس العمر مقابل تقسيم الدخل الثابت. 120 – عمرك = قيمة تخصيص النسبة المئوية للأسهم. ينتج عن هذا الانخفاض في التعرض لرأس المال مع تقدم المستثمرين في السن.

تخصيص محفظة الأسهم / السندات بنسبة 60/40

وهو أسلوب بسيط لتخصيص الأصول يختار تخطي تفاصيل تقنيات التحسين المختلفة. تقوم الفرضية الأساسية لهذا النهج على أنه عندما تنخفض الأسهم، تزداد أسعار الدخل الثابت، مما يوفر خصائص تخفيف الخسائر في المحفظة.

نموذج الوقف

وهو نهج تخصيص الأصول مع التركيز على تخصيص كبير للاستثمارات البديلة (مثل العقارات). من خلال الاحتفاظ باستثمارات بديلة، ينخفض معامل الارتباط مع الأصول الأخرى ويتحسن تنويع المحفظة، وبالتالي يرتفاع احتمال زيادة العائد المحتمل.

قاعدة 1 / N

هي واحدة من أبسط أساليب الاستدلال في توزيع الأصول التي تنطوي على توزيع متساوٍ للأصول. هذا المنهج هو مثال على ما يسمى بالتنويع الساذج. وهو سهل التنفيذ وليس معقدًا من الناحية الحسابية.

ما الأصول التي يمكنك استخدامها للتنويع؟

يمكن استخدام فئات أصول مختلفة في بناء المحفظة كوسيلة للتنويع. فئة الأصول هي مجموعة من الأوراق المالية التي تشترك في خصائص وسلوكيات مماثلة. هناك خسارة في فئات الأصول المتنوعة التي يمكننا تقسيمها إلى فئات فرعية. بشكل عام، سيكون للمحفظة التي تحتوي على مزيج أوسع من فئات الأصول تنوع أوسع. تشمل فئات الأصول الرئيسية ما يلي:

الأسهم

تمثل الأسهم واحدة من أكثر فئات الأصول خطورة وتوفر فرصة لتحقيق نمو أعلى على المدى الطويل. ولكنها قد تحمل مخاطر أكبر على المدى القصير بسبب تقلبات السوق. توفر الأسهم التنويع في المحفظة عند دمجها مع الأصول الأخرى. علاوة على ذلك، تزداد أسعار الأسهم مما يؤدي إلى زيادة في رأس المال، كما تعمل على توفير الدخل على شكل توزيعات الأرباح، وتعمل كأداة تحوط ضد التضخم.

دخل ثابت

على الصعيد العالمي، يمثل الدخل الثابت أحد أكبر فئات الأصول في الأسواق المالية. توفر استثمارات الدخل الثابت التنويع في المحفظة ومدفوعات الكوبون كتدفق نقدي منتظم ووسيلة للحماية من التضخم. يؤدي التنويع إلى تحقيق عوائد أكثر استقرارًا في المحافظ المالية. ويتضح هذا أكثر في محفظة الدخل الثابت. حبث تكون العوائد عادة أقل بسبب الارتباط الضئيل بين هاتين الفئتين من الأصول.

النقدية وما يعادلها

وتشمل كل من الأموال في أسواق المال، والاستثمارات قصيرة الأجل مثل الودائع لأجل في حساب مصرفي. صناديق سوق المال هي أصول منخفضة العائد يمكن تصفيتها بسرعة للحصول على النقد. وهي ذات عوائد منخفضة نظرًا للمخاطر المنخفضة نسبيًا.

الاستثمارات البديلة

الاستثمارات البديلة لها خصائص مخاطر وعوائد متباينة تختلف عن تلك الخاصة باستثمارات الأسهم والسندات التقليدية. قد تشمل الأمثلة على فئة الاستثمارات البديلة كل من العقود الآجلة والمستقبلة والأسهم الخاصة وصناديق التحوط والعقارات والسلع والائتمان الخاص. ينظر العديد من المستثمرين إلى هذه الاستثمارات على أنها أصول طويلة الأجل قد تتطلب منهم مزيدًا من البحث في المستقبل.

بناء إستراتيجية في تنويع المحفظة الاستثمارية

الاستثمار هو عملية ديناميكية تتطلب تعديلات وتحسينات منتظمة مع التغير المستمر لظروف السوق. ويعتبر إمتلاكك لاستراتيجية استثمار المناسبة وعملية عنصرًا حاسما في بناء محفظة متنوعة. لبناء استراتيجية تنويع المحفظة فعالة، هناك ثلاث خطوات مهمة ينبغي اتخاذها:

ضع خطة استثمارية

صمم خطة الاستثمار الخاصة بك من خلال تكييفها مع احتياجاتك. يعد تحديد الأهداف والأفق الزمني وتحمل المخاطر أمرًا بالغ الأهمية في هذه الخطوة.

استثمر وفقًا للخطة

بعد تحديد أهدافك حول مقدار المخاطرة، والأفق الزمني، فإن الخطوة التالية هي اختيار مزيج من فئات الأصول التي تعتبرها مناسبة لتحقيق تلك الأهداف. ينبغي تحقيق توزيع متوازن بين فئات الأصول لبناء محفظة متنوعة. وبمجرد تحديد المزيج الصحيح من فئات الأصول، يمكن الشروع في التنفيذ.

قُم بإدارة الخطة الاستثمارية

مراقبة المحفظة الاستثمارية هي خطوة منتظمة في إدارة المحفظة. تتضمن المحافظة على المحفظة وفق خطة الاستثمار ما يلي:

- المراقبة – تقييم أداء المحفظة الاستثمارية وتأثير المخاطر عليها بشكل دوري لإجراء أي تغييرات مطلوبة في الاستراتيجية.

- ضبط التوازن – قد يبتعد تخصيص المحفظة عن خطة الاستثمار بسبب تحركات الأسعار الناتجة عن أداء السوق المعين. وقد تكون إعادة التوازن ضرورية لإعادة ضبط المحفظة وفقًا لخطة الاستثمار. يمكنك إعادة توازنه بطريقة منهجية أو تقديرية، اعتمادًا على استراتيجية الاستثمار الخاصة بك.

- إعادة النظر في خطة الاستثمار – من المستحسن أن تعيد النظر في خطة الاستثمار مرة واحدة في السنة على الأقل، أو عندما تتغير أهدافك المالية وتحمل المخاطر، للتأكد من أنها لا تزال تلبي احتياجاتك.

الأخطاء الأكثر شيوعا في تنويع المحفظة الاستثمارية

عند إنشاء محفظة استثمارية متنوعة، يستوجب على المستثمر الحصول على بعض فئات الأصول المثلى وعدد من الاستثمارات في المحفظة وفقًا لأهدافه الاستثمارية. ويمكن للمستثمرين أن يفرطوا في تنويع محفظتهم الاستثمارية بسهولة عن طريق تضمين العديد من الاستثمارات والصناديق ، ولكن هذا لا يؤدي إلى النتيجة المثلى. حيث سيؤدي التنويع المفرط إلى خسارة العوائد التي قد تتجاوز فائدة تقليل المخاطر.

وعند إضافة معدلات استثمارات منخفضة أو سلبية في المحفظة ، فإن كل استثمار يقلل من مخاطر المحفظة بالإضافة إلى تقليل العائد المتوقع. يجب أن يكون العدد الأمثل للاستثمارات في المحفظة كافيًا للقضاء على المخاطر غير المنتظمة ، ولكن يجب أن يكون لديك استثمار في أفضل الأوراق المالية ذات أعلى إمكانات لزيادة العوائد.

وهناك خطأ محتمل آخر عند التنويع ألا وهو القيام بذلك من أجل التنويع فقط. ومن الواضح أن التنويع يجب أن يكون جزءًا من إستراتيجية محفظتك وبناءها. ومع ذلك ، لا ينبغي للمرء أن يستثمر بلا مبالاة في الأوراق المالية الضعيفة. ولن يؤدي الاستثمار في القطاعات أو فئات الأصول منخفضة الجودة بالضرورة إلى تحسين تنويع المحفظة الخاصة بك.

حيث يتم تعريف سلوك القطيع على نطاق واسع على أنه مستثمر يتبع السلوك الاستثماري للجمهور. والقيام بذلك هو خطأ آخر عند تنويع المحفظة. قد تؤدي مطاردة القطاعات أو الأسواق النشطة إلى دفع المستثمرين عن تخطيط الاستثمار واستراتيجية المحفظة ، مما يضر بتنويع المحفظة. الاتجاهات في الأسواق تأتي وتذهب ، وقد يضر المستثمرون محفظتهم من خلال اتباع سلوك القطيع.

أمثلة على المحافظ المتنوعة

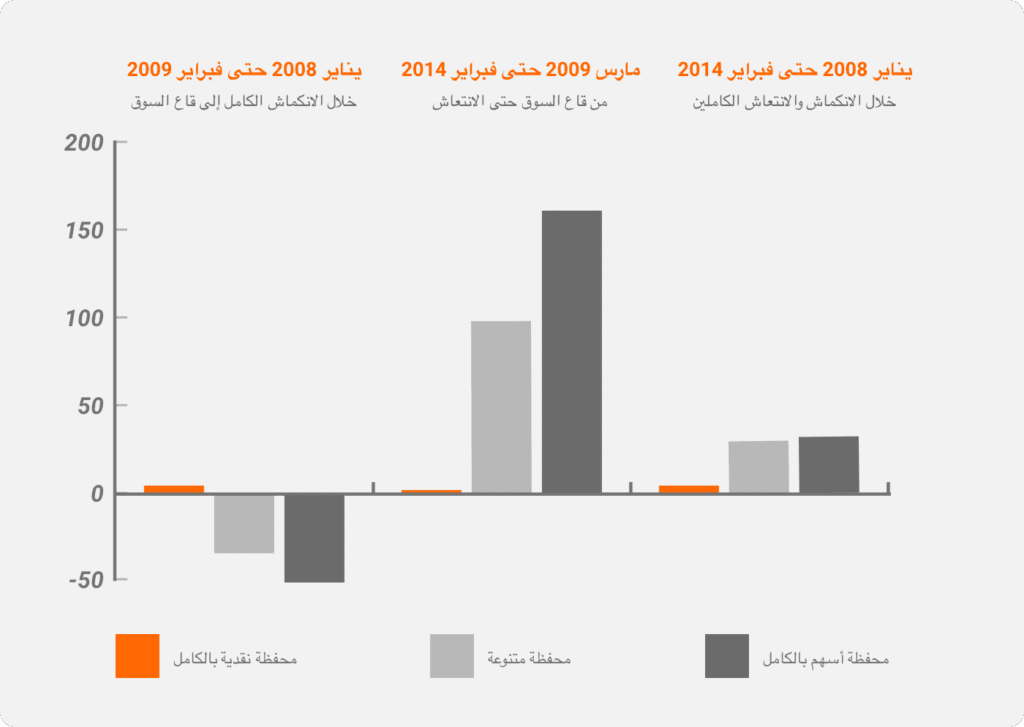

في فترة السوق الهابطة سنتي 2008-2009 ، فقدت الكثير من المحافظ الاستثمارية قيمتها ، لكن المحافظ المتنوعة كانت لا تزال قادرة على منع بعض الخسائر. ويوضح المثال التالي ثلاث محافظ وأداءها وسلوكها خلال فترة السوق الهابطة لسنتي 2008-2009.

مصدر: الأمانة

تتكون المحفظة المتنوعة من 70٪ أسهم و 25٪ دخل ثابت و 5٪ استثمارات قصيرة الأجل. وتتكون محفظة الأسهم بالكامل من حقوق ملكية بنسبة 100٪ ، وتكون المحفظة النقدية بالكامل 100٪ نقدًا. وفقًا للرسم البياني أعلاه ، تكبدت المحفظة المتنوعة خسائر أقل من محفظة الأسهم بنسبة 100٪ في سوق هابطة. ومع ذلك ، فإن المحفظة المتنوعة تخلفت أيضًا عن محفظة الأسهم بنسبة 100٪ في الانتعاش اللاحق. وفي الوقت نفسه ، فقد تفوق على المحفظة النقدية بنسبة 100٪ ، واستحوذ على الكثير من مكاسب الارتفاع اللاحقة. فعند النظر في الفترة الكاملة من يناير 2008 إلى فبراير 2014 (الانكماش والانتعاش بالكامل) ، فإن المحافظ المتنوعة وأداء جميع محافظ الأوراق المالية متماثل نسبيًا.

وتساعد المحفظة المتنوعة في تقليل بعض الخسائر مع الحفاظ على التعرض للسوق أثناء انتعاشه. وتستفيد المحافظ المتنوعة من النهج طويل الأجل. عندما يتتبع المستثمرون الأسواق الصاعدة وتراجع السوق إلى الاستثمار منخفض المخاطر ، فإنهم يضرون بأداء محافظهم بإفتقارهم إلى الإنضباط. حيث أن امتلاك استراتيجية استثمار مناسبة يساعد المستثمرين على إبقاء محافظهم متنوعة.

هل هناك عيوب في تنويع المحفظة الاستثمارية؟

وجود خطة استثمارية قوية يساعد في تجنب بعض مخاطر التنويع. وفيما يلي بعض عيوب تنويع المحفظة ، ولكن لاحظ أن القائمة ليست شاملة:

التكلفة

إن تحقيق الكثير من الاستثمار وأدوات الاستثمار المختلفة يأتي بتكاليف، حيث يتعين على المستثمرين دفع رسوم لتلك الأدوات الاستثمارية المدارة. أتعاب الإدارة تؤدي إلى تدهور عوائد الاستثمار في المحفظة. وهناك أيضًا تكاليف معاملات إضافية مرتبطة بمحافظ متنوعة على نطاق واسع كلما حدثت عملية إعادة التوازن.

الإفراط في التنويع

يمكن للمستثمرين تضمين العديد من الاستثمارات في محفظة دون فهم كامل لها. وقد يؤدي الاحتفاظ بأكثر من 20 صندوقًا تمويليا أو فئات أصول متعددة إلى تعقيد إدارة المحفظة عند استحقاق إعادة التوازن واتخاذ قرار بشأن الاستثمارات المناسبة. قد تصبح هذه مهمة شاقة ما لم يكن المستثمر على دراية كبيرة ويمتلك المعلومات الصحيحة عند اتخاذ القرارات.

الحد من المكاسب

قد يؤدي امتلاك محفظة متنوعة إلى تقييد المستثمرين من تحقيق مكاسب عالية في فترة زمنية أقصر. تكمن مخاطر إضافة الكثير من الاستثمارات إلى المحفظة في أن الأداء الإيجابي لبعض الاستثمارات سيخمد بسبب نقص الأداء من الاستثمارات الأخرى.

الخلاصة

لم يكن لإستراتيجية تنويع المحفظة الاستثمارية نفس القدر من الأهمية التي هي عليها اليوم. أصبحت المحفظة التقليدية المتنوعة المكونة من 60/40 من الأسهم والسندات موضع تساؤل بسبب الانخفاض طويل المدى في العائدات ، والتي أصبحت سلبية في بعض البلدان ، وقد يحصل الشيء نفسه في الولايات المتحدة. شراء سندات الخزينة مع شعور ارتياح بالبعد عن المخاطرة قد يثير الشكوك بشأن مقدار العوائد المحتملة عند المستوى الحالي ولكن من شأنه الحد ابطاء التقلبات. نظرًا لأن عائدات الولايات المتحدة تقترب من الصفر أو تنخفض ، فقد يتلاشى التنويع التقليدي الذي وفرته ملاذات الأمان هذه في الماضي.

وفي آخر اجتماع لهم في سبتمبر 2020 ، أشار مجلس الاحتياطي الفيدرالي إلى أنه لا يخطط لإسقاط المعدلات المستهدفة إلى المنطقة السلبية ، مما يمثل تحديًا للمستثمرين فيما يتعلق بتخصيص الأصول والتنويع. كان هذا الأساس هو الافتراض بأنه في أوقات الأزمات ، ترتفع أسعار السندات الحكومية عندما تنخفض الأسهم. إذا لم يعد هذا توقعًا معقولًا ، فقد تكون هناك حاجة أساسية إلى إعادة التفكير في استراتيجية توزيع الأصول. حيث أصبحت الاستثمارات البديلة مثل العقود الآجلة والمستقبلية، وصناديق المجازفة العالية، والعقارات، والسلع، والمعادن الثمينة، والأصول المحمية من التضخم، إضافات شائعة للمحافظ الإستثمارية المتوازنة.