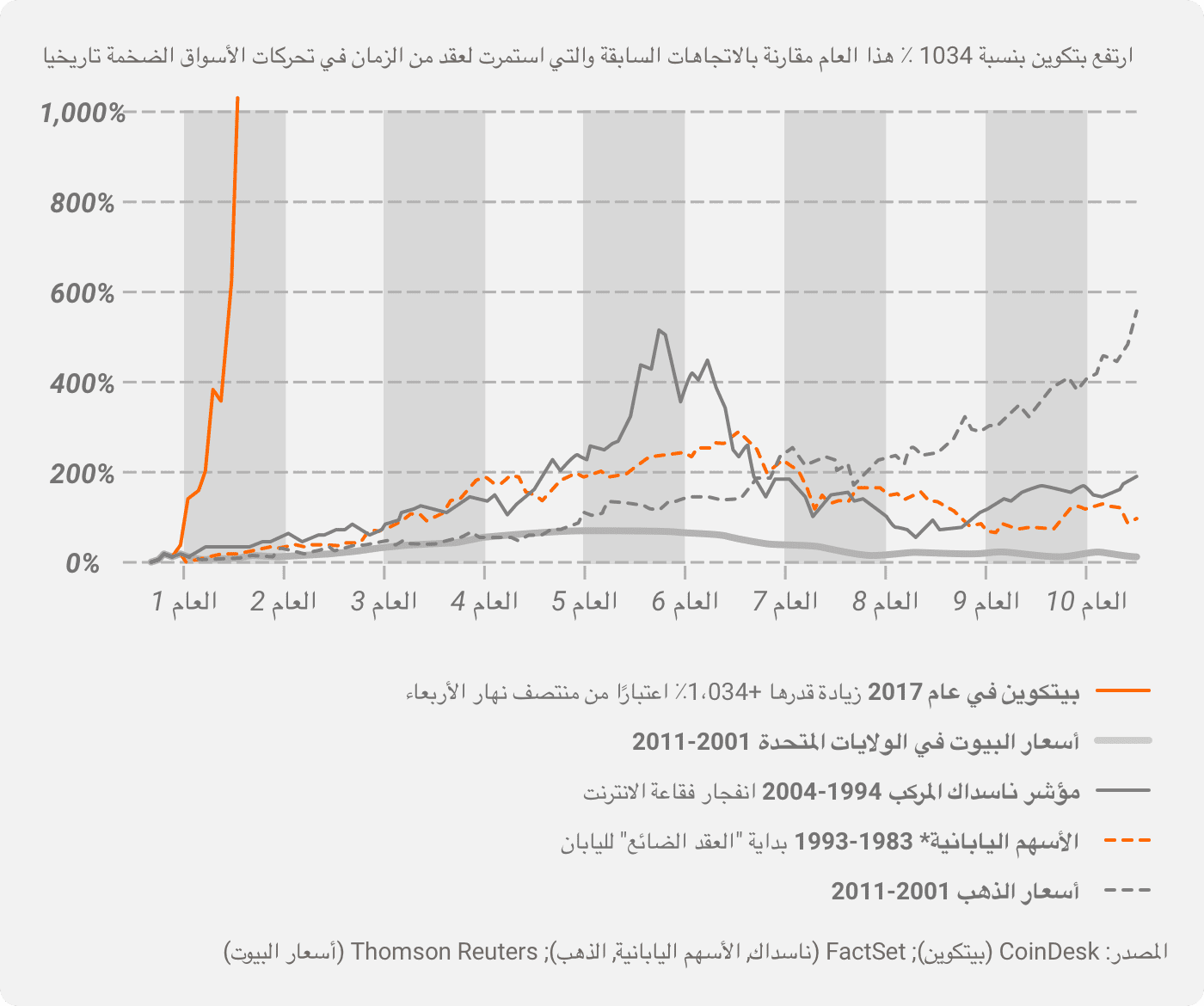

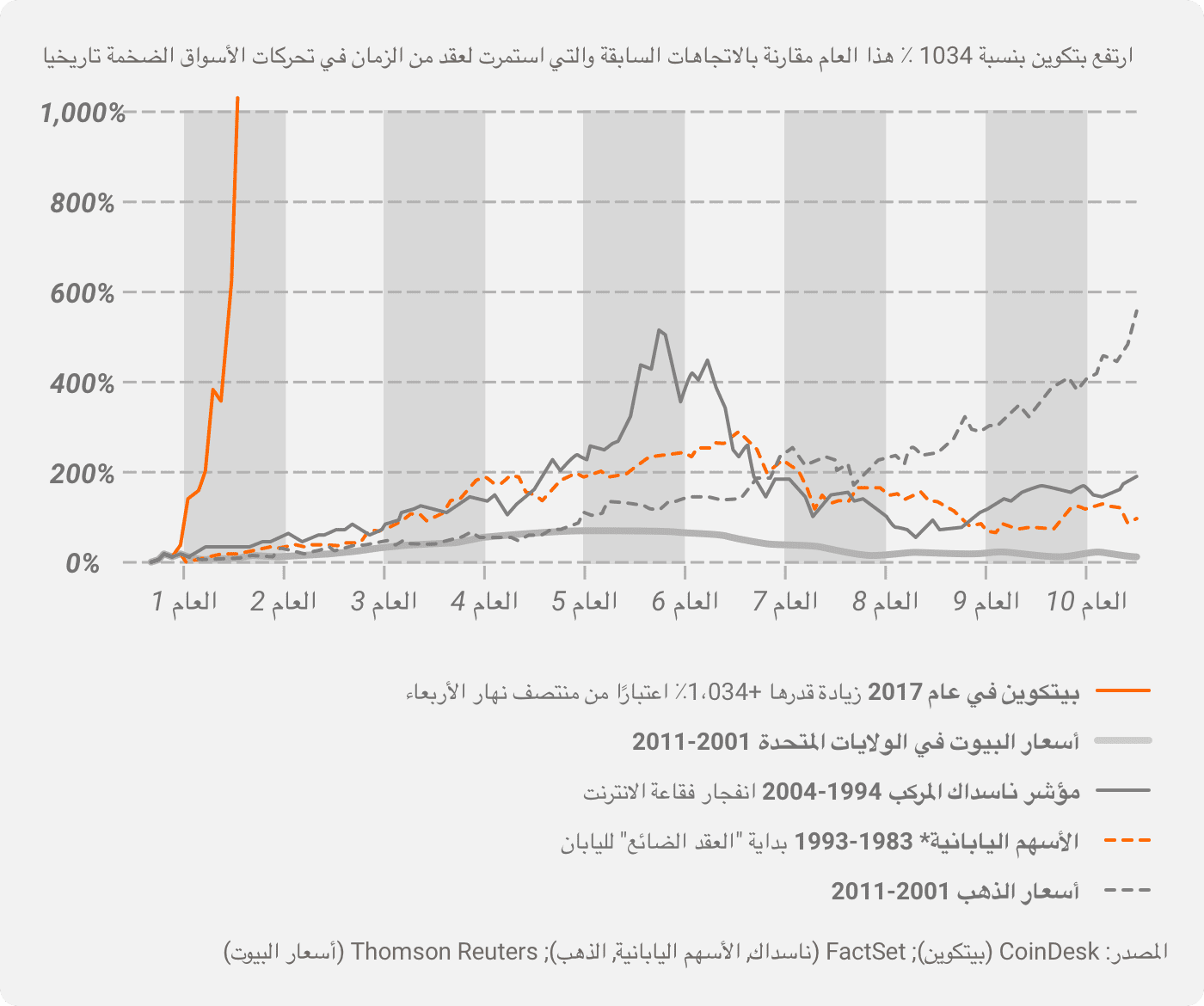

تداول البيتكوين هو مفهوم لم يكن موجودًا قبل عقد من الزمان. ولكن هذا المصطلح اليوم، يُولّد ما يزيد عن 440 مليون عملية بحث على Google. وارتفعت هذه الأرقام بشكل أكبر بعد قيام البورصات بتقديم العقود الآجلة للبيتكوين. تمزج هذه الأداة المالية بين العالم المالي التقليدي كما نعرفه بالثورة الرقمية الجديدة. على مدار السنوات الماضية، كان تداول البيتكوين يعتبر معقدًا ومحفوفًا بالمخاطر ومكلفًا أيضًا. أما في الوقت الحاضر، فقد بدأت جهود مجتمع العملة المشفرة لتحقيق التبني السائد تؤتي ثمارها أخيرًا. حيث أصبحت العقود الآجلة لبيتكوين متاحة الآن لعامة الناس.

في هذا الدليل، سوف نلقي نظرة عن كثب على العقود الآجلة للبيتكوين. وما الذي يجعل منها أحد أهم الموضوعات في عالم المال في هذه الأيام؟ كما سنتعمق في ما هية العقود الآجلة لبيتكوين وما الأسباب الكامنة وراء الضجيج. وسننظر في كيفية عمل عقود بيتكوين الآجلة ونغوص في تاريخها. والأهم من ذلك، سوف نلقي نظرة على شعبية عقود بيتكوين الآجلة و استراتيجيات التداول و نعمل على تقييم مزاياها وعيوبها.

ما هي عقود بيتكوين الآجلة؟

بيتكوين (BTC) هي عبارة عن نقد إلكتروني من ند إلى ند (P2P) (أو “عملة رقمية”). تم تقديم مشروع العملة من قبل الشخصية المجهولة تحت اسم ساتوشي ناكاموتو في ورقة بحثية نُشرت في أكتوبر 2008 بعنوان “بيتكوين: نظام نقدي إلكتروني من ند إلى ند” وتعمل أجهزة كمبيوتر قوية على تعدين العملات المشفرة من خلال حل مسائل رياضية معقدة. بدأت بيتكوين في جذب اهتمام كبير أدى إلى إنشاء صناعة وفئة أصول جديدة بالكامل.

تتيح العملة المشفرة بيتكوين للمستثمرين جني أرباح كبيرة. وفي الوقت نفسه، فإن العملة تنطوي أيضًا على تقلّبات عالية. وتعتبر العملة الرقمية أكثر صعوبة في نقلها وتخزينها واستخدامها في العمل من الناحية الفنية عند مقارنتها بالأصول الشائعة.

وكان التغلب على كل هذه التحديات يعني أن صناعة العملات المشفرة ستجذب الكثير من الاهتمام. حتى المستثمرين المحافظين أو أولئك الذين لا يعرفون شيئًا عن العملات المشفرة أصبحوا فضوليين حيالها. لهذا السبب، على مدى سنوات، بذل المحركون الرئيسيون للصناعة جهودًا لتصميم وتقديم العقود الآجلة للبيتكوين.

مواضيع أخرى قد تعجبك:

- كيفية اختيار الوسيط المناسب و كيف تفتح حساب تداول مع شركة وساطة؟

- تداول سبريد العقود الآجلة – دليل حول كيفية تداول الفروق في العقود الآجلة

تعريف العقود الآجلة للبيتكوين

العقود الآجلة للبيتكوين هي اتفاقيات لشراء أو بيع الأصل الرقمي بسعر ثابت في تاريخ مستقبلي. يتيح ذلك للمتداولين التحوط ضد تقلبيّة السوق وتأرجحات الأسعار بين وقت شراء أو بيع العقد وبين لحظة تسليمه. إلى جانب ذلك، تعمل عقود بيتكوين الآجلة أيضًا على اتاحة فرصة التداول باستخدام الرافعة المالية لزيادة عوائدك المحتملة.

يستمتع المتداولون بعقود البيتكوين الآجلة لأنها تجمع بين أفضل ما في العالمين. فهي تعمل على المزج بين فرصة المضاربة والاستفادة من إمكانات أصول العملة المشفرة مع تقليل المخاطر واستقرار تقلبات الأسعار. وكل هذا دون الحاجة إلى التعامل مع التحديات مثل شراء العملة المشفرة الأساسية وتخزينها. بدلاً من ذلك، تعكس العقود الآجلة قيمة الأصل، وتتم التسوية نقدًا.

تاريخ العقود الآجلة للبيتكوين

كان هناك بالفعل شكل مختلف قليلاً من العقود الآجلة للبيتكوين. ولكن في البداية، كان الناس يتداولون العملة غالبا في بورصات العملات المشفرة غير المنظمة.

وفي نهاية عام 2017، بدأ تداول أول عقد آجل رسمي للبيتكوين في البورصات المنظمة. بدءًا من ديسمبر 2017، بدأت بورصة شيكاغو التجارية (CME) و بورصة خيارات مجلس إدارة شيكاغو (CBOE) في تقديم العقود الآجلة المستندة إلى سعر البيتكوين.

أطلقت بورصة CBOE عقود الآجلة للبيتكوين (XBT) في 11 ديسمبر، 2017، في حين تم إطلاق العقود الآجلة للبيتكوين من CME بعد ذلك بأسبوع. ومع ذلك، كان عرض بورصة شيكاغو التجارية هو الذي أدى إلى نشاط تداول أكثر أهمية.

كانت هذه هي اللحظة التي انفتح فيها المجتمع المالي الأوسع لأول مرة على فكرة العملات المشفرة. حققت العقود الآجلة للبيتكوين نجاحًا كبيرًا منذ البداية. كان لدى المتداولين أخيرًا أداة سمحت لهم بالاستفادة من سعر البيتكوين دون امتلاك الأصل الأساسي. كما أثبتت أنها لا تقدر بثمن للمتداولين المقيمين في الولايات القضائية التي حظرت تداول العملات المشفرة.

التأثير على الأصل الأساسي

أدى إدخال العقود الآجلة للبيتكوين نفسه إلى زيادة السعر بنسبة 10٪ من الأصل الأساسي. ومع ذلك، انخفض السعر في وقت لاحق.

وفقًا لبعض دراسات، فإن العقود الآجلة للبيتكوين تساهم في تقليل المخاطر النظامية لبيتكوين.

ويشير بحث تم اجراؤه من قبل بنك الاحتياطي الفيدرالي في سان فرانسيسكو إلى أن الزيادة المصاحبة للأسعار في الفترة السابقة والانخفاض اللاحق في أسعار العملة كان متوافقًا مع إدخال الأدوات الآجلة في الأسواق الأخرى.

كيف تعمل العقود الآجلة للبيتكوين؟

تعمل العقود الآجلة للبيتكوين بطريقة مماثلة لعقود النفط الآجلة و الحبوب على سبيل المثال أو غيرها العقود الآجلة الأخرى. الاختلاف الوحيد هو أن الأداة الأساسية ليست أصلًا ماديًا، ولكنها عملة مشفرة وتتم التسوية للعقد نقدًا (بعملة الدولار الأمريكي). وعلى عكس العقود الآجلة للذرة على سبيل المثال، لا يوجد تسليم مادي للأصل هنا.

تعمل العقود الآجلة للبيتكوين على السماح للمستثمرين بتأمين سعر العملة المشفرة والتحوط أو الربح من التقلبات العالية المرتبطة بفئة الأصول هذه. إليك مثالاً على كيفية عملها في الواقع.

لنفترض أنك تمتلك بيتكوين واحدًا بالسعر الحالي البالغ 10،000 دولار. ومع ذلك، فأنت قلق من انخفاض السعر بسبب عوامل عدم اليقين في السوق. لحماية رأس المال الخاص بك، يمكنك بيع عقد بيتكوين الآجل بالسعر الحالي (10،000 دولار). نتوقع أن ينخفض سعر العقد والأصل الأساسي كلما اقتربنا من تاريخ التسوية

على سبيل المثال، إذا تم تداول عقود البيتكوين الآجلة عند 8،000 دولار أمريكي بالقرب من تاريخ التسوية، فستحقق ربحًا بقيمة 2،000 دولار، مما يسمح لك بتحوط محفظتك.

تحديد السعر

تعتمد طريقة حساب سعر عقد البيتكوين الآجل على البورصة المُصدرة للأداة.

بالنسبة لبعض بورصات تداول العملات الرقمية مثل Kraken، تعتمد عملية التسعير للأداة على عدة مؤشرات مجتمعة، والتي تعكس الطلب على العملة المشفرة من مختلف البورصات.

وبالنسبة لبورصة CME، فإن تسعير الأداة يعتمد على السعر المرجعي للبيتكوين (BRR)، والذي يعمل كمعدل مرجعي يومي اليوم لسعر الأداة بالدولار الأمريكي. تعمل كمؤشر يقوم بتجميع تدفق التداول لبورصات التداول الفوري الرئيسية لسعر بيتكوين (BTC) بالدولار الأمريكي على أساس الساعة اعتبارًا من الساعة 4 مساءً بتوقيت لندن.

في معظم حالات تداول العقود الآجلة للبيتكوين، أنت غير مطالب بالبحث في آلية لتخزين الأصل لأنك لا تمتلكه. بشكل أساسي، أنت فقط تتوقع التغيّر المحتمل في سعره. ومع ذلك، في بعض البورصات مثل Bakkt و Intercontinental Exchange، التي تقدم عقود بيتكوين آجلة على أساس يومي وشهري فإن هناك تسليم مادي للأصل.

تفاصيل العقد

تختلف تفاصيل العقود الآجلة للبيتكوين باختلاف الطرف المُصدر لها. لنلقي نظرة على مواصفات العقد الآجل لبيتكوين (BTC) من CME. والذي يعتبر الأكثر شعبية والأكثر تداولًا حول العالم.

| مواصفات العقود الآجلة للبيتكوين من CME | |

| رمز مؤشر العقد | BTC |

| وحدة العقد | 5 بيتكوين، وفقًا للمعدل المرجعي لسعر بيتكوين (BRR) من CME |

| عرض السعر | بالدولار الأمريكي والسنتات لكل وحدة بيتكوين |

| السلعة الأساسية | البيتكوين |

| الحد الأدنى من تقلّب السعر | السعر المباشر: 5 للبيتكوين الواحد = 25.00 دولارًا للعقد، فرق السعر التقويمي: 1 للبيتكوين الواحد = 5 دولارات للعقد |

| دورة الإدراج للعقد | ستة عقود شهرية متتالية شاملة أقرب عقدين لشهر ديسمبر. |

| طريقة التسوية | تسوية مالية |

| انتهاء التداول | ينتهي التداول في يوم العمل الذي يسبق اليوم الخامس عشر من شهر العقد |

| ساعات التداول | الأحد – الجمعة 6:00 مساءً – 5:00 مساءً (5:00 مساءً – 4:00 مساءً) مع استراحة لمدة 60 دقيقة كل يوم تبدأ الساعة 5:00 مساءً (4:00 مساءً) بالتوقيت المركزي |

| انتهاء التداول | ينتهي التداول في تمام الساعة 4:00 مساءً بتوقيت لندن في آخر جمعة من شهر العقد. في حال لم يكن هذا اليوم يوم عمل في لندن والولايات المتحدة، فسيتم إنهاء التداول في يوم العمل السابق له وفقًا لندن والولايات المتحدة. |

نموذج التسعير

لمساعدتك على فهم عقود بيتكوين الآجلة، دعنا نركز قليلاً على نموذج تسعير CME.

للقيام بذلك، يجب أن نعرف أولا ما هو BRR. في عام 2016، أطلقت كل من مجموعة CME و شركة Crypto Facilities Ltd منتجين لتسعير البيتكوين، سعر البيتكوين المرجعي (BRR) ومؤشر البيتكوين في الوقت الحقيقي (BRTI). يتم تحديث BRTI على مدار الثانية وبشكل متواصل بلا توقف، بهدف توفير معلومات في الوقت الفعلي وتحسين الشفافية. من ناحية أخرى، فإن BRR عبارة عن معدل مرجعي يومي لسعر عملة البيتكوين الواحدة بالدولار الأمريكي، حيث يتم أخذ التسعير بجمع تدفق التداول لأهم بورصات التداول الفوري للبيتكوين. ويتم حسابه في تمام الساعة 4 مساءً بتوقيت لندن في إطار زمني مدته ساعة واحدة.

والعقد الواحد يساوي خمسة أضعاف قيمة مؤشر BRR ويتم تسعيره بالدولار الأمريكي لكل عملة بيتكوين واحدة. يتم تسعير مقدار أصغر وحدة حركة في السعر بمضاعفات الـ 5 دولار لكل عملة بيتكوين. أو بعبارة أخرى، فإن مقدار أصغر حركة في سعر العقد الآجل لبيتكوين تساوي 25 دولارًا.

استراتيجيات تداول عقود بيتكوين الآجلة

الجزء الأفضل في عقود بيتكوين الآجلة هو أنه يمكنك تطبيق استراتيجيات التداول المفضلة لديك هنا أيضًا. استراتيجيات بسيطة طويلة أو قصيرة، تداول السبريد، تقنيات حركة الأسعار، الأنماط الفنية، المؤشرات الفنية، وكل شيء يعمل مع العقود الآجلة التقليدية فهو يعمل أيضًا مع بيتكوين.

ومع ذلك، فإن الأمر الأكثر أهمية هو أنه يجب عليك مراقبة الأصل الأساسي وخصائصه. على سبيل المثال، على الرغم من أنه لا يحتوي على عامل موسمي ظاهر كما هو الحال في العقود الآجلة للحبوب، إلا أنه لديك أصل حساس للغاية للأخبار أو الإعلانات العامة من الحكومات والهيئات التنظيمية وحتى الشخصيات المهمة في الصناعة.

تأكد من دراسة هذه العوامل حتى تكون على دراية بما يؤثر على سعر البيتكوين، وبالتالي يؤثر على أداء العقود الآجلة للعملة.

دعنا نلقي نظرة على استراتيجيات التداول الأكثر شيوعًا والتي يمكنك الاستفادة منها في تطوير استراتيجيتك في تداول عقود بيتكوين الآجلة.

أسلوب المراجحة

تهدف إستراتيجية السوق المحايدة هذه إلى تقليل المخاطر واستغلال تباين الأسعار في أسواق البيتكوين الفورية والاستفادة منه في العقود الآجلة للبيتكوين.

لتطبيق الاستراتيجية، يجب عليك أولاً وقبل كل شيء أن تبدأ بحساب النسبة المئوية للفرق بين سعر العقود الآجلة البيتكوين والسعر الفوري الحالي لعملة البيتكوين عند نقطة معينة طوال جلسة التداول.

يمكنك أخذ هذه المعلومات من مزود البيانات، إذا كان يمكن الوصول إليها، أو البدء في تسجيلها بنفسك. كن متسقًا وقم بتدوين الفرق في جدول بيانات كل يوم. كلما جمعت المزيد من البيانات، كلما كان قرار التداول الذي ستتخذه أفضل وأكثر استنارة.

وبمجرد الحصول على صورة واضحة لكيفية ارتباط كلا المتغيرين، يمكنك بدء التداول الحقيقي. استخدم بياناتك لتوقيت اللحظة التي ينحرف فيها عقد البيتكوين الآجل عن السعر الفوري.

عادةً ما يبدأ المتداولون الذين يطبقون هذه الإستراتيجية بفتح مركز شراء على بيتكوين والبيع على المكشوف لعقود البيتكوين الآجلة بنفس المبلغ. بمجرد انتهاء العقد، يفي المتداول بالتزاماته مع البيتكوين الذي تم شراؤه في البداية.

ويتحمل المتداول الفرق بين السعر الفوري للبيتكوين وتكلفة العقد الآجل.

يجب تطبيق هذه الإستراتيجية فقط عندما تعتبر عقود البيتكوين الآجلة باهظة الثمن، مما يخلق فرصة للمراجحة.

ضع في اعتبارك أنه لفتح مركز شراء، يجب على المتداول شراء البيتكوين بالفعل.

قبل شراء البيتكوين، احرص على ايجاد أفضل مكان للقيام بذلك. وعند القيام بذلك، من المهم أن تأخذ في إعتبارك عددًا من العوامل مثل الرسوم وتكاليف المعاملات وحجم التداول وسمعة البورصة وما إلى ذلك. في حال انتهى بك الأمر بشراء عملات البيتكوين برسوم عالية، فقد يجعل ذلك الإستراتيجية بأكملها بلا معنى.

المراجحة داخل البورصة

عادةً ما يكون المستثمرون الرئيسيون لتطبيق الإستراتيجية هم المستثمرون الذين يتداولون في عقود البيتكوين الآجلة التي قد يتم تسعيرها بشكل مختلف، اعتمادًا على المكان الذي يتم التداول فيه. في معظم الأحيان، تنطبق هذه الإستراتيجية على العقود الآجلة الصادرة أو المتداولة في بورصات العملات المشفرة.

يسعى المتداولون الذين يطبقون استراتيجية المراجحة بين البورصات إلى استغلال فروق الأسعار من خلال الاستفادة من فجوات الأسعار بين المنصات المختلفة.

يفعلون ذلك عن طريق شراء العملات المفضلة في البورصات حيث يتم تداولها بسعر رخيص وبيعها في أماكن يتم تداولها فيها بأسعار أعلى.

فيما يلي مثال على نفس العقد، يتم تداوله في بورصتين رائدتين في تداول العملات الرقمية OKEx و Deribit.

وكما نرى، فإن سعر الأداة على OKEx أرخص بـ16.7 دولارًا من سعره في Deribit. في هذه الحالة، يمكن للتاجر شراء BTCUSD0925 من OKEx وبيع واحدة على Deribit، وستكسب من فرق السعر بين الاثنين.

عند تطبيق هذه الإستراتيجية، من الضروري التأكد من أنك تقوم بتداول نفس الأداة المالية. الفرق الوحيد هو الأماكن التي تشتريها وتبيعها فيها.

توجد هذه الإستراتيجية وفرصة التداول لأنه حتى في الأسواق التقليدية مثل NYSE أو LSE أو NASDAQ، غالبًا ما يكون تسعير الأدوات غير متوازن بسبب التأخر أو لأسباب أخرى. يعمل ذلك على خلق فجوة حيث يتم تداول أداة معينة بأسعار مختلفة في أماكن مختلفة. يمكن للمتداولين الذين يلتقطون هذا الزخم جني الأرباح، اعتمادًا على الاختلاف.

سلبيات المراجحة داخل البورصة

على الرغم من أنها قد خطة مثالية، إلا أن هذه الاستراتيجية ليست خالية من العيوب. في الواقع، هناك مخاطرة كبيرة تتمثل في أن الفشل في إدارتها بعناية يمكن أن يحولك إلى الجانب الخاسر من الصفقة. إذا كنت تتداول في بورصتين أو أكثر في وقت واحد، فمن الضروري مراقبة مستويات السيولة. خلاف ذلك، قد تعلق في احدى الصفقتين وتكافح لبيع أو شراء أداتك المالية المعينة.

كن حذرًا للغاية عند تداول العقود الآجلة التي تم إصدارها من خلال بورصة العملات. في معظم الأحيان، يكون حجم التداول الشفاف مجرد جزء بسيط من حجم التداول الذي تعرضه البورصة. هذه مشكلة معروفة على نطاق واسع في صناعة التشفير والتي يمكن أن تكلفك المال. إذا كنت تريد معرفة المزيد عنها وكيفية التفريق بين أحجام التداول الحقيقية والمزيفة، فتحقق من هذا الدليل.

تداول العقود الآجلة للبيتكوين مع الهامش

هذه استراتيجية شائعة أخرى بين المتداولين المتقدمين. توفر معظم عقود البيتكوين الآجلة المتداولة في بورصات العملات المشفرة رافعة مالية بمقدار من 2x إلى 125x. هذا يعني في الأساس أنه يمكنك شراء عقد آجل بقيمة 1000 دولار بأقل من 10 دولارات.

تشير التكلفة هنا إلى الهامش الأولي الذي تتطلبه البورصة منك لإبقاء مثل هذا المركز مفتوحًا. ومع ذلك، إذا بدأ سعر الأداة التي تتداولها في الانخفاض، فسيتعين عليك إيداع المزيد من الضمانات والاحتفاظ بها.

من الضروري هنا أيضًا أن تضع في اعتبارك ما إذا كان للعقد الآجل تاريخ انتهاء أم لا. معظم العقود الآجلة لا يمكن أن يظل مفتوحًا إلى الأبد؛ ومع ذلك، قد يكون لبعضها فترة انتهاء. تأكد من وضع ذلك في الاعتبار عند التداول بالرافعة المالية.

شيء أساسي آخر يجب أخذه في الاعتبار هو أن حساب الهامش لا يأخذ سعر تداول العقد في الاعتبار. ومع ذلك، فإنه يعتبر مؤشرات مصممة خصيصًا تمثل ما يسمى “السعر العادل” أو متوسط سعر البورصات الفورية.

ويتم ذلك عن قصد حتى تتمكن البورصات من منع التلاعب بالسوق. بهذه الطريقة لن يكون لدى المتداولين أي حافز للتأثير بشكل مصطنع على سعر الأداة المالية لجني الأرباح.

يمكن أن يشكل تداول المنتجات المرتبطة بالعملات المشفرة على الهامش مخاطرة كبيرة. تأكد من تجنبه إذا لم تكن واثقًا بنسبة 100٪ من قدرتك على إدارة مراكزك وتقلبات الأسعار الضخمة المحتملة.

مزايا وعيوب عقود بيتكوين الآجلة

لطالما كانت العقود الآجلة للبيتكوين أداة طال انتظارها. قبل إطلاقها وحتى اليوم، تجذب الكثير من الاهتمام من جميع أنواع المستثمرين. ويكمن السبب الرئيسي في تنوع المزايا التي تقدمها. ومع ذلك، فإن لديها أيضًا “جانب مظلم”. دعنا نستكشف كليهما ونساعدك على معرفة ما إذا كان تداول عقود البيتكوين الآجلة هو الشيء الصحيح لاحتياجات التداول الخاصة بك.

مزايا العقود الآجلة للبيتكوين

فيما يلي الإيجابيات الرئيسية لعقود بيتكوين الآجلة والأسباب التي جعلت هذه الأدوات المالية الخيار المفضل لجمهور الاستثمار:

مناسبة لجميع أنواع المشاركين في السوق

ينجذب المستثمرون على نطاق واسع مثل الصناديق أو مديري الأصول المؤسسية إلى عقود البيتكوين الآجلة لأنها تسمح لهم بالربح من سوق العملات المشفرة، والتي تكون بخلاف ذلك غير منظمة وغير قابلة للوصول.

ينظر المستثمرون الأفراد أو متداولو العقود الآجلة الصغار إلى عقود البيتكوين الآجلة باعتبارها طريقة سهلة للمضاربة في سوق العملات المشفرة. لا يتعين على المتداولين شراء العملات المشفرة والتأكد من تخزينها بشكل مادي وشراء وشراء المحافظ الالكترونية، وإنشاء حسابات في العديد من البورصات، وما إلى ذلك.

كما أن معدني العملة الرقمية أيضًا يستفيدون من العقود الآجلة للبيتكوين لكونها تتيح لهم تسهيل وتثبيت تعرضهم مع التركيز على أعمالهم الأساسية.

أدوات مالية مُنظمة

لا يتم تخزين عملات البيتكوين، في شكلها الطبيعي، في الحسابات المصرفية أو حسابات الوساطة. هذا يعني أنهم غير مؤمن عليهم من قبل FDIC أو SIPC، على سبيل المثال.

لكن الأمور مختلفة مع العقود الآجلة للبيتكوين. نظرًا لأنه يتم تداولها في بورصة تنظمها هيئة الـ CFTC، فإنها تجلب الثقة في المستثمرين وتساعد في بناء بيئة سوق أكثر صحة.

ضع في اعتبارك أنه من الأفضل دائمًا تداول عقود البيتكوين الآجلة في بورصة منظمة مثل بورصة CME. بصرف النظر عن راحة البال وتقليل مخاطر الاختراق أو الانقطاعات، ستضمن أيضًا أنك تتداول في مكان شفاف مع حجم تداول حقيقي. وهذا لا يأتي على حساب السيولة. على العكس تمامًا – تقدم بورصة CME سوقًا عالي السيولة للعقود الآجلة للبيتكوين. على سبيل المثال، للفترة من يوليو إلى أغسطس 2020 ، زادت المراكز المفتوحة في عقود بيتكوين الآجلة في البورصة مع أكثر من 120٪.

يتم تسويتها نقدًا

على الرغم من أنه نادرًا ما يتم الاحتفاظ به حتى انتهاء الصلاحية (إن وجد)، إلا أن بعض مستثمري العقود الآجلة قد يقومون بذلك. مع العقود الآجلة للبيتكوين، عند تاريخ انتهاء، يتلقى المستثمر النقد، بدلاً من التسليم المادي. هذا يلغي الحاجة إلى التعامل مع التحديات التكنولوجية المحيطة بامتلاك العملات المشفرة، بما في ذلك التخزين وإدارة المعاملات وما إلى ذلك.

متاحة للجميع

نظرًا للتاريخ المظلم لسوق العملات المشفرة ، فقد تبنت بعض البلدان سياسات أكثر صرامة فيما يتعلق بعملها ، بدءًا من المتطلبات الصارمة إلى الحظر التام على تداول العملات الرقمية. بالنسبة للمتداولين من هذه الولايات القضائية، فإن الطريقة الوحيدة للاستفادة من إمكانات سوق العملات المشفرة هي من خلال عقود البيتكوين الآجلة.

متطورة باستمرار

أدى نجاح العقود الآجلة للبيتكوين إلى إطلاق بورصة CME لتداول الخيارات على عقود بيتكوين الآجلة. وتستند قيمتها إلى سعر البيتكوين المرجعي BRR من CME ويتم تسويته في عقود البيتكوين الآجلة التي يتم تداولها باستمرار.

يوفر هذا لمتداولي الخيارات طريقة أخرى لتطبيق خبرتهم ويساعدهم على دخول عالم العملات المشفرة من خلال أدواتهم المفضلة.

عيوب العقود الآجلة للبيتكوين

على الرغم من أنها أدوات مالية شائعة للغاية، إلا أن عقود البيتكوين الآجلة لها بعض العيوب أيضًا. دعنا نلقي نظرة على أهمها لمساعدتك في التفكير فيما إذا كانت فرصة الاستثمار هذه مناسبة لاحتياجاتك:

حدود السعر قد تقلل من أرباحك

العقود الآجلة للبيتكوين المتداولة في CME (XBT) لها حد سعري بنسبة 20٪، إما أعلى أو أقل من السعر المرجعي. الفكرة هي التحكم بشكل أفضل في التقلبات وتقليل تأثير تقلبات الأسعار الجامحة. ومع ذلك، فإن هذا يحد أيضًا من الأرباح المحتملة التي قد تواجهها إذا ارتفع سعر الأصل الرقمي بشكل كبير.

وبهذا المعنى، لا تطلق عقود البيتكوين الآجلة العنان لإمكانات عملة بيتكوين الكاملة أمامك، ولكنها توفر طريقة محدودة، مع كونها خاضعة للتحكم للاستفادة منها. ومع ذلك، يعتبر الكثير من الناس أن هذا هو التحدي الرئيسي الذي يحد من فعالية أداة العقود الآجلة.

قد يكون لعقود بيتكوين الآجلة تأثير سلبي على الأسواق في المدى البعيد

على الرغم من أن حد السعر الذي ذكرناه أعلاه هو أداة مفيدة في التحكم في التقلبات، وفقًا لبعض الخبراء، في حالة وجود مشاكل نظامية، يمكن أن يؤدي إلى تأثير الدومينو حيث يقوم العديد من المتداولين ببيع عقودهم المستقبلية خلال فترة زمنية طويلة.

وبالتالي، فبدلاً من ارتفاع السعر أو انخفاضه مرة واحدة قصيرة الأجل مع تأثير أقل على المنصة، يمكن إطالة التأثير. وبالتالي، قد تزعزع الأداة استقرار السوق مما قد يؤدي إلى حركة مبيعات عامة.

للتغلب على هذه المشكلة، يدعو بعض الخبراء إلى إنشاء صندوق ضمان منفصل لعقود بيتكوين الآجلة لمحاولة عزل المخاطر.

تسعير غير مستقر

بغض النظر عن مقدار الجهد الذي تبذله CME في عمليات حساب سعر العقود الآجلة للبيتكوين، فهناك عيب أساسي لا يمكن التغلب عليه. يعتمد التسعير على مؤشر مرجعي مستند إلى بورصات العملات الرقميية الرائدة، والتي قد لا تكون المشكلات التقنية أمرًا غير معهود عنها.

حيث أن عمليات الاختراق والأعطال التقنية ومخاطر التلاعب وغيرها من المشكلات هي أمور مصاحبة لأسواق العملات المشفرة، مما يؤثر على سعر البيتكوين، وبالتالي يؤثر على أسعار العقود الآجلة.

الأفكار الختامية

منذ بداية تقديمها في البورصات المنظمة، ظهرت العقود الآجلة البيتكوين كأداة ثورية أتاحت فئة الأصول العالية الإمكانات إلى الجماهير، على رأسهم المستثمرين المؤسسيين.

ولا يختلف الحال كثيرًا اليوم. حيث يعمل التداول بالرافعة المالية جنبًا إلى جنب مع تقلّب الأداة الأساسية (بيتكوين) على تزويد المتداولين بفرص مذهلة لجني أرباح كبيرة، ولكن يأتي ذلك بالطبع مع درجة أعلى من المخاطر. كل ذلك، بالإضافة إلى حقيقة أن العقود الآجلة للبيتكوين توفر سهولة التعرض لفئة الأصول الرقمية دون التعقيدات التقنية المصاحبة، يجعل منها أداة مفضلة على نطاق واسع لكل من المبتدئين والمحترفين.

وفي نهاية المطاف، فهي توفر بديلاً مناسبًا للتعرض لعالم العملات المشفرة. وعلى أي حال، الأمر متروك لك ولخطة التداول الخاصة بك سواء كان ذلك من خلال العقود الآجلة، أو شراء العملات المشفرة، أو انتظار تقديم Bitcoin ETFs.