Los indicadores técnicos son el núcleo de cada operación exitosa, por lo que tomarte el tiempo para comprenderlos y utilizarlos es prácticamente una necesidad. Si bien no hay escasez de indicadores y sus diversas señales de tendencia, las Bandas de Bollinger están entre los favoritos de los traders e inversores. Esta herramienta puede ayudar a medir la volatilidad del mercado y también a identificar las condiciones del mercado de sobrecompra o sobreventa.

¿Qué Son las Bandas de Bollinger?

Las Bandas de Bollinger son una herramienta de análisis técnico que se utiliza para analizar el precio y la volatilidad de un activo operado con el fin tomar decisiones informadas de compra o venta. Están conformadas por tres líneas o bandas: una línea de media móvil simple (SMA) y dos desviaciones estándar de las líneas de precio (superior e inferior).

Las bandas superior e inferior se trazan a cada lado de la línea SMA, mientras que las desviaciones estándar determinan la distancia entre ellas. Estas desviaciones representan el rango de volatilidad del activo en relación con los movimientos de precios.

También podría interesarte:

¿Qué es el Apretón de las Bandas de Bollinger?

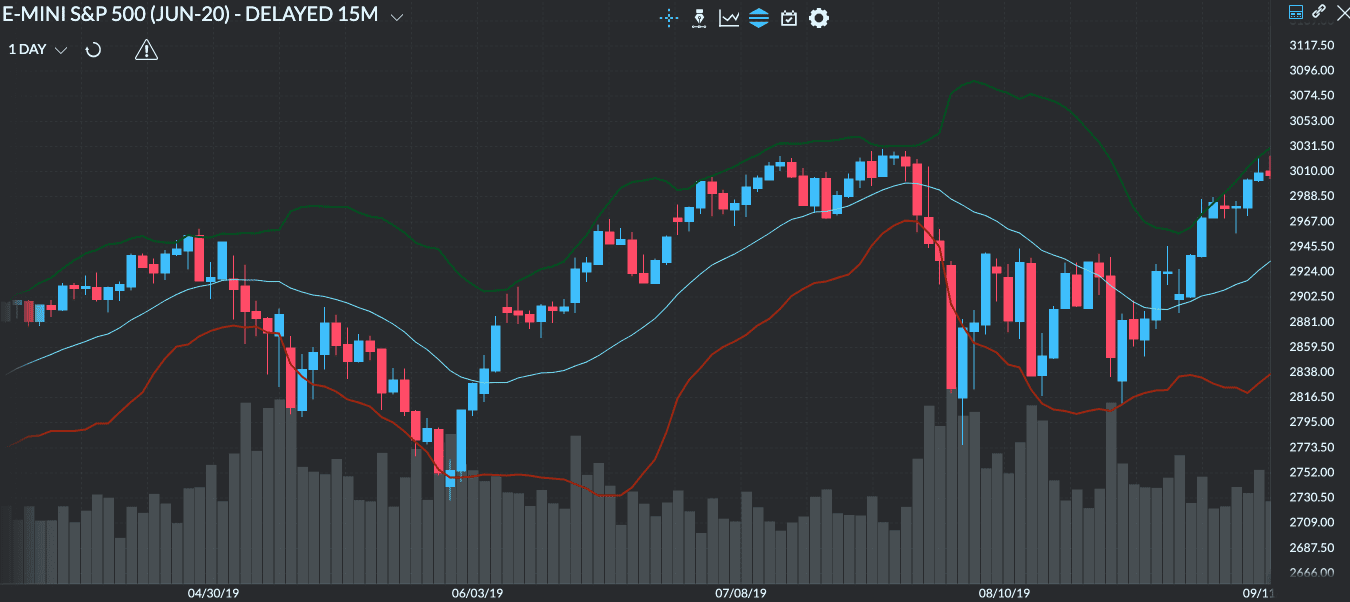

Un apretón se refiere a un pasillo muy estrecho formado por la contracción de las Bandas de Bollinger alrededor del precio. Si después del período, el precio cierra por encima de la banda superior, es probable que continúe subiendo. Por el contrario, si el precio cierra por debajo de la línea de fondo, es probable que continúe bajando.

Rebotes de las Bandas de Bollinger

Por otro lado, los rebotes se basan en la premisa de que el precio tiende a acercarse al promedio. Dado que las bandas superior e inferior se convierten esencialmente en nuestros niveles de soporte y resistencia, no es tan difícil predecir el próximo movimiento de precios posible. Este concepto es la base de las estrategias de “sobrecompra” y “sobreventa”.

En otras palabras, si el precio sube y se acerca a la banda superior pero no lo cruza, hay una buena posibilidad de que rebote, lo que indica una acción de venta. Si alcanzó la banda inferior sin cruzarla, es probable que rebote, lo que indica una acción de compra.

Estrategia de Apretón de las Bandas de Bollinger

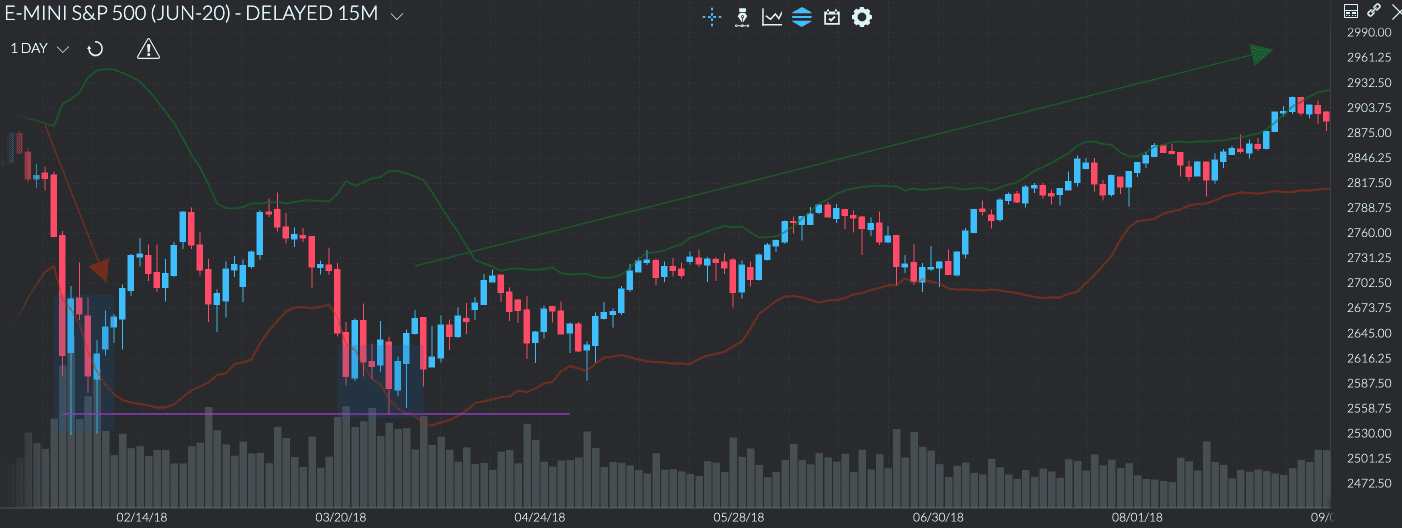

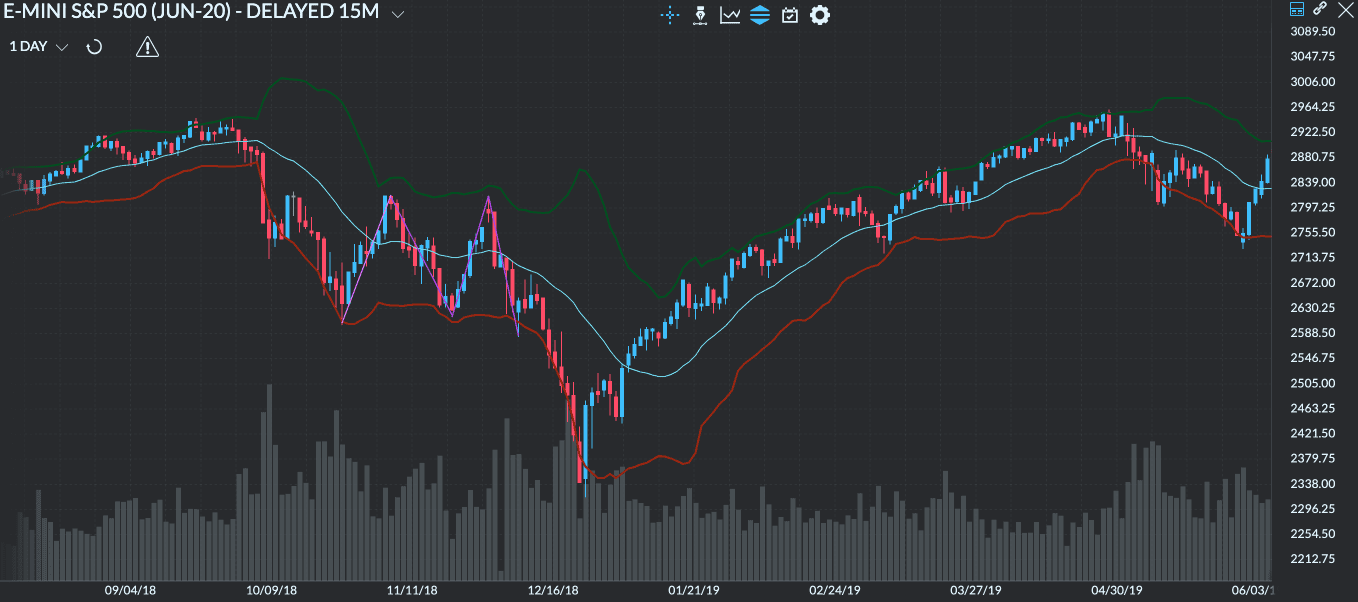

El apretón de las Bandas de Bollinger es bastante popular. Es una estrategia de trading que se basa en detectar con precisión posibles rupturas de precios. La volatilidad del mercado suele contraerse durante momentos de disminución del volumen de operaciones, especialmente justo antes de una ruptura importante de precios.

Hipotéticamente, si estuvieras operando en el gráfico anterior, simplemente identificarías el punto de ruptura correcto, tomarías una posición larga y superarías el aumento de precio resultante. Sin embargo, en realidad, deberás confirmar el próximo movimiento de precios durante una contracción, ya que la ruptura siempre puede ir en sentido contrario.

¿Cómo Usar las Bandas de Bollinger?

Como todos los indicadores técnicos, las Bandas de Bollinger no dan señales definitivas de compra y venta. Sin embargo, pueden ayudar a predecir la futura acción del precio para ayudarte a elegir tus puntos de entrada y salida ideales. Como tal, no debes usarlas como una herramienta independiente, sino como una herramienta que complementa otras herramientas de análisis técnico.

Con eso aclarado, veamos cómo leer las Bandas de Bollinger y cómo utilizarlas para mejorar tu trading.

Como mencionamos anteriormente, las Bandas de Bollinger tienen 3 líneas, incluyendo la línea SMA, una línea superior y una línea inferior. Para leer las Bandas de Bollinger necesitas mirar las tres líneas. La forma más sencilla de leerlas es pensar en términos de si el mercado se considera caro o barato.

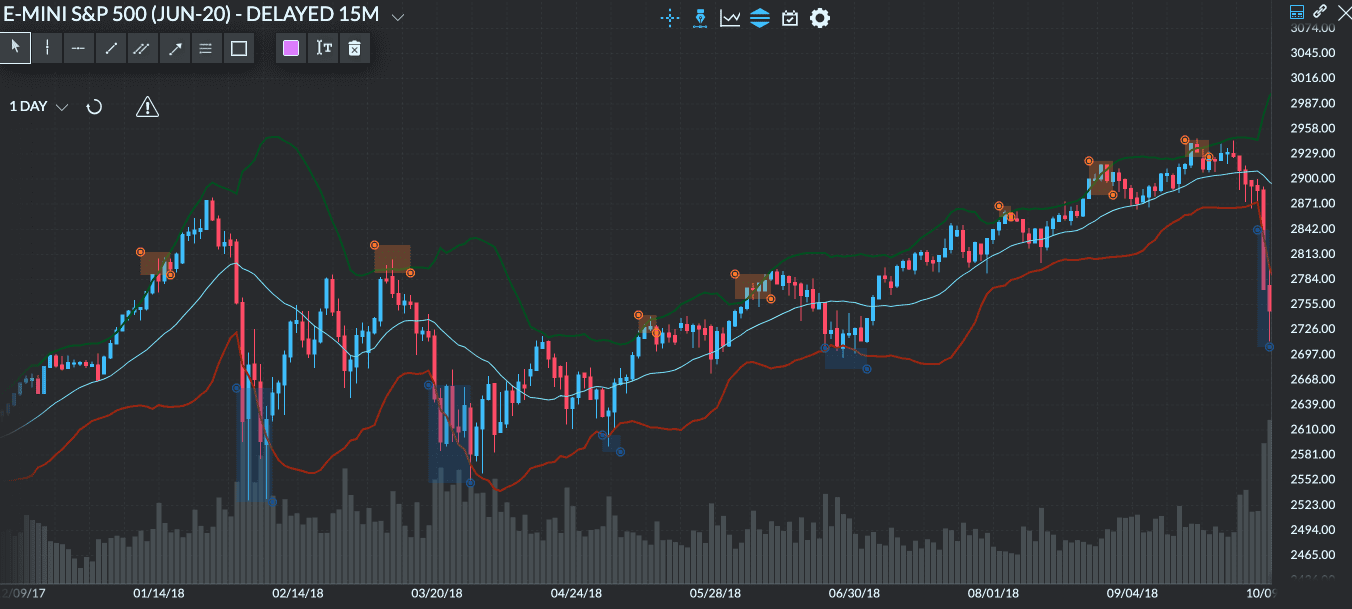

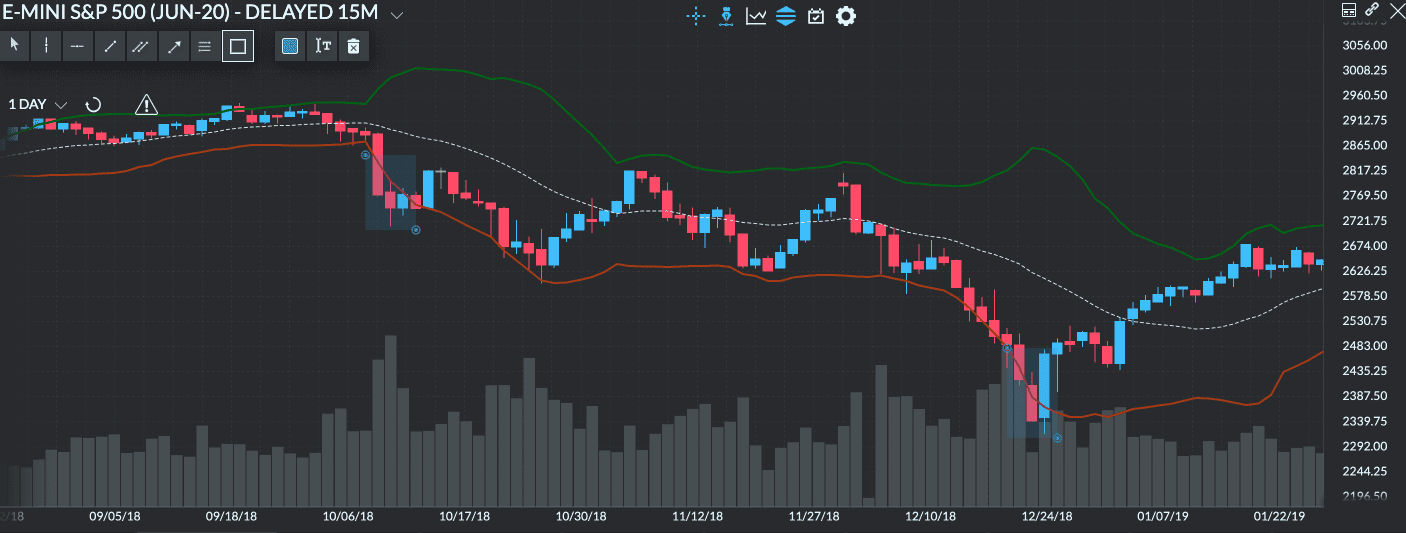

Cuando el precio del activo está en una tendencia bajista

Cuando un activo está en una tendencia bajista, le siguen la SMA y las líneas superior e inferior de las Bandas de Bollinger. Las 3 líneas están retrasadas con respecto al precio. A medida que el precio se acerca y rompe la Banda de Bollinger inferior, el activo subyacente se considera “barato”. Eso es porque, en la desviación estándar de -x2, el precio se mueve demasiado por debajo de la SMA. Esta puede ser una buena oportunidad para comprar el activo (es decir, colocar posiciones largas) y generalmente no es un buen momento para vender.

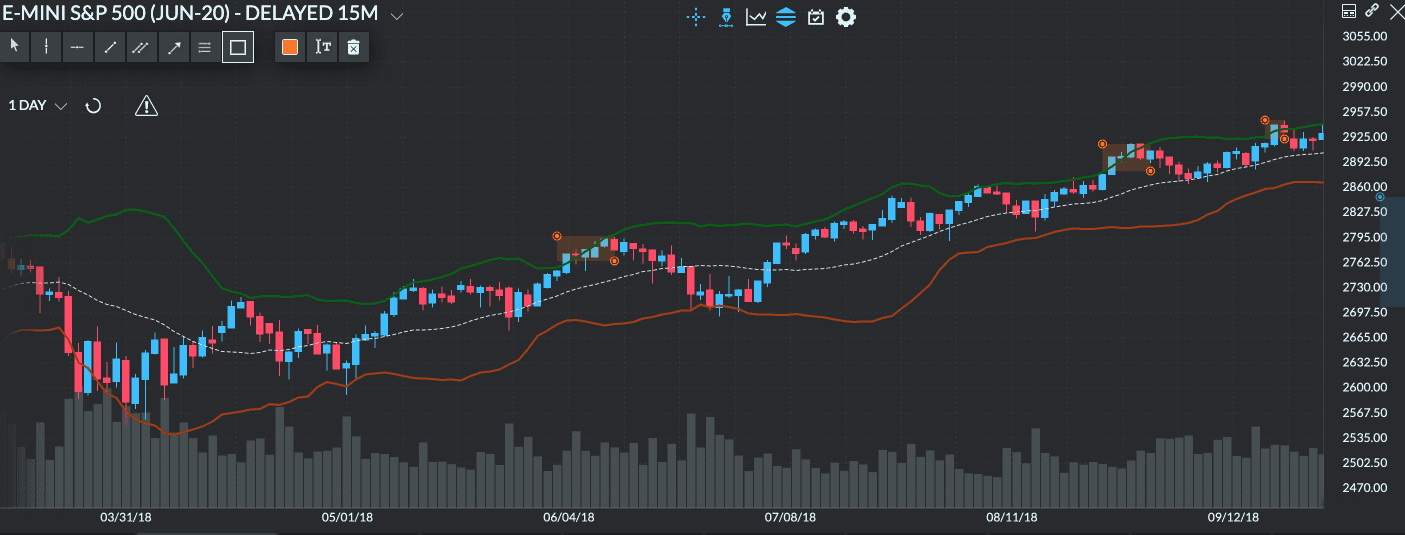

Cuando el precio del activo está en una tendencia alcista

Lo mismo sucede cuando el precio de un activo está en una tendencia alcista: las Bandas de Bollinger se quedan atrás. Sin embargo, a medida que el precio se acerca y rompe la banda de Bollinger superior, el activo subyacente se vuelve “costoso”. Esto se debe a que, en la desviación estándar x2, el precio se mueve demasiado por encima de la SMA. Esta puede ser una buena oportunidad para vender el activo (es decir, colocar posiciones cortas) y generalmente no es un buen momento para comprar.

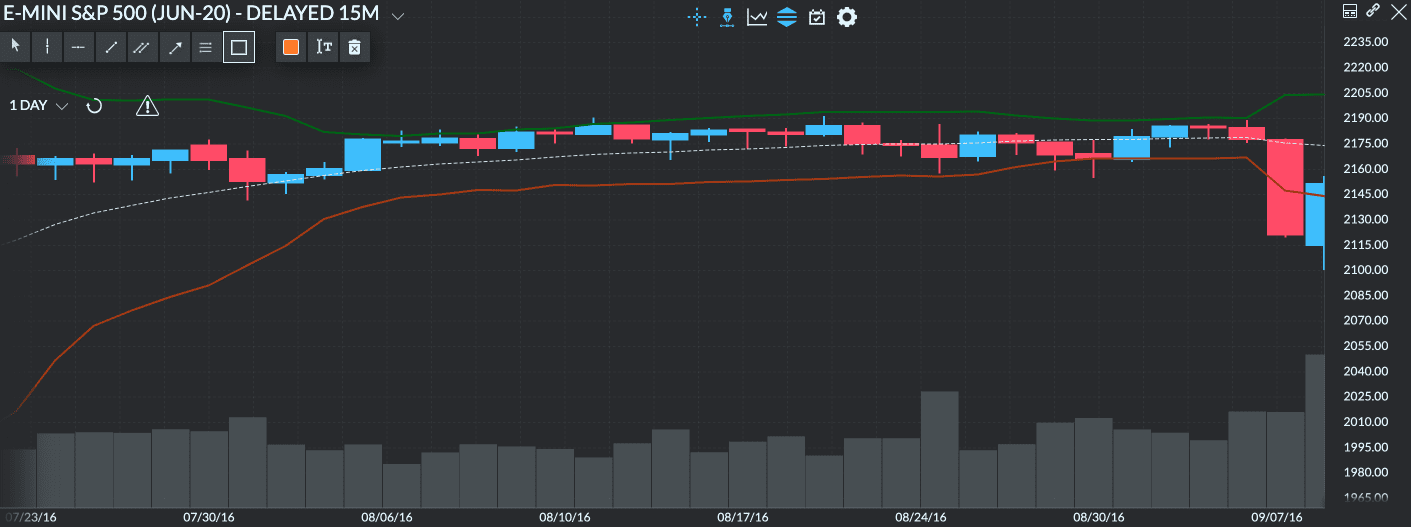

Cuando el precio del activo se mantiene estable

Durante los mercados estables, las Bandas de Bollinger superior e inferior tienden a flotar muy cerca de la SMA. Esto se debe a que, en los mercados estables, la volatilidad es muy baja. Debido a esto, leer las Bandas de Bollinger no proporciona demasiada información sobre el análisis de tendencias durante la acción lateral del precio. Una vez que aumenta la volatilidad, las líneas y el precio comienzan a moverse nuevamente, lo que puede ayudar de nuevo con el análisis de tendencias.

Estrategias con las Bandas de Bollinger

1. Doble Fondo

Esta estrategia busca identificar signos de pruebas de niveles de resistencia más bajos que generalmente ocurren antes de un fuerte repunte de precios. Hay que buscar dos fondos: el primero debe detenerse por debajo de la banda inferior y ocurrir cuando hay un volumen alto, el segundo representa una prueba de resistencia en un volumen más bajo.

El doble fondo, esencialmente, indica que el mercado ha establecido un nuevo nivel de soporte a corto plazo, por lo que se espera que los precios suban principalmente desde allí.

2. M-Tops

Esta estrategia es lo opuesto a los dobles fondos y está destinada a identificar reversiones de tendencia. En este caso, el precio registra dos máximos cercanos o, a veces, incluso por encima de la banda de Bollinger superior. Luego, el precio retrocede bruscamente para formar un patrón “M” en el gráfico.

La idea aquí es bastante sencilla: el mercado encontró un nuevo nivel de resistencia clave, por lo que podría ser un buen momento para operar en corto. Esto se debe a que existe una alta probabilidad de que el precio baje aún más.

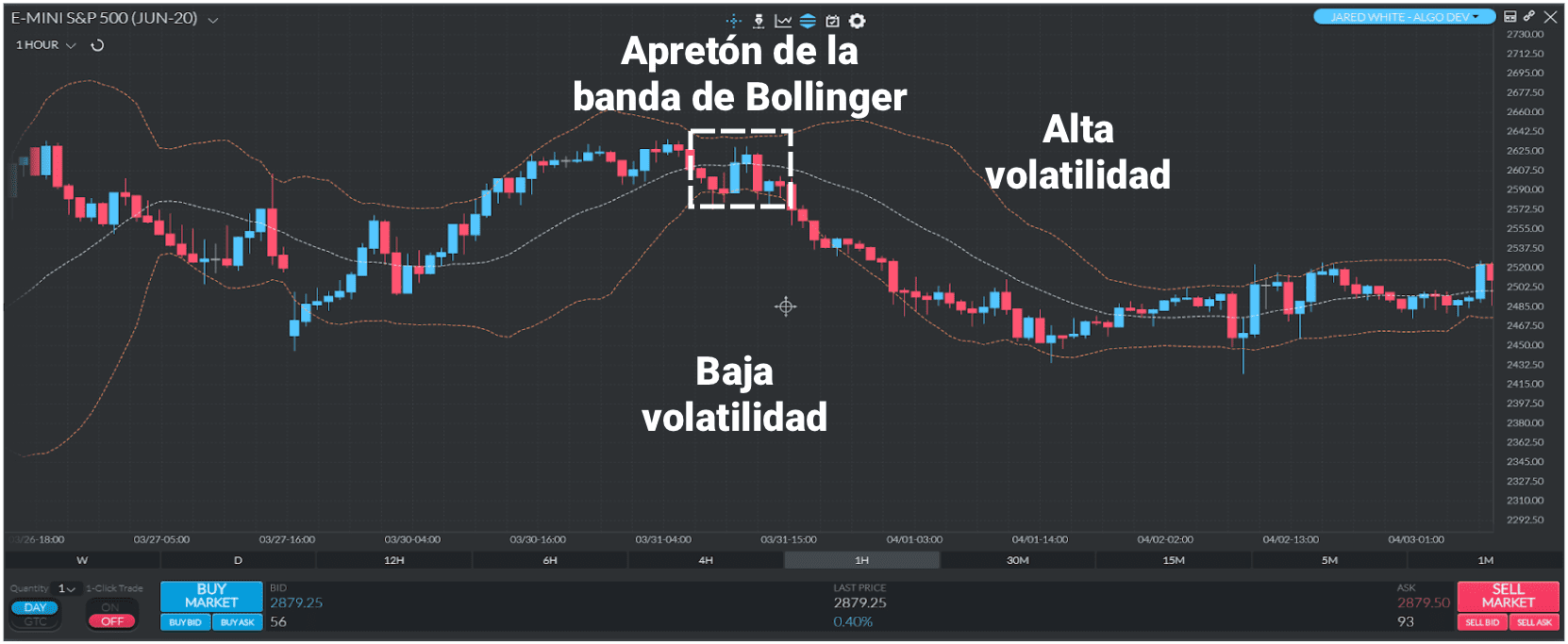

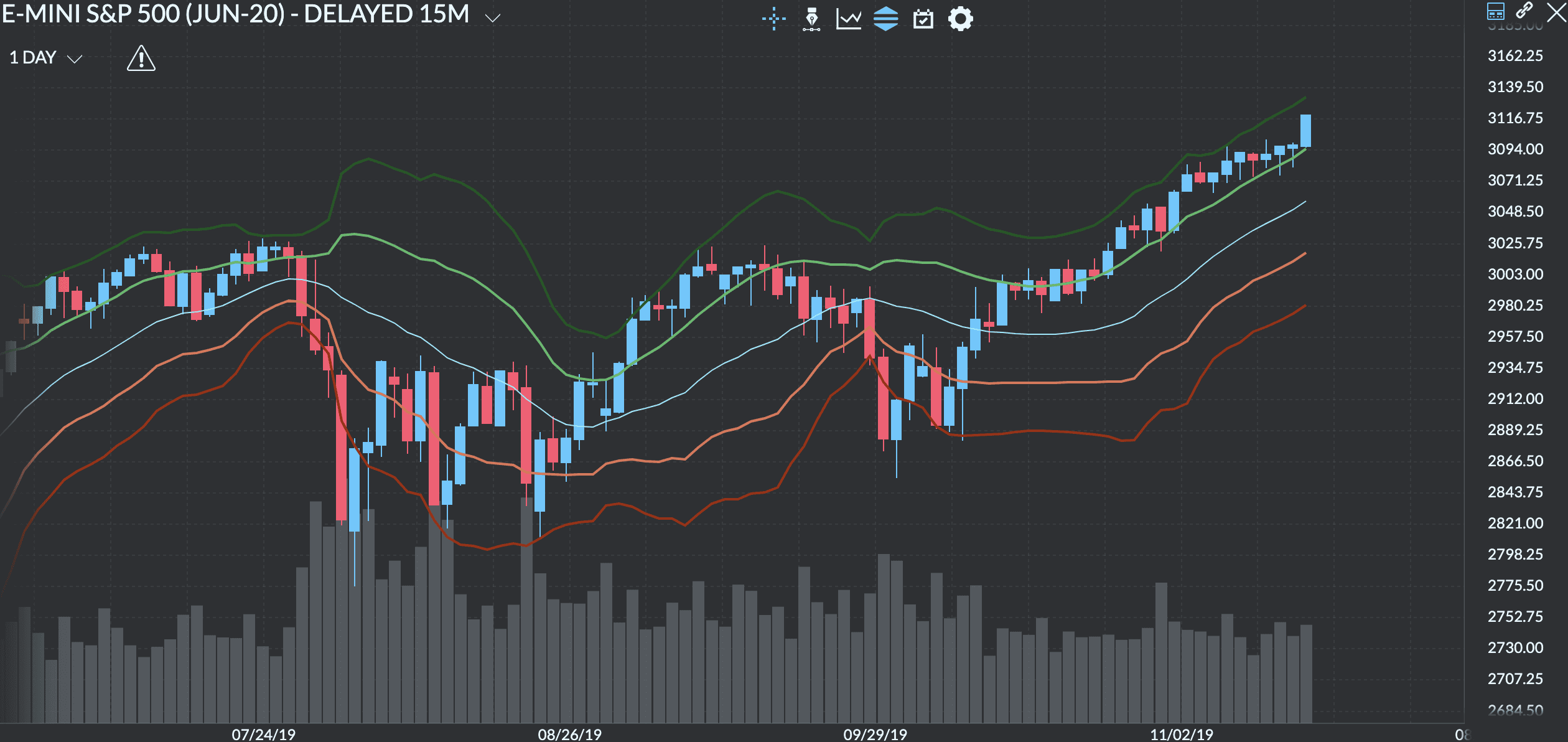

3. Bandas de Bollinger Dobles

Para la estrategia de las Bandas de Bollinger dobles, se requieren dos bandas de Bollinger en un gráfico. El primer conjunto de bandas es una desviación estándar de la SMA. El segundo conjunto de bandas son dos desviaciones estándar de la SMA. Con cinco líneas en el gráfico, se crean cuatro zonas para operar:

- La primera es la zona de compra. Es entonces cuando el precio del activo subyacente se encuentra entre la banda superior de 1 desviación estándar (línea verde clara) y la banda superior de 2 desviaciones estándar (línea verde oscura). Cuando el precio está en esta zona, la tendencia alcista es fuerte. Por lo tanto, existe una alta probabilidad de que el precio continúe en su forma alcista. Se le llama zona de compra porque es la zona en la que mantener posiciones largas e ingresar en nuevas posiciones largas tiene más probabilidades de generar rendimientos favorables.

- La segunda y la tercera son zonas neutrales. Allí el precio del activo subyacente se encuentra entre las bandas superior (línea verde clara) e inferior (línea naranja) de desviación estándar +1 y -1. Cuando el precio está en esta zona, no hay una tendencia fuerte. No hay suficiente impulso alcista o bajista.

- La cuarta es la zona de venta. En esta zona el precio del activo subyacente está entre la banda inferior de desviación estándar -1 (línea naranja) y la banda inferior de desviación estándar -2 (línea roja). Es exactamente lo contrario de la zona de compra. Cuando el precio está en esta zona, la tendencia bajista es fuerte. Por lo tanto, existe una alta probabilidad de que el precio continúe a la baja. Se llama zona de venta porque es la zona en la que vender tus posiciones largas, mantener posiciones cortas y entrar en nuevas posiciones cortas tiene más probabilidades de generar rendimientos favorables.

Problemas al Confiar Únicamente en este Indicador

Basándonos únicamente en estos datos, puede parecer ideal colocar una orden de compra cada vez que el precio se acerca a la banda inferior, o vender cada vez que el precio se acerque a la banda superior. Sin embargo, el hecho de que el mercado se considere barato o caro no significa automáticamente que debas ingresar o salir de una operación de inmediato.

Esto se debe a que los mercados en tendencia a veces pueden acompañar a las bandas durante un largo período de tiempo y, de repente, suspender las operaciones existentes utilizando el modelo económico/caro. Esto podría causar grandes pérdidas. Es por eso que siempre debes usar otro indicador, como el Índice de Fuerza Relativa (RSI), para confirmar el “apretón” y el rechazo de las bandas superior e inferior.

¿Cómo Ayudan las Bandas de Bollinger con el Análisis de Tendencias?

El indicador de Bandas de Bollinger fue inventado por el reconocido trader y analista financiero John Bollinger a principios de la década de 1980. Básicamente, ellas nos ayudan a identificar posibles reversiones de precios al determinar los niveles de sobrecompra y sobreventa utilizando la desviación estándar.

Este indicador no requiere demasiado análisis para llegar a una decisión bien fundamentada. Las bandas superior e inferior se ensanchan cuando el mercado experimenta una alta volatilidad y se contrae en momentos de baja volatilidad del mercado.

Con estas señales, los traders pueden seguir mejor las tendencias y cronometrar sus entradas de manera más eficiente y seguir sus stop-loss. Las Bandas de Bollinger son populares porque combinan el precio de mercado y también basan sus cálculos en el precio. De esta manera, los traders pueden utilizarlos para decidir si ingresar o no al mercado en un momento determinado.

¿Por Qué es Tan Importante Medir la Volatilidad del Mercado?

Por un lado, los mercados volátiles ofrecen más oportunidades de operar que aquellos sin mucha actividad. Más importante aún, la volatilidad generalmente puede predecir la dirección del mercado y es una medida de su desempeño.

En el 2011, Crestmont Research realizó un estudio de la relación histórica entre la volatilidad y el desempeño del mercado. Para su análisis, Cresmont midió la volatilidad del S&P 500 utilizando el rango promedio de cada día. Al final del estudio, concluyeron que una mayor volatilidad indica una mayor probabilidad de un mercado con tendencia bajista. En comparación, una menor volatilidad indica una mayor probabilidad de un mercado alcista.

Relación entre la Volatilidad y Rentabilidad del Mercado

Datos Mensuales: Rango Diario Promedio del Índice S&P 500

| Rango de Volatilidad | % de Aumento Mensual | % de Caída Mensual | Ganancia Promedio | Pérdida Promedio | Ganancia/Pérdida Esperada | |

| Q1 | 0-1,0% | 70% | 30% | 2,9% | -1,9% | 1,5% |

| Q2 | 1,0-1,4% | 61% | 39% | 3,0% | -2,1% | 1,0% |

| Q3 | 1,4-1,8% | 59% | 41% | 3,2% | -3,2% | 0,6% |

| Q4 | 1,8-2,6% | 41% | 59% | 5,2% | -5,0% | -0,8% |

Datos Anuales (1962-2011): Rango Diario Promedio del Índice S&P 500

| Rango de Volatilidad | % de Aumento Mensual | % de Caída Mensual | Ganancia Promedio | Pérdida Promedio | Ganancia/Pérdida Esperada | |

| Q1 | 0-1,1% | 91% | 8% | 15,8% | -1,5% | 14,5% |

| Q2 | 1,0-1,5% | 75% | 25% | 15,7% | -6,0% | 10,3% |

| Q3 | 1,5-1,8% | 83% | 17% | 14,2% | -11,6% | 9,9% |

| Q4 | 1,8-2,7% | 38% | 62% | 17,7% | -19,4% | -5,1% |

Como podemos ver en las tablas anteriores, un rango de volatilidad diario promedio bajo en el S&P 500 (en el primer trimestre) da como resultado mayores posibilidades de que los inversores registren ganancias de 1,5% mensual y 14,5% anual.

Por otro lado, en el cuarto trimestre, las posibilidades de obtener ganancias sobre la inversión son menores e incluso se registran pérdidas potenciales del -0,8% en el mes y de -5,1% para el año.

Limitaciones de Volatilidad

Ten en cuenta que, si bien la volatilidad puede ser una herramienta útil, también presenta un riesgo de inversión significativo, ya que aumenta tus posibilidades de obtener ganancias, pero también de generar pérdidas considerables. Ahí es donde entran las Bandas de Bollinger. Al analizar cuidadosamente las tres bandas y la tasa de contracción o ensanchamiento entre ellas, tienes más posibilidades de predecir los puntos ideales de entrada y salida del mercado.

Configurando las Bandas de Bollinger en tu Plataforma de Trading

Para usar las Bandas de Bollinger, obviamente necesitarás una plataforma de trading en línea o una herramienta de análisis de trading. Hay muchas disponibles en línea. Por ejemplo, Finamark o tu propia plataforma de trading o broker. Aquí también hay una lista con los mejores brokers online del mundo.

Para nuestros propósitos, usaremos Finamark y te daremos un paso a paso para configurar tus Bandas de Bollinger.

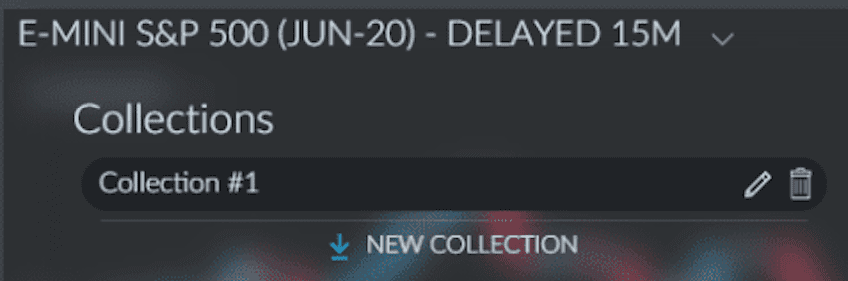

1. Abre tu plataforma de trading e inicia sesión si es necesario.

2. Busca un símbolo que te gustaría analizar. Nosotros estamos usando el predeterminado en Finamark.

3. Haz clic en “Mostrar Opciones de Indicador” o algo similar en tu plataforma de trading.

4. Haz clic en NUEVAS COLECCIONES y escribe “Bandas de Bollinger” en la barra de búsqueda, si es que hay una, o búscalas en la lista de indicadores.

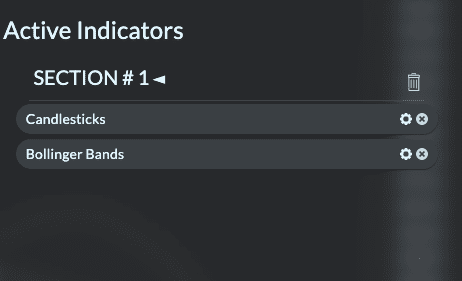

5. Haz clic en configuración o en un ícono que parezca un engranaje al lado de las Bandas de Bollinger en la SECCIÓN de Indicadores Activos # 1.

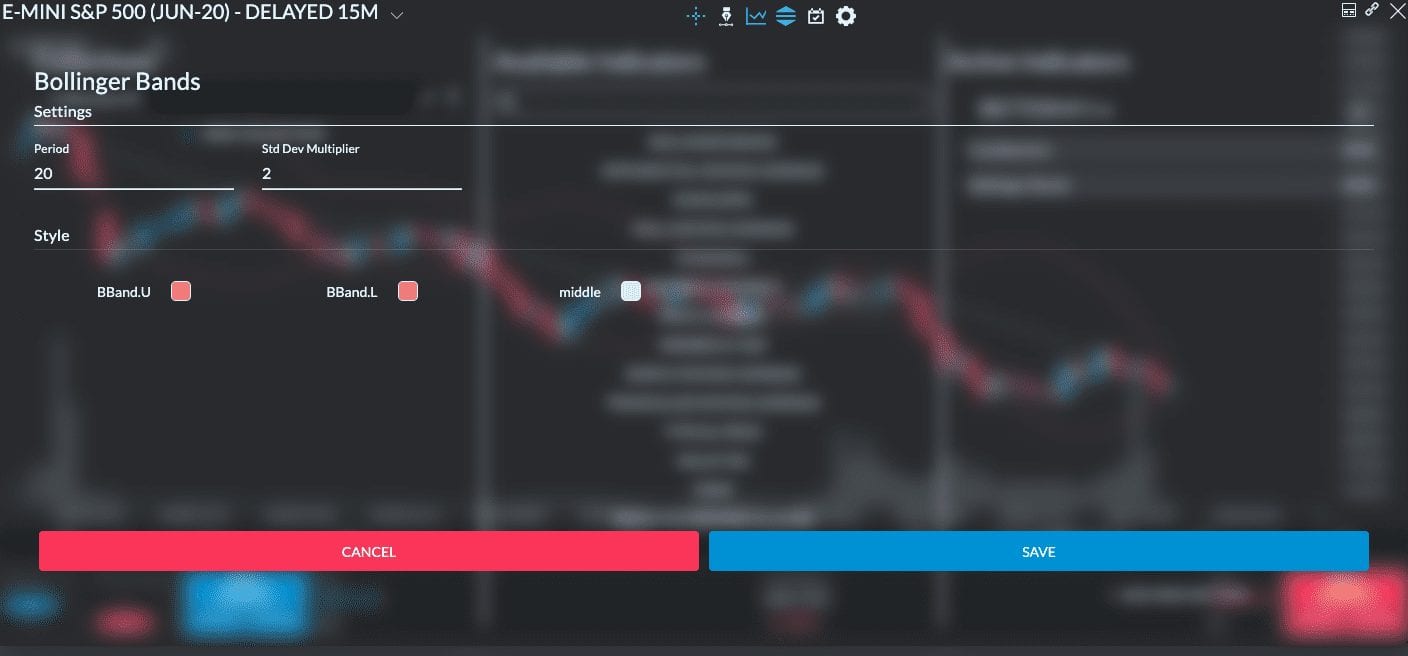

6. Al configurarlo en el gráfico, la configuración predeterminada para las Bandas de Bollinger se vería así:

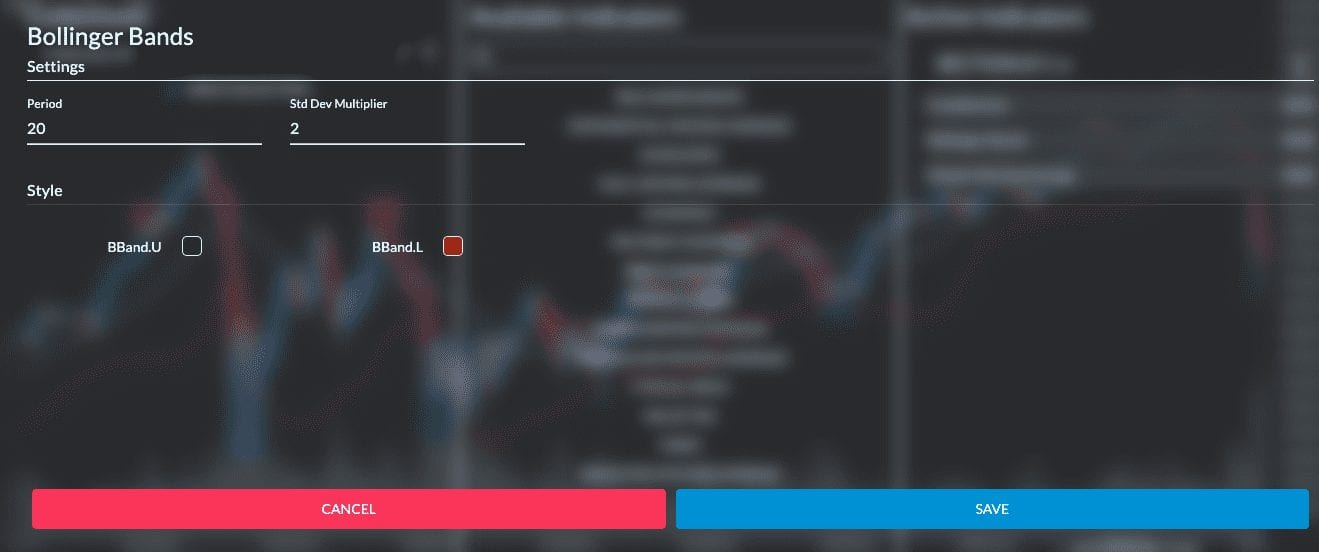

7. Edita todo a tu conveniencia, como el período, el multiplicador de desviación estándar, el estilo y los colores.

Por ejemplo, yo cambié el color de la banda superior a verde y la banda inferior a rojo. También los hice un poco más gruesos que los predeterminados. Una vez que establezcas tu configuración preferida, haz clic en Guardar.

Configuraciones de Indicadores

La configuración predeterminada es un período de 20 días para la SMA y establece las líneas superior e inferior a (x2) desviaciones estándar. De esta manera, estas bandas pueden capturar al menos el 85% de los datos de precios que se mueven entre ellas durante ese período.

La fórmula estándar de las Bandas de Bollinger utiliza una SMA de 20 días para la línea media, mientras que las otras dos se calculan en función de la volatilidad en comparación con la SMA. Siempre puedes modificar esta configuración de acuerdo con tus preferencias para operar. Por ejemplo, algunos traders prefieren calcular la SMA basándose únicamente en un período de 10 días, ya que no consideran los datos antes de ser tan relevantes como los datos de un período más reciente.

Dicho esto, si eres nuevo en el concepto de Bandas de Bollinger, es mejor seguir con la configuración predeterminada hasta que hayas dominado la interpretación.

Conclusión

El indicador de Bandas de Bollinger puede ayudarte a encontrar excelentes puntos de entrada y salida del mercado. Sin embargo, al igual que con cualquier herramienta de análisis técnico, asegúrate de practicar con ellas y perfeccionar tus predicciones antes de operar en un mercado en vivo.

Recuerda también que este indicador no debe ser la única herramienta en tu arsenal de trading. Después de practicar con las Bandas de Bollinger por un tiempo, aprende a usar otra herramienta, como la Ichimoku Cloud o, como mínimo, mantente actualizado sobre los diversos patrones gráficos.