A los traders especulativos les va muy bien con la volatilidad. Ya sea analizando productos agrícolas, minerales o incluso petróleo, muchas personas se sorprenden por lo volátiles que son los commodities. Es por eso que es vital saber qué mercados presentan más volatilidad. En este artículo, haremos un análisis de los mercados de commodities más volátiles para descubrir cuáles ofrecen más oportunidades.

Como ocurre con cualquier otro mercado de inversión, los precios suelen reducirse a una simple cuestión de oferta y demanda. Sin embargo, es esencial reconocer los tiempos de entrega y los costos de producción al analizar los commodities más volátiles. Si, por ejemplo, hubiese una escasez repentina de café o granos, no es posible aumentar la producción de un día para otro. La razón de esto es el tiempo necesario para cultivar ciertos cultivos, y lo mismo ocurre con la exploración de minerales y la perforación de pozos petroleros. En consecuencia, cuando la brecha entre la oferta y la demanda se reduce, esto puede conducir a una volatilidad extrema, muchas veces estimulada por inversores especulativos.

¿Cómo Nos Ayuda Conocer los Commodities Más Volátiles?

A primera vista, puede ser un desafío reconocer cómo los commodities volátiles pueden ayudarnos a desarrollar estrategias de inversión. Es evidente que la volatilidad de los commodities aumenta los riesgos, incluso si existe un potencial de ganancias. La razón de la volatilidad del mercado es muchas veces el resultado de una oferta limitada. Por lo tanto, observar la historia de varios commodities negociables puede darnos una idea de cuánta volatilidad podemos esperar en un mercado determinado.

Un informe de Oliver Wyman destaca los commodities volátiles y cómo afectan a numerosos de mercados de inversión. El informe llega a la conclusión de que:

- Las fluctuaciones en los precios de los commodities son el segundo mayor factor de incertidumbre sobre las ganancias en empresas de capital abierto.

- El 23% de los profesionales financieros senior consideran los commodities como el principal impulsor de la viabilidad de sus ganancias.

Como resultado, muchas empresas privadas y de capital abierto ahora utilizan los mercados de futuros de commodities para asegurar la oferta y fijar precios. Aunque la oferta y la demanda son fundamentales para los precios de los commodities, el escenario macroeconómico juega un papel importante en el panorama general.

¿Cuáles son los beneficios de operar commodities volátiles?

Algunos han descrito los mercados de commodities volátiles como un “paraíso para los traders” por varias razones:

- La volatilidad de los precios atrae inversores/traders especulativos, a corto y largo plazo

- La combinación de inversores/traders mejora la liquidez

- Una mayor liquidez permite que los inversores/traders operen contratos más grandes

- Los mercados de commodities tienden a ser más transparentes y a verse menos influenciados por actividades relacionadas al gobierno

- El trato constante de los arbitrajistas reduce rápidamente las anomalías de precios

Los commodities relativamente volátiles tienden a atraer a un número significativo de inversores debido a las posibles oportunidades de trading a corto plazo. La capacidad de operar futuros de commodities también permite la creación de diversas estrategias de inversión. Ya sea que estés buscando spreads mariposa, spreads calendario y formas de maximizar las ganancias y minimizar las pérdidas, tienes innumerables opciones.

Si bien puede parecer extraño decir esto, para muchos inversores, el commodity en sí es irrelevante. Más adelante en este artículo, te demostraremos que cuantos más elementos influyan en el precio de un commodity, mayor será la posibilidad de volatilidad y oportunidades de trading.

La importancia de la volatilidad en el trading de futuros

Aunque muchos inversores discutirán la volatilidad al hablar sobre el trading de futuros, ¿cómo se mide exactamente la volatilidad? ¿Cuáles son los resultados de esas mediciones? ¿Cómo influyen en los mercados de futuros?

La definición de volatilidad es la siguiente:

“Una medida de dispersión en torno al rendimiento medio o medio de un valor”.

La medida tradicional de volatilidad es la desviación estándar alrededor de:

- Media del precio de un activo

- Promedio del precio de un activo

Si el precio de un commodity está relativamente cerca de la media/promedio, entonces la desviación estándar es relativamente pequeña. Los máximos y mínimos del precio se desvían significativamente de la media/promedio, lo que indica una volatilidad relativamente alta. En teoría, cuanto mayor sea la desviación estándar, mayor será el rendimiento potencial de la inversión. Ese es el escenario perfecto para muchos traders de futuros.

El efecto de apalancamiento de los contratos de opciones/futuros sobre un commodity relativamente volátil puede crear una situación precaria. Cuanto mayor sea el grado de desviación estándar del precio de los commodities, mayor será el efecto del apalancamiento sobre los precios de las opciones/futuros. ¡Es fundamental tener cuidado!

También es vital darse cuenta de la correlación de baja a negativa entre las acciones/bonos tradicionales y los precios de los commodities. Si bien las perspectivas macroeconómicas afectarán a todos los mercados de inversión hasta cierto punto, los commodities se ven influenciados por otros factores si los comparamos con las acciones/bonos. En consecuencia, operas efectivamente en dos tipos de inversión muy diferentes debido a la falta de correlación directa.

¿Qué tan volátiles son los commodities en comparación con otros activos?

Toda esta charla sobre la volatilidad de los commodities puede ser difícil de entender si no tenemos algo con qué compararlo. Un informe reciente de The Balance nos brinda un panorama más claro de la volatilidad relativa de los commodities en comparación con otras clases de activos.

| Commodity | Período | Rango de volatilidad trimestral |

| Renta variable (E-mini S&P 500) | 20 años | 5,35% – 27,23% |

| Mercado de bonos de EE. UU. | 20 años | 6,22% – 17,5% |

| Índice Dólar | Desde 1988 | 4,37% – 15% |

| Oro | Desde 1970 | 4% – 40% |

| Café | Desde 1970 | 11% – 90% |

| Soja | Desde 1970 | 10% – 75% |

| Azúcar | Desde 1970 | 10,5% – 100% |

| Plata | Desde 1970 | 10% – 100% |

Como verás en la tabla anterior, existen algunas variaciones fascinantes en la volatilidad en una variedad de activos diferentes. Tenemos el mercado de bonos de Estados Unidos y el Índice Dólar que muestran el menor grado de volatilidad. Por el contrario, el azúcar y la plata tienen medidas de volatilidad de hasta el 100%.

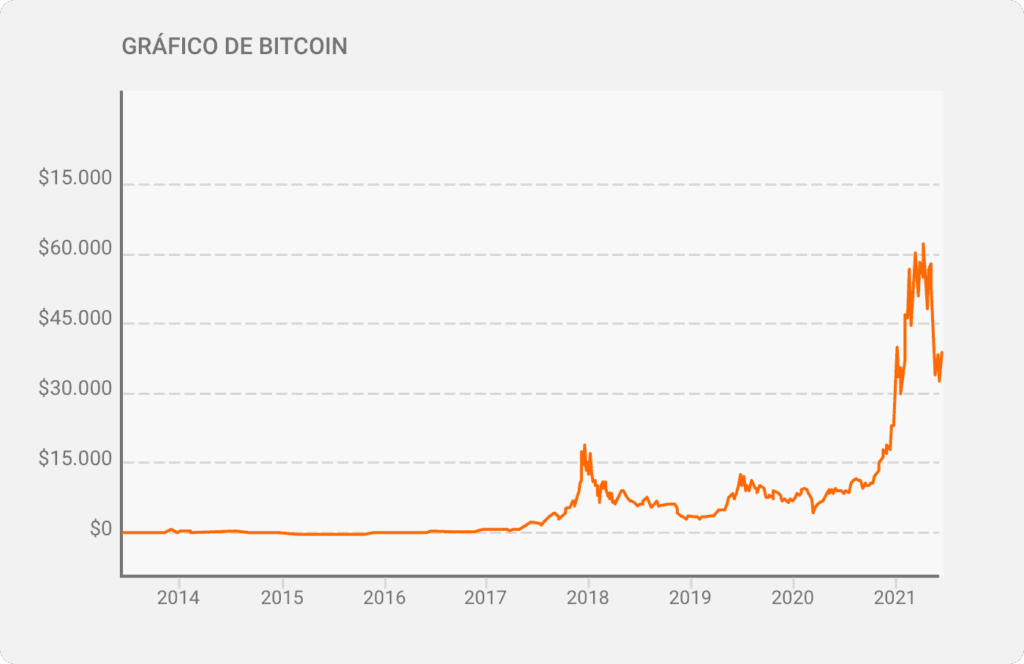

En tiempos más recientes, hemos visto el surgimiento de criptomonedas que han generado una enorme volatilidad y, en muchos casos, un crecimiento masivo. Desde que inició el siglo, el precio de Bitcoin ha aumentado de menos de un centavo a alrededor de $40.000. Si bien este aumento es impresionante, durante marzo de 2021 alcanzó un máximo que superó los $60.000.

Una de las razones por las que se hizo tan popular es la falta de regulaciones. En consecuencia, las criptomonedas encendieron la llama del deseo entre muchos inversores.

Los Commodities Más Volátiles

Echemos un vistazo a algunos de los commodities más volátiles que están disponibles en el mercado de futuros/opciones de hoy. Como verás, hemos agregado un commodity en la forma de Bitcoin para reflejar la enorme demanda de los inversores en esta área.

Notarás que los commodities más volátiles son la base de los mercados de futuros más líquidos. La liquidez es una pieza clave de información para algunos de los fondos de inversión más exitosos, la capacidad de comprar y vender en contratos de gran tamaño. En años pasados, hemos visto numerosos fondos de inversión bloqueados en mercados con poca liquidez. Es un desafío, especialmente cuando los inversores deciden cobrar sus unidades.

Bitcoin

No hay duda de que Bitcoin es la criptomoneda que puso al sector en el radar de todos, la que llevó al lanzamiento de miles de criptomonedas diferentes. Puedes operar futuros de Bitcoin para cubrir posiciones existentes, diversificar tu portafolio o simplemente hacer una apuesta especulativa. Cuando se tiene en cuenta que el precio de un Bitcoin ha aumentado de menos de un centavo a más de $60.000 (cayendo a $40.000) desde el cambio de siglo, las cifras de volatilidad se vuelven prácticamente irrelevantes. ¡Están por las nubes!

Si bien las regulaciones continúan flotando sobre el sector de las criptomonedas, el sector podría ser demasiado grande para fallar a causa de las mismas. Los bancos centrales y los gobiernos de todo el mundo deberán adaptarse a esta clase de activos emergentes, que muchos creen que se convertirá en una parte estándar de la futura asignación de activos. Si bien existen algunas expectativas razonablemente altas para el sector de las criptomonedas en su conjunto, y en particular para Bitcoin, todavía hay muchos factores a considerar.

La volatilidad de Bitcoin ha llamado la atención de traders e inversores a corto plazo y largo plazo. Ahora puedes comprar futuros de Bitcoin como un medio de apalancamiento que ha llamado la atención de muchos.

Además de las principales criptomonedas (monedas digitales), te encontrarás con el término “altcoins” en los próximos años. La palabra es un acrónimo que simplemente significa monedas alternativas, es decir, criptomonedas alternativas, que tienden a ser mucho más pequeñas y se centran en nichos de mercado. ¡Ten cuidado! Al igual que las criptomonedas, hay poca regulación con los expertos que comparan algunos mercados con el “Salvaje Oeste”.

Algodón

A primera vista, parece haber varios temas y patrones comunes. Como puedes ver en el siguiente gráfico, es posible que el gráfico de 45 años del precio del algodón no se haya movido mucho en términos de dólares, pero ha mostrado variaciones porcentuales importantes. Sin embargo, en una investigación más profunda, este no es siempre el caso. Conocemos siete factores importantes que impactan en el precio del algodón y, por lo tanto, en el mercado de futuros del algodón:

- Reservas mundiales

- Políticas gubernamentales

- Demanda global

- Clima

- Sustitutos

- Precios del petróleo

- El dólar estadounidense

El tema del calentamiento global ha estado en los titulares desde hace un buen tiempo. Es solo un factor más al que deberán adaptarse las plantaciones de algodón y aquellas que cultivan productos similares. Por lo tanto, no solo tenemos tendencias de volatilidad profundamente arraigadas, sino también nuevos factores emergentes.

Gráfico de 45 Años del Algodón (por libra)

Soja

El mercado de la soja ha pasado de estar en una relativa oscuridad en la década de 1970 a un pico de casi $18 por bushel en el 2012. El precio actualmente se sitúa en torno a los $16 por bushel después de un movimiento alcista relativamente fuerte en el 2020. Hay numerosas cuestiones a tener en cuenta con respecto a la dirección del precio de la soja, como:

- El impacto de las variadas condiciones climáticas

- Mayor demanda de proteína de soja

- China importa alrededor del 60% de las importaciones mundiales de soja

- Con un precio en dólares estadounidenses, variará según la tasa del dólar estadounidense

- Tarifas comerciales

- Precio relativo a otros cultivos como el maíz

- Niveles de stock

- Costos de la energía

- Inversores especulativos

En muchos sentidos, el aumento del precio de la soja refleja una nueva tendencia de la dieta asiática, un movimiento hacia la carne de cerdo, aves y carne de res en lugar del arroz. Es una fuente vital de alimento para animales, la soja domina el mercado de alimentos balanceados con proteínas.

Cuando se considera la volatilidad histórica del precio de la soja, un cambio significativo en las tendencias dietéticas en China y en Asia en general, no sorprende que los inversores especulativos hayan mostrado interés.

Gráfico de 45 Años de la Soja (por bushel)

Petróleo crudo

El petróleo ha sido y seguirá siendo uno de los commodities más volátiles, que atrae más de lo que le corresponde en el trading de futuros. Veamos el gráfico a continuación. Como puedes ver, ha habido una volatilidad extrema a lo largo de los años. Alcanzó un máximo de $170 el barril en el 2008 frente a un mínimo reciente de alrededor de $20 el barril en el 2020.

Al evaluar el petróleo como una inversión, muchas personas piensan automáticamente en el combustible sin considerar el papel del petróleo en la producción de plásticos y otros materiales. Aquí hay algunos factores diferentes que afectan el precio del petróleo crudo:

- Políticas de la OPEP sobre el suministro de petróleo

- Oferta y demanda simple

- Actividad de los contratos de futuros

- Cambiar las políticas energéticas, como el paso a los vehículos eléctricos

- Costos de producción

- Interrupción del suministro

- Demanda estacional

- Calentamiento global

- Política/conflictos

A lo largo de los años, hemos visto preocupaciones con respecto al exceso de petróleo, la escasez de petróleo y todo lo relacionado. Hay muchos factores diferentes que se deben considerar, lo que hace que los futuros del petróleo sean tan atractivos para los especuladores y los participantes de la industria.

Gráfico de 70 Años del Petróleo Crudo (por barril)

Oro

El mercado de futuros del oro es uno de los más populares por diversas razones. Durante los últimos diez años, el precio del oro ha alcanzado un máximo de más de $2.000 la onza. Por el contrario, también cayó por debajo de los $1.000 la onza en 2015. Existe la idea errónea de que el precio del oro gira en torno a las joyas. Sin embargo, ¡no siempre es así! Observa el gráfico a continuación.

Debido a que el oro no se consume, la cantidad de oro en el mundo crece cada año, a medida que extraemos más y más. Sobre esa base, podrías esperar que el precio del oro caiga mientras que aumenta la oferta. Sin embargo, la demanda de oro para joyería también sigue aumentando, por lo que el mercado es más que capaz de mantenerse al día con la creciente oferta.

En países como India y China, el oro se compra como reserva de valor y es poco probable que vuelva al mercado. Lo mismo puede decirse de varios tipos de joyas de oro, que suelen almacenarse en un cajón, forman parte de una reliquia familiar y se conservan a largo plazo. Por lo tanto, la cantidad de oro en circulación no se acerca a lo que podrías haberte imaginado.

En resumen, algunos de los factores que influyen sobre el precio del oro incluyen:

- Se utiliza como cobertura contra la inflación durante tiempos económicos difíciles

- Los bancos centrales continúan reduciendo sus reservas de oro

- Demanda de joyas de oro

- Inversión, especialmente para la diversificación de portafolios

El oro ha sido un elemento de muchos portafolios de inversión durante años. Es la capacidad de “retener el valor” lo que puede proporcionar estabilidad durante tiempos difíciles. En consecuencia, no será ninguna sorpresa saber que los mercados de futuros del oro son particularmente líquidos y los inversores pueden operar contratos de gran tamaño.

Gráfico de 10 Años del Oro (por onza)

Café

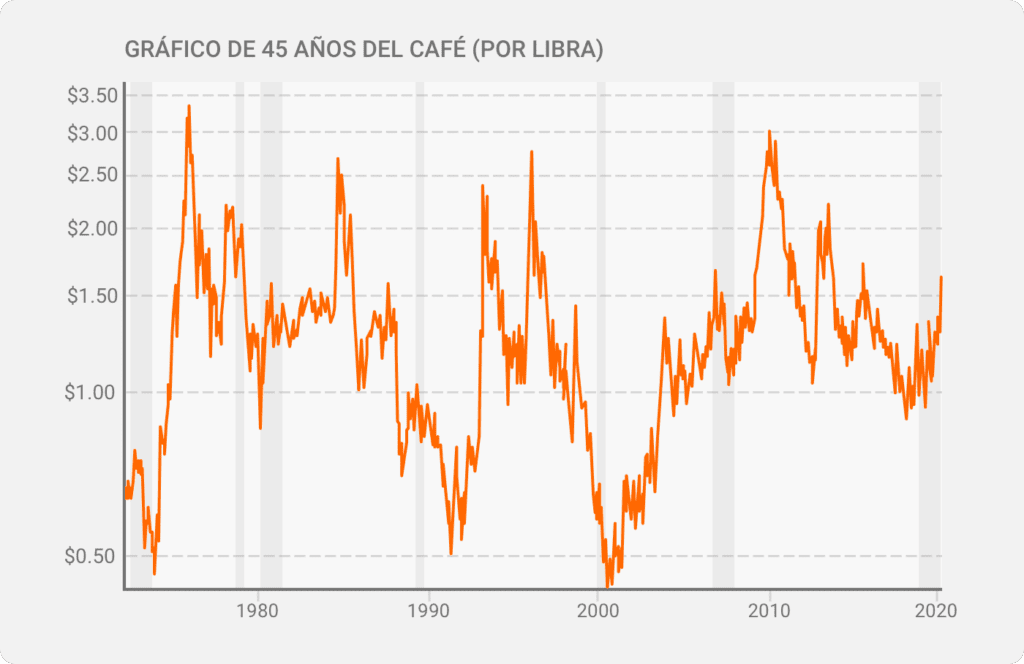

El café es un elemento básico del desayuno de millones de personas en todo el mundo. Es uno de los mercados de futuros de commodities más operados. Por eso sigue atrayendo el interés de los inversores. Si bien la variación del precio puede ser limitada en términos de dólares, puedes ver algunos cambios relativamente grandes en el gráfico de movimiento porcentual a continuación. Estas circunstancias presentan el escenario perfecto para los traders especulativos/a corto plazo y un medio esencial para que los compradores y vendedores comerciales fijen los precios futuros.

Numerosos factores pueden tener un impacto en el precio del café, entre los que se incluyen:

- Mercados en desarrollo: más ingresos disponibles tienden a generar un aumento en el consumo de café

- El tiempo/clima puede tener un impacto significativo en los cultivos

- Industrialización/crecimiento urbano

- Enfermedad de los cultivos

- Mayor demanda general

- Interés especulativo

En los últimos tiempos hemos visto un repunte en el precio del café, quizás un reflejo tanto de la creciente demanda en los nuevos mercados en desarrollo como del impacto del calentamiento global. Queda por ver si esto continúa. Sin embargo, la naturaleza volátil del precio del café ha creado un mercado intenso y líquido.

Gráfico de 45 Años del Café (por libra)

Azúcar

El gráfico a continuación muestra el precio del azúcar en dólares estadounidenses por libra durante los últimos 45 años. Como verás en la lista a continuación, uno de los principales factores que impacta sobre los precios del azúcar son los precios del petróleo. Sí, los precios del petróleo.

La caña de azúcar se puede utilizar para producir azúcar o etanol, un tipo de combustible. Como consecuencia, el precio del etanol tiene un impacto enorme en los precios del azúcar. Si el precio del etanol es bajo, la demanda de caña de azúcar cruda caerá, creando un posible exceso de suministro/oferta en el mercado. Como mencionamos anteriormente, si hay escasez o excedente de un producto en particular, no se trata simplemente de presionar un interruptor para aumentar/reducir la producción.

En resumen, los principales factores que influyen en el precio del azúcar son:

- Inventario mundial de azúcar

- Movimientos del dólar americano

- Precio del petróleo (impactando la demanda de etanol)

- Condiciones climáticas para los cultivos

- Cambios en las regulaciones gubernamentales

- Tendencias de consumo

Los inversores experimentados, especialmente los que analizan los mercados de futuros, se centran en la desviación estándar del precio del commodity en lugar de enfocarse en su precio real. Por tanto, las oscilaciones entre $0,01 y $0,60 por libra son más que suficientes para garantizar la liquidez y velocidad del mercado de futuros del azúcar.

Gráfico de 45 Años del Azúcar (por libra)

Consideraciones Finales

Hay diversos factores a ser considerados cuando analizamos el trading de futuros y opciones. Además de los problemas más evidentes, es fundamental que el mercado sea líquido, tenga profundidad y su demanda sea constante. Es por eso que los mercados de commodities tradicionales como el oro, el azúcar, el café y la soja han estado ofreciendo altos niveles de liquidez para los traders de futuros durante muchos años.

Los fondos de inversión multimillonarios deben ser capaces de comprar y vender cantidades significativas de activos. Si bien algunos mercados de commodities más pequeños también son atractivos, podemos tener problemas si es posible mover desproporcionadamente el precio del commodity subyacente después de una compra o venta sustancial.

Los mercados de commodities líquidos atraen a inversores de alto nivel, fondos de inversión y especuladores. Esa variedad de participantes proporciona liquidez y profundidad adicionales al mercado, lo que luego atrae a más inversores. Y ni siquiera hemos comenzado a analizar las entidades comerciales involucradas en la compra y venta de estos commodities.

Debemos considerar una serie de factores diferentes cuando analizamos los commodities más volátiles hoy en día. Aunque la principal influencia sobre el precio del commodity es su oferta y demanda, las cosas no siempre son tan simples.