Todos somos conscientes de que cada clase de activo tiene sus propias especificaciones en términos de fundamentos, riesgos asociados y características relacionadas con el trading. Sin embargo, ¿sabías que incluso existen indicadores técnicos de trading con el propósito explícito de facilitar el trading de ciertos tipos de instrumentos financieros? En esta guía, nos sumergiremos en el Commodity Channel Index, o bien, Índice de Canales de Productos Básicos. Nuestro objetivo es descubrir cómo interpretarlo y detectar señales de sobrecompra y sobreventa y tendencias emergentes. Analizaremos las mejores prácticas utilizando el indicador CCI y revelaremos los mejores tipos de señales que puede generar. ¡Manos a la obra!

¿Qué Es el Commodity Channel Index (CCI)?

El Commodity Channel Index es un oscilador de impulso que ayuda a determinar cuándo el activo negociado alcanza un estado de sobrecompra o sobreventa. Los traders también lo utilizan para evaluar mejor la dirección y la fuerza de una tendencia y detectar reversiones y extremos.

El indicador CCI fue desarrollado por el analista técnico y matemático Donald Lambert. Lo presentó en la revista Commodities en 1980.

Como sugiere su nombre, la idea inicial del indicador era aumentar la eficiencia en el trading en el mercado de commodities. Lo hizo mitigando los desafíos de tiempo asociados con la entrada en mercados cíclicos y estacionales. En ese momento, este era un problema importante para los traders técnicos. Esto se debe a que estaban luchando por pronosticar adecuadamente los cambios estacionales del mercado y por tener en cuenta los eventos cíclicos que resultan en fluctuaciones de precios.

Gracias a su eficiencia, el indicador CCI se convirtió en una herramienta favorita también de los traders de acciones y Forex a lo largo del tiempo. La mayoría usa el indicador para determinar sus puntos de entrada y salida, cuándo saltar a una operación o cuándo evitarla, y si deben agregarlo a una posición existente, etc.

El CCI ayuda a los traders a lograrlo comparando las fluctuaciones de precios actuales en el instrumento negociado con las fluctuaciones históricas.

En el gráfico, el indicador se traza como una línea dentro de un cuadro, que fluctúa entre -100 y +100.

También podría interesarte:

Cálculo y Fórmula del Commodity Channel Index

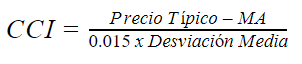

La fórmula del indicador CCI es:

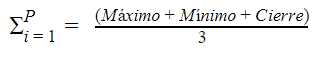

Donde el Precio Típico es:

P es el número de períodos y MA es la media móvil.

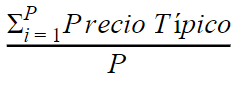

Media Móvil:

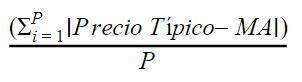

Desviación Media:

Todas estas fórmulas y variables pueden parecer un poco confusas y complicadas, pero la cuestión es que no tienes que memorizarlas. Afortunadamente, no es necesario calcular el CCI a mano.

Todo lo que tienes que hacer es comprender la lógica detrás del indicador para saber cómo funciona y cómo puede ayudarte al operar.

La Teoría Detrás del CCI, Paso a Paso

- Define los períodos que deseas analizar. Por lo general, el valor predeterminado es 14 períodos. Si eliges menos, el indicador se volverá más volátil. Si defines un número mayor de períodos, la línea se suavizará.

- Realiza un seguimiento del precio máximo, mínimo y de cierre de cada período. De esa manera, puedes obtener el valor del Precio Típico.

- Calcula la MA del precio típico. Para hacer eso, suma los últimos 14 precios típicos y divídelos por 14.

- Determina la Desviación Media para cada período con base en la fórmula mencionada anteriormente. Suma todos los valores y divídelos entre 14.

- Encuentra el valor actual del CCI utilizando el Precio Típico, la MA y la MD más recientes. Repite cuando termines cada nuevo período.

No te preocupes. El software de gráficos para la mayoría de las plataformas de trading puede realizar automáticamente todos los cálculos anteriores. Todo lo que tienes que hacer es configurar el número de períodos que deseas incluir.

Quizás te preguntes por qué hay un factor de 0.015 en la ecuación anterior. La respuesta es: por motivos de escala.

Lambert decidió establecer la constante en 0.015 para garantizar que entre el 70% y el 80% de todos los valores del CCI caigan entre -100 y +100. El número exacto que cae dentro del rango dado depende de cuántos períodos estés usando.

Como mencionamos anteriormente, el uso de un número menor de períodos se traducirá en un indicador más volátil, mientras que cuantos más períodos se usen, el porcentaje más alto de valores caerá entre -100 y +100.

¿Cómo Interpretar el Commodity Channel Index?

El Commodity Channel Index representa la diferencia entre el cambio de precio histórico actual y el promedio de un valor en particular.

Los valores altos del CCI positivos indican que los precios actuales están por encima de su promedio. Esta es una señal de la fuerza de la tendencia.

Los valores bajos de los indicadores negativos sugieren que los precios están por debajo de su promedio. Eso es un signo de debilidad.

Los traders pueden optar por utilizar el CCI como indicador principal o coincidente.

Cuando se utiliza como indicador principal, el CCI ayuda a reconocer las condiciones del mercado de sobrecompra y sobreventa que podrían conducir a una reversión a la media, así como divergencias alcistas y bajistas, presagiando cambios de impulso.

Por otro lado, cuando se usa como coincidente, el CCI señala la aparición de tendencias alcistas (subidas por encima de +100) o tendencias bajistas (caídas por debajo de -100).

Reconociendo las Tendencias Emergentes

Como se mencionó anteriormente, el 70% – 80% de las veces, el CCI se moverá en un rango entre -100 y +100. Sin embargo, durante el 20% al 30% restante, estará fuera de esos niveles. Esto indicará una fortaleza o debilidad inusual en el movimiento actual del mercado.

Tales escenarios se consideran una señal de un posible movimiento extendido y filtran la dirección actual del mercado alcista/bajista. Cuando el CCI supera la marca de +100, se considera favorable para los alcistas, mientras que cuando se mueve por debajo de la marca de -100, se considera una señal bajista.

En general, cuando el CCI se mueve desde un territorio negativo o cercano a cero para superar la marca de +100, se considera una indicación del comienzo de una nueva tendencia alcista fuerte. En estos escenarios, los traders deberían buscar un retroceso del precio, seguido de un repunte tanto del precio como del CCI. Tales situaciones se consideran una buena oportunidad de compra y los traders pueden ir en largo (por supuesto, después de la confirmación de otra señal).

Cuando el CCI se mueve desde un territorio positivo o cercano a cero para ir por debajo de la marca de -100, es una indicación de que una nueva tendencia bajista está a punto de comenzar. Si un indicador adicional confirma la señal, el trader puede proceder a vender.

Detección de Niveles de Precios de Sobrecompra o Sobreventa

La forma en que los traders utilizan el CCI para detectar los niveles de precios de sobrecompra y sobreventa se basa en una lógica simple. Cuando el indicador está por encima de +100, el precio está por encima de su promedio. Cuando el CCI está por debajo de -100, su precio está por debajo del promedio histórico.

Alternativamente, las zonas por encima de +100 y por debajo de las marcas de -100 indican niveles de precios de sobrecompra y sobreventa. En el primer caso, cuando el precio se mueve por encima de +100 y vuelve a bajar, los traders toman posiciones cortas. Por el contrario, en la última situación, cuando el indicador cae por debajo de -100 y luego vuelve a estar por encima de él, los traders van en largo anticipándose a la tendencia alcista.

Asegúrate de evitar operar en el primer momento cuando el CCI se mueva por encima de +100 o caiga por debajo de -100. La razón es que durante las tendencias fuertes, las condiciones de sobrecompra y sobreventa pueden persistir durante un período prolongado que podría durar hasta varias semanas.

Esto significa que no debes anticipar una reversión inmediata una vez que el CCI esté por encima de +100 o por debajo de -100. Asegúrate de esperar a que el indicador vuelva por debajo o por encima del nivel dado y obtengas una confirmación adicional antes de abrir tus posiciones.

Ten en cuenta que el indicador no está consolidado, lo que significa que no puede generar señales de sobrecompra y sobreventa de la misma manera para cada instrumento de trading. Es por eso que siempre debes mirar las lecturas anteriores para comprender los puntos de reversión exactos de un activo en particular. Por ejemplo, para algunas acciones, el precio podría revertirse cerca de -150 y +250, mientras que para un commodity, estos niveles podrían ser -300 o +27.

Asegúrate de alejarte y rastrear el CCI en el tiempo para obtener información relevante para el activo en particular.

Divergencias Alcistas y Bajistas

Las divergencias alcistas y bajistas ocurren cuando el precio se mueve de una manera mientras que el indicador se mueve de otra.

Por ejemplo, cuando el precio marca mínimos más bajos, mientras que el CCI marca mínimos más altos, tenemos una divergencia alcista. Por otro lado, si el precio y el CCI suben, pero el precio marca máximos más altos, mientras que el CCI marca máximos más bajos, tenemos una divergencia bajista o una señal de debilidad.

Ten en cuenta que las divergencias no son las señales más sólidas, ya que pueden durar un período prolongado y no siempre se materializan en cambios de tendencia. Sin embargo, puedes usarlas como una advertencia de un posible cambio de precio, por lo tanto, ajusta tu stop loss o reconsidera la apertura de nuevas operaciones en la dirección de la tendencia.

Comprendiendo Cómo Utilizar el Indicador CCI

Ya hemos cubierto los detalles específicos del indicador: cómo se calcula y qué tiene en cuenta. A estas alturas, debes conocer sus capacidades y limitaciones.

Lo más importante que debes comprender cuando se trata de usar el indicador CCI es que no ayudará si confías únicamente en sus señales. Es justamente lo contrario. Puede engañarte o alimentarte con información insuficiente. Asegúrate de complementarlo siempre con otros indicadores. Hacerlo te permitirá confirmar sus señales y tomar decisiones más informadas.

Volvamos a un punto anterior. Como ya dijimos, puedes utilizar el CCI como indicador principal o coincidente.

En el primer caso, te ayudará a detectar señales de sobrecompra y sobreventa. Mientras tanto, en el segundo caso, indicará la posible aparición de tendencias alcistas o bajistas.

Sin embargo, no importa cómo uses el indicador, lo esencial es asegurarte de no aplicar reglas uniformes a ciegas sin tener en cuenta las especificaciones del CCI. Alternativamente, para evitar adoptar el mismo enfoque que con otros indicadores.

Por ejemplo, ten en cuenta si los mercados varían o tienen tendencia. Esto puede tener un efecto significativo en el comportamiento del indicador.

¿Cómo Funciona el Indicador CCI?

Al analizar los datos de precios actuales y pasados, el indicador CCI revela cómo la trayectoria actual del instrumento se compara con su desempeño histórico.

O, en otras palabras, si el precio está por debajo o por encima de su promedio para el período en particular y por cuánto.

Cuanto más fuerte sea la desviación, más alta o más baja será la línea del indicador desde el punto cero. Aunque la mayoría de las veces, la línea oscilará alrededor de las marcas +100 y -100. En muchos casos, puede salir del rango y alcanzar valores mucho más altos o más bajos.

Una vez que la línea abandona el rango, típico del instrumento en particular, obtiene una señal de sobrecompra o sobreventa.

Estrategias de Trading con el Indicador CCI

La estrategia más común que emplean los traders cuando usan el indicador CCI es mirar cuando sale de los límites y regresa.

Por ejemplo, cuando el CCI supera el +100 y luego vuelve a bajar, los traders abren posiciones de venta. En ese caso, la fuerte tendencia alcista, indicada por la línea que supera la marca de +100, finaliza y el trader espera un movimiento inverso del mercado.

Por otro lado, cuando cae por debajo de -100 y luego se mueve hacia arriba, los traders abren posiciones de compra. La idea aquí es que el retroceso marca el final del mercado bajista y señala un posible movimiento de reversión del mercado.

Por supuesto, no deberías operar únicamente con estas señales. Pueden resultar insuficientes en muchos casos.

Los traders también combinan el indicador CCI con otras herramientas técnicas de trading, como la MA, el MACD, el SAR Parabólico y otros.

Veamos algunos ejemplos.

CCI + MA

Combinando el CCI con una MA para mejorar la calidad de las señales. La idea de utilizar la MA es que sirva como línea de soporte/resistencia.

Los traders abren órdenes de compra una vez que el CCI abandona la zona de sobreventa y la línea de precios cruza la MA desde abajo.

Una vez que el CCI cruza la marca de +100 desde abajo y el precio se cruza con la MA en la misma dirección, los traders abren órdenes de venta.

Sin embargo, vale la pena señalar que esta estrategia funciona mejor para el trading a corto plazo.

CCI + MACD + SAR parabólico

Una estrategia más compleja es combinar el Commodity Channel Index con el MACD y el SAR Parabólico.

Los traders que adoptan este tipo de estrategia suelen abrir órdenes de compra en el siguiente escenario:

- El SAR Parabólico cambia de posición para ir debajo del gráfico.

- El MACD cruza la línea

- El CCI sale de la zona de sobreventa y sube por encima de la marca de -100

Es comprensible que una vez que se cumplan las condiciones inversas, los traders pueden abrir órdenes de venta.

Configuración del Indicador CCI

La configuración estándar para el Commodity Channel Index es 14. Esto significa que tiene en cuenta los datos de precios de los 14 períodos anteriores. Si cambias la variable, el indicador tomará los cambios de precio promedio para el número particular de períodos que prefieras y los comparará con el precio actual.

Si estableces el período en menos de 14, la línea se volverá más reactiva. Alternativamente, será más sensible a la información de precios y fluctuará mucho más entre los límites sin romper las líneas durante demasiado tiempo a ambos lados del espectro.

Por otro lado, cambiar el marco a más de 14 períodos suavizará el indicador. Se moverá fuera de los límites solo unas pocas veces y permanecerá dentro del alcance durante mucho más tiempo.

Asegúrate de evitar cambiar la configuración con demasiada frecuencia. De lo contrario, acabarás generando una cantidad importante de señales falsas.

Es esencial probar cómo reacciona tu estrategia a los cambios del indicador con papel moneda antes de aplicarla en tu cuenta real.

¿Cuál Es la Mejor Señal que Ofrece el CCI?

Si debemos resaltar una cosa en la que el indicador CCI es mejor, es identificando la fuerza del próximo evento.

Muchos traders operan a ciegas dependiendo del movimiento y la posición del Commodity Channel Index en relación con sus límites (+100 y -100, en el caso general). Sin embargo, debemos tener en cuenta que todo esto es relativo. Debes evitar usarlo como tu única razón para realizar una operación.

Es mejor analizar las señales del CCI en relación con la fuerza del movimiento actual. Por ejemplo, si la línea se dispara por encima de la marca de +100, considéralo una indicación de una fuerte tendencia alcista. Y viceversa, si cae por debajo de -100, tómalo como una señal de un fuerte movimiento descendente.

Si hay retrocesos, esto significa que el indicador no es tan fuerte y una posible reversión podría estar a la vuelta de la esquina.

Ventajas y Desventajas de Usar el CCI

Al igual que con todos los indicadores técnicos de trading que existen, el CCI también tiene sus ventajas y desventajas. Echemos un vistazo a las ventajas y desventajas del indicador. Esto te ayudará a comprender qué debes buscar al usarlo y a mejorar tu estrategia de trading.

Ventajas

Funciona en una variedad de mercados

Cuando escuches el término “Commodity Channel Index” por primera vez, es natural pensar que está diseñado para funcionar únicamente en los mercados de commodities. Sin embargo, además de los futuros, también puedes aplicarlo a acciones, divisas y una variedad de otras clases de activos. Lo importante a tener en cuenta es que debe ajustarse en función de las características históricas del instrumento con el que se está operando.

Fácil de comprender incluso para principiantes

La forma en que está diseñado el Commodity Channel Index hace que sea fácil de usar e interpretar incluso para los principiantes. Todo lo que tienes que hacer para utilizar el CCI es ajustar el número de períodos que deseas analizar. Una vez que hagas eso, debido a las características avanzadas de gráficos de las plataformas de trading de hoy en día, puedes detectar fácilmente cuándo el indicador está fuera de los límites, estimar la fuerza de la señal y tomar una decisión para operar.

Es un indicador potente

El Commodity Channel Index puede informar al trader sobre diversos desarrollos del mercado. La lista incluye niveles de precios de sobrecompra y sobreventa, divergencias y tendencias emergentes. También proporciona información sobre el impulso del precio y su fortaleza, lo que lo convierte en uno de los indicadores técnicos de trading más completos.

Desventajas

Los niveles de sobrecompra y sobreventa son subjetivos

Debido a que es un indicador no consolidado, el CCI no puede garantizar que cuando cae por debajo de -100 o sube por encima de +100, sea una indicación justa de un mercado de sobreventa o sobrecompra. Estos niveles son diferentes para cada instrumento. Esto significa que debes familiarizarte con el movimiento histórico del CCI antes de buscar señales de sobrecompra y sobreventa. A veces, -200 y +200 pueden ser una mejor opción. Mientras tanto, para otros instrumentos, es posible que debas cambiar a -250 y +300, por ejemplo.

No se debe utilizar como indicador independiente

Aunque esto se puede decir de prácticamente todos los indicadores técnicos, no podemos dejar de destacar que aquí también tiene su importancia. A menudo, los principiantes aprenden uno o dos indicadores e intentan operar únicamente con ellos. Estas estrategias no son viables hoy en día debido a la complejidad de los mercados. El caso no es diferente con el CCI, así que asegúrate de complementarlo con otros indicadores.

No tiene en cuenta las noticias

Los indicadores toman solo información de precios actual y la comparan con el precio medio promedio para el período preferido. Esto significa que los impulsores fundamentales de estos precios suelen quedar por fuera. A veces, esto puede distorsionar las señales que genera el indicador. Por eso es fundamental evitar dar por sentadas las señales del CCI. Siempre mira más allá de los números para buscar contexto y obtener una representación más justa de la situación.

Consideraciones Finales

El indicador Commodity Channel Index es una gran herramienta de análisis técnico para complementar tu estrategia. Si se usa correctamente y en combinación con otros indicadores, puede ayudar a formar un sistema de trading sólido. Una que sea capaz de pronosticar tendencias emergentes, señales de sobrecompra y sobreventa.

Piensa en el Commodity Channel Index como un gran “jugador de equipo” en el que confiar. No es la superestrella que te convertirá por sí sola en un mago indiscutible del trading, pero contribuirá significativamente a tu máquina de operaciones.