El Índice de Fuerza Relativa (RSI) se encuentra entre los indicadores de trading más utilizados en el análisis técnico. Fue desarrollado en 1978 por J. Welles Wilder Jr., señalado como “el principal trader técnico que publica su trabajo hoy” por la revista Forbes en 1980. Aplicado correctamente, el RSI puede ayudar a un trader a reconocer los signos de sobrecompra y sobreventa. En esta guía, encontrarás más información sobre el indicador: cuál es su historia, qué tan popular es hoy, cómo calcularlo, cuáles son algunos otros indicadores con los que puedes combinarlo y, lo más importante, ejemplos de cómo puedes usarlo para mejorar la eficiencia de tus operaciones.

Tabla de Contenidos:

- ¿Qué es el Índice de Fuerza Relativa – RSI?

- ¿Qué es el RSI en el Trading de Acciones?

- Señales de Compra y Venta del Indicador RSI

- Definiendo la Tendencia Actual

- Combinaciones para Operar con el RSI

- ¿Cómo Calcular el RSI?

- Conclusión

¿Qué es el Índice de Fuerza Relativa – RSI?

El Índice de Fuerza Relativa es un indicador que ayuda a los traders a capturar el impulso del mercado midiendo la magnitud de las fluctuaciones de precios. Los traders utilizan el RSI para reconocer los mercados sobrevendidos y sobrecomprados y para decidir cuándo abrir una posición.

Además de la definición de qué es el Índice de Fuerza Relativa, para poder aplicarlo con éxito, un trader también debe saber cómo reconocerlo en un gráfico. El RSI toma la forma de una línea entre dos extremos (también conocido como “oscilador”). Puede tener un valor entre 0 y 100.

El indicador es aplicado por traders técnicos, especializados en el trading de una amplia variedad de clases de activos, incluyendo acciones, FX, futuros, etc.

J. Welles Wilder Jr. desarrolló el Índice de Fuerza Relativa en 1978. Lo emocionante sobre J. Welles Wilder Jr. era que no tenía experiencia financiera previa. Es un ingeniero mecánico estadounidense que luego cambió su enfoque a bienes raíces. Esto no le impidió recurrir al análisis técnico y convertirse en una de las figuras más destacadas en el campo.

“Dejar que tus emociones anulen tu plan, o sistema, es la mayor causa de falla”.

– J. Welles Wilder Jr.

J. Welles Wilder Jr. introdujo el indicador RSI en su famoso libro “New Concepts in Technical Trading Systems.”. También es el padre de algunos de los indicadores técnicos más populares que se utilizan hoy en día, como, por ejemplo, el Índice de Selección de Productos Básicos (CSI), el Índice de Movimiento Direccional (DMI), el SAR Parabólico, el Índice de Oscilación y más.

También podría interesarte:

- Futuros E-mini Russell 2000 – 5 Cosas Que Debes Saber

- 5 Diferencias Entre el Trading de Futuros E-Mini S&P 500 y los Micro E-Mini

¿Qué es el RSI en el Trading de Acciones?

En su forma inicial, el RSI fue diseñado para el trading de acciones. A medida que comenzó a ser eficiente, los traders también comenzaron a aplicarlo a otros activos.

Sin embargo, con el tiempo, los analistas comenzaron a evaluar las acciones por diferentes métricas, incluidas P/ E, P/B, valoraciones, análisis de balance, etc. El RSI comenzó a volar por debajo del radar, en comparación con esas y otras métricas técnicas y fundamentales.

Sin embargo, la verdad es que el Índice de Fuerza Relativa es una excelente manera para que un trader obtenga una estimación justa del potencial de una acción en particular. Para hacer eso, el trader debe saber qué es el RSI en el trading de acciones y cómo funciona.

El RSI se estima en la escala de 0 a 100. La interpretación tradicional del Índice de Fuerza Relativa supone que cualquier cosa por encima del valor de 70 indica que la acción dada está sobrevaluada y el mercado está sobrecomprado. Por el contrario, las acciones con un RSI inferior a 30 se consideran infravaloradas y su mercado sobrevendido. Si el RSI está en alguna parte en la marca del 50% – 70%, entonces el precio se considera generalmente en aumento. Por otro lado, los valores en el rango de 30% a 50% indican un precio generalmente decreciente.

¿Cómo interpretar las señales de sobrecompra y sobreventa al operar con acciones?

Para poder comprender completamente qué es el RSI en el trading de acciones, debemos saber cómo convertir las señales de sobrecompra y sobreventa en acciones significativas.

Una vez que usamos el RSI para identificar una acción sobrevendida o sobrecomprada, podemos esperar una reversión de tendencia o una corrección y capitalizarla.

Las señales de sobreventa sugieren que la presión de venta en las acciones dadas está disminuyendo, y que los traders deben prepararse para un próximo rebote.

Las señales de sobrecompra, por el contrario, indican el impulso cuando las acciones está alcanzando sus niveles máximos para los toros y pronto experimentará una corrección.

Los traders que entiendan lo que es RSI en el trading de acciones y aprendan cómo aplicarlo podrán aprovechar mejor el momento para abrir o cerrar una posición, cubrir sus monederos o reubicar su capital a otros activos. También es útil para navegar en situaciones en las que las acciones se negocian horizontalmente, en lugar de en una tendencia particular y claramente visible. En algunos casos, el precio puede estar moviéndose en una banda estrecha. Esto hace que sea más difícil predecir cuándo se formará una tendencia y si los toros o los osos estarán a cargo. El RSI ayuda a poner el movimiento del precio en perspectiva y a obtener una comprensión más clara de todo el panorama.

¿Qué buscar al aplicar el RSI al trading de acciones?

Ya hemos dicho que el RSI es un indicador de impulso, lo que significa que ayuda a medir la velocidad de los cambios de precios de un activo en particular. Esto, sin embargo, no significa que sea indicativo de la proporción del movimiento del precio.

Otra cosa esencial es evitar usar el RSI como un indicador autosuficiente. Como cualquier otro indicador técnico, tiene sus debilidades. Es por eso que no debes basar tus decisiones al operar únicamente en el RSI. Combínalo con otros indicadores, ya sean técnicos o fundamentales (media móvil u osciladores estocásticos, por ejemplo). El RSI, como base absoluta, puede engañarte y puede incurrir en pérdidas significativas.

Además, siempre debes mirar un marco de tiempo más amplio en lugar de centrarte en un período a corto plazo. No apliques el RSI a un período limitado, como un día de trading, por ejemplo. Hacerlo puede sesgar tu análisis, lo que conducirá a tomar decisiones operativas equivocadas. Los traders, por lo general, aplican el RSI en horarios de 14 períodos (algunos usan el RSI en períodos que van desde 2 hasta 25 intervalos). Ten en cuenta que, si bien un período de tiempo más largo no afectará negativamente tu análisis, uno más corto sí lo hará.

Por último, pero no menos importante, no te dejes engañar por la duración del período en el que un instrumento puede permanecer en la zona de sobrecompra o sobreventa. El RSI puede mostrar signos de una sobrecompra o un mercado de sobreventa durante períodos prolongados cuando la tendencia es fuerte.

Señales de Compra y Venta del Indicador RSI

Después de saber qué es el RSI y cómo funciona, centrémonos en cómo puedes aplicarlo en tu estrategia de trading. Para ello, analizaremos algunas señales prácticas de compra y venta de indicadores RSI, exploraremos las diferentes situaciones que puedes esperar y aprenderemos cómo operar en ellas.

Pero para comprender las ideas en su totalidad, debemos, en primer lugar, centrarnos en los términos convergencia y divergencia. Ambos términos definen una relación direccional entre dos indicadores, tendencias, precios, etc. La convergencia describe el proceso cuando se unen, mientras que la divergencia, por el contrario, define una situación en la que se están separando.

La convergencia y la divergencia son esenciales cuando se aplica el RSI, ya que ayudan a revelar la fortaleza o debilidad de la tendencia. Cuando los máximos y mínimos del RSI se mueven en la misma dirección con los máximos y mínimos de la tendencia, entonces tenemos convergencia, lo que significa que la tendencia es fuerte y acelerada. Cuando los altibajos del RSI y el precio se mueven en direcciones opuestas, entonces la tendencia se considera más débil y más lenta.

Ahora, veamos cómo esto afecta las señales de compra y venta del indicador RSI.

Señales de compra

Echaremos un vistazo a tres escenarios relacionados con la reversión de la tendencia y las indicaciones de confirmación de tendencia. Todos se observan durante los movimientos descendentes del mercado.

Señal de sobreventa alcista

La señal de sobreventa alcista es una señal de reversión de tendencia que ocurre en situaciones en las que el RSI cae por debajo del 30% y luego sube. No hay diferencia en lo bajo que irá. Lo importante aquí es que se eleve nuevamente por encima del 30%. Una vez que lo hace, es una indicación de que los toros están asumiendo el control y se está formando una nueva tendencia al alza.

¿Cómo operar allí? Los traders sin posiciones abiertas pueden operar en largo. Los traders que ya han cerrado sus órdenes de venta pueden bloquear las ganancias y abrir una orden de compra.

Señal de divergencia alcista (positiva)

Esta es otra señal de reversión de tendencia que ocurre cuando el RSI y el precio se desvían entre sí. Esto sucede cuando el precio baja más bajo, mientras que el RSI marca un mínimo más alto. Dependiendo de la cantidad de veces que se repita este evento, el trader puede pronosticar la fuerza de la señal de formación (cuanto más, mejor para los toros). Esto demuestra que es imperativo considerar ambos: el RSI y el movimiento de los precios.

¿Cómo operar allí? Los traders que detectan señales de divergencia positivas deben ser conscientes de que las ganancias a corto plazo están a la vuelta de la esquina. En combinación con la indicación de un mercado sobrevendido, esta señal se considera un activador muy poderoso para las órdenes de compra.

Señales de venta

Aquí también veremos tres escenarios, que indican señales de reversión o de confirmación de tendencia. Se observan durante los movimientos ascendentes del mercado donde el RSI indica una posible presión de venta.

Señal de sobrecompra bajista

La señal de sobrecompra bajista indica cuándo está a punto de producirse un cambio de tendencia. Para detectar tal indicación, asegúrate de buscar situaciones en las que el RSI sobrepase la marca del 70% y luego vuelva a caer por debajo de ella. Toma esto como una confirmación de que los osos se están volviendo más fuertes y de que pronto se producirá un cambio de tendencia.

¿Cómo operar allí? Los traders con posiciones largas pueden bloquear sus ganancias y cerrar sus posiciones abiertas para poder salir del mercado con una venta. Los traders sin posiciones abiertas pueden considerar esta señal como una luz verde para abrir una posición corta.

Señal de divergencia bajista (negativa)

Frente a la señal de divergencia alcista, la bajista se observa cuando el RSI marca un máximo más bajo y el precio marca un máximo más alto. Una vez más, cuanto más repetitivo sea este proceso, más fuerte será la próxima señal bajista. Esta es otra señal de reversión de tendencia que confirma la importancia de tener en cuenta tanto el RSI, como los movimientos de precios y no analizar ninguno de ellos de forma aislada.

¿Cómo operar allí? La presencia de una divergencia negativa sugiere que el trader debe esperar una disminución a corto plazo de los precios de los activos negociados. Los analistas técnicos sugieren combinarlo con la señal de sobrecompra para obtener una mejor indicación de cuándo deberías vender.

Definiendo la Tendencia Actual

Aunque los traders están interesados, principalmente, en la forma en que el RSI puede ayudarlos a detectar señales de compra y venta, vale la pena señalar que el indicador es muy útil también para evaluar la dirección principal de la tendencia actual y tener una idea de su fortaleza.

Señal de alerta de tendencia alcista

La señal de alerta de tendencia alcista es una señal de confirmación de tendencia que tiene lugar cuando el RSI comienza a subir del 30% hacia la marca del 50%. Una vez que notes esto, te darás cuenta de que la señal de compra es realmente fuerte. Asegúrate de confiar en ella solo cuando observes períodos de 14 días o más. Cuando se aplica a períodos más cortos, la señal puede ser engañosa.

Señal de alerta de tendencia bajista

Esta señal de confirmación de tendencia se puede detectar cuando el RSI comienza a caer desde la marca del 70% hacia el nivel del 50%. Una vez que notes tal señal, debería servir como confirmación de la fuerza de los osos en el mercado. Al igual que la alerta de tendencia alcista, aquí también es esencial observar el RSI durante períodos de 14 días o más.

Combinaciones para Operar con el RSI

Aunque el RSI es un indicador útil, no es autosuficiente. Para mejorar tu precisión al operar y crear una estrategia completa, asegúrate de combinarlo con otros indicadores. De esa manera, podrás validar mejor tus decisiones al operar y reducir drásticamente la cantidad de señales falsas que recibes durante tus operaciones. Aquí hay algunas ideas sobre posibles combinaciones de para operar con el RSI:

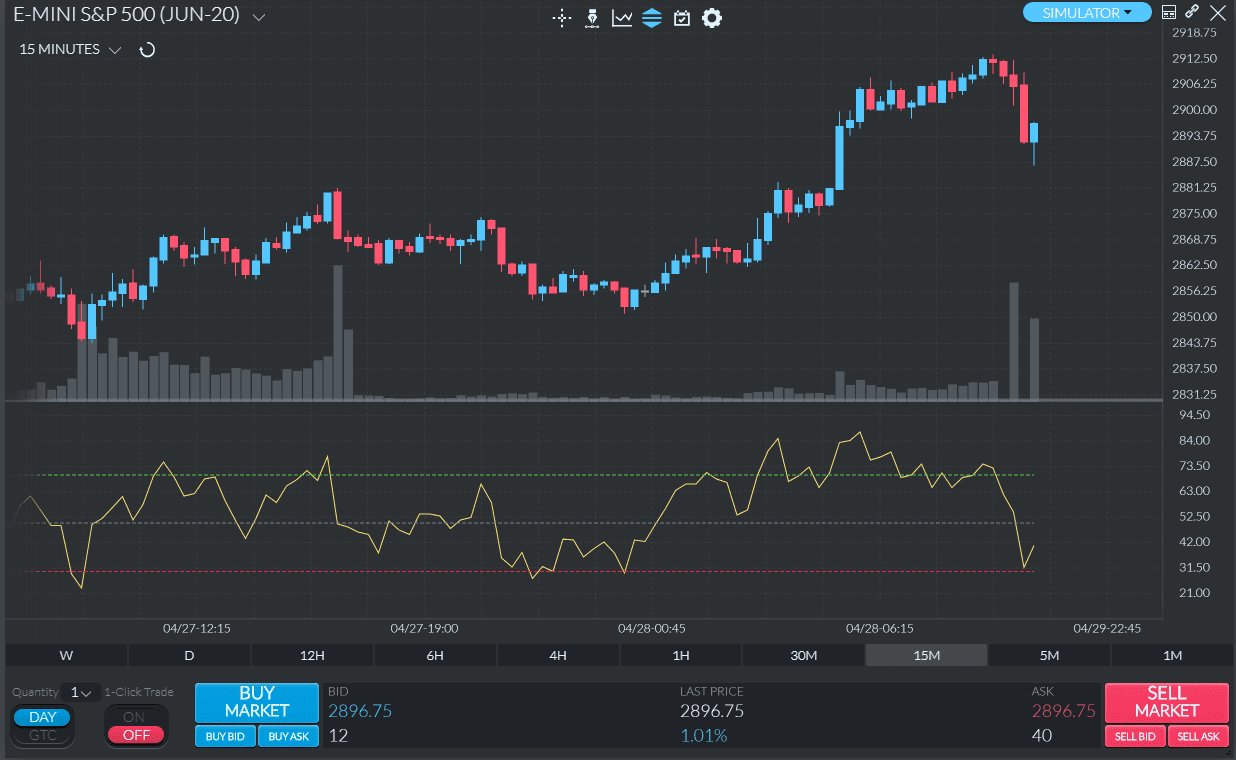

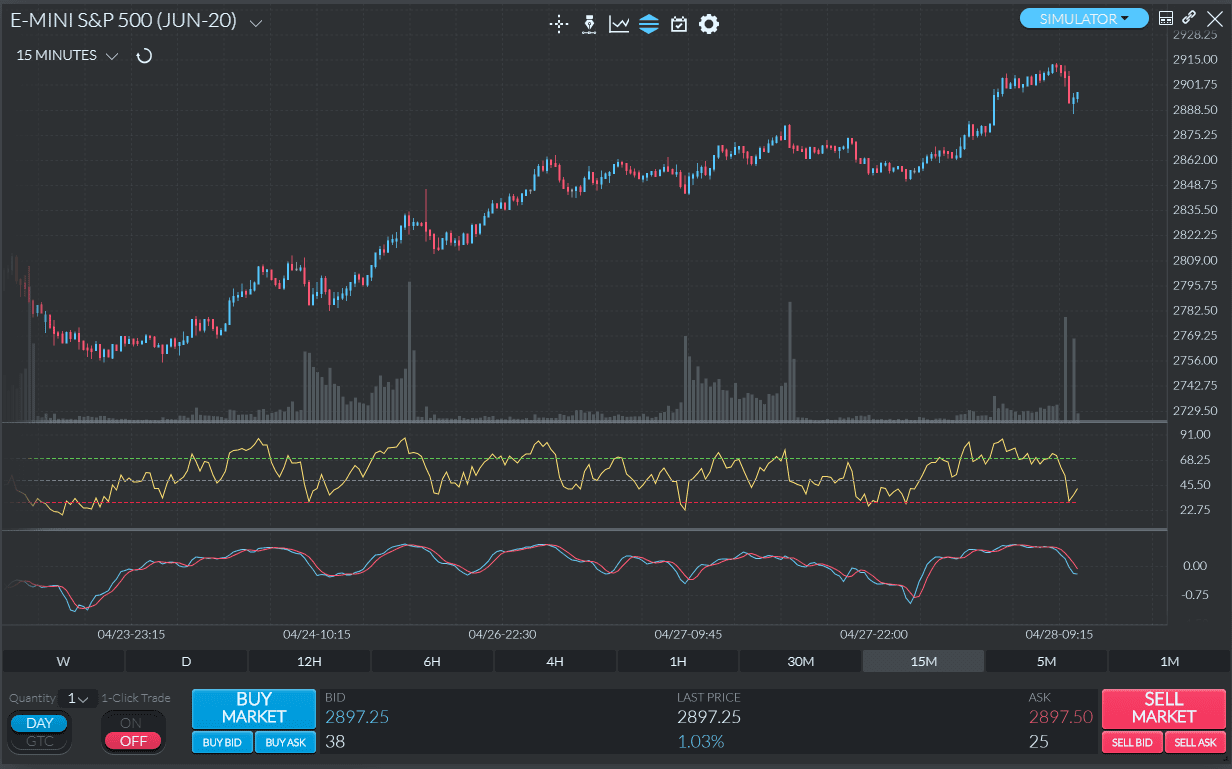

Combinación del Índice de Fuerza Relativa con la Convergencia Divergencia de la Media Móvil (RSI + MACD)

Ambos indicadores pueden revelar señales de entrada. Cuando se usa por separado, una parte de estas señales de entrada, con frecuencia, puede ser engañosa. Es por eso que cuando combinas el RSI y el MACD, pueden confirmar las señales del otro. Cuando las señales de ambos indicadores coinciden, entonces es hora de actuar. Un ejemplo de tal situación es cuando el RSI deja un mercado de sobreventa y envía una señal de compra, mientras que el MACD realiza un crossover alcista al mismo tiempo. De acuerdo con las especificaciones de la estrategia de trading, estos escenarios pueden requerir solo una señal de venta de cualquiera de los indicadores, para salir de la operación y quedarse con la ganancia.

Piensa en la combinación del RSI y el MACD como si tuvieras el Plan A y el Plan B aplicados al mismo tiempo.

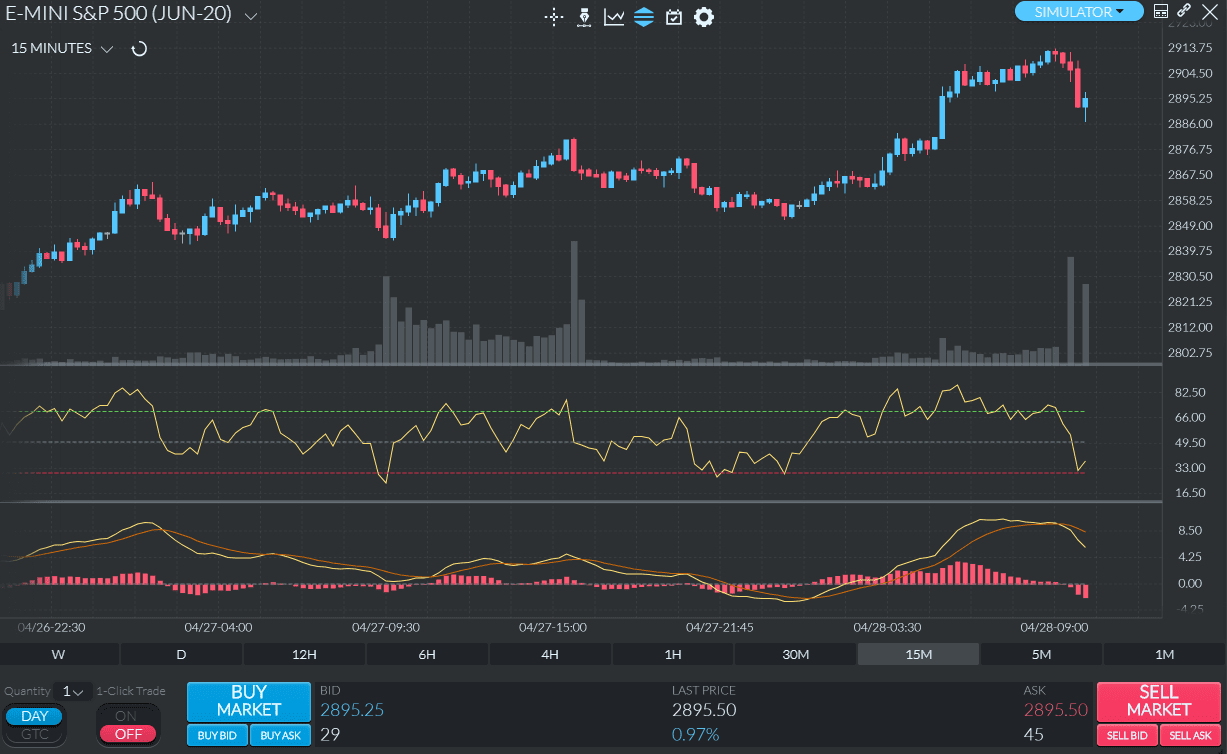

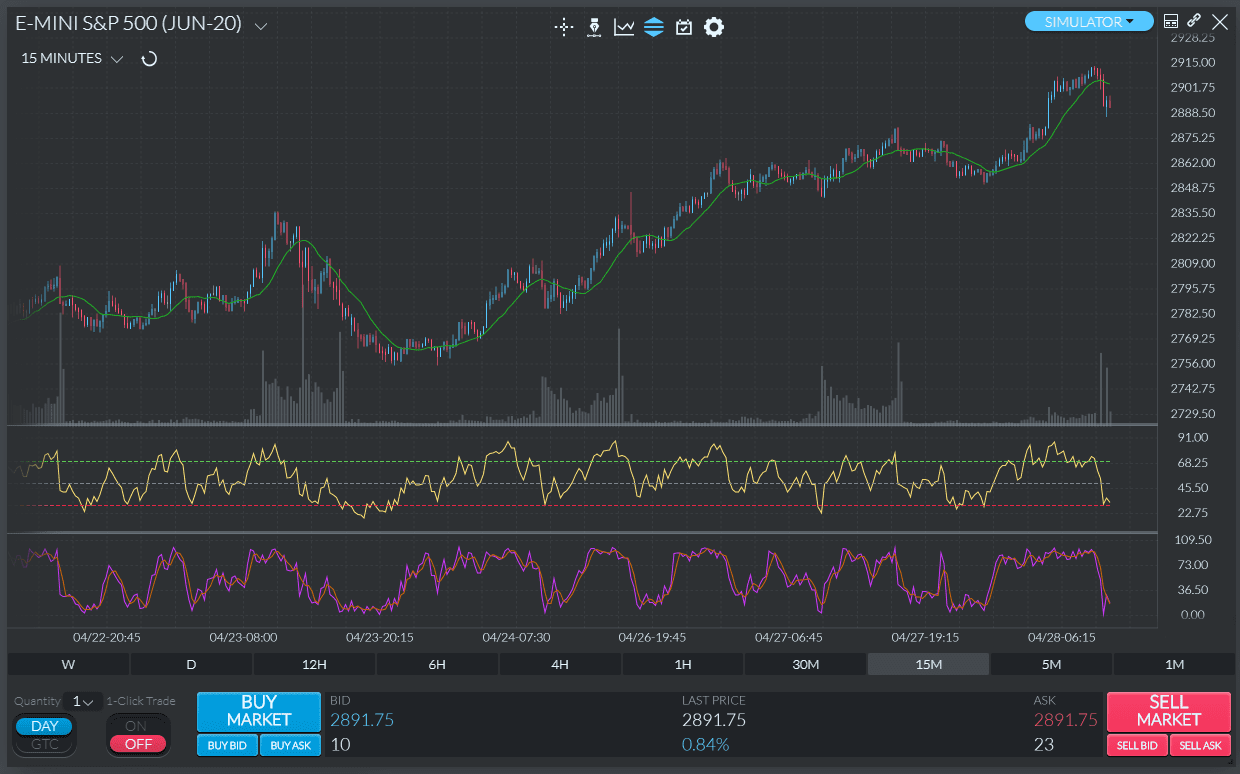

Combinación del Índice de Fuerza Relativa con la Media Móvil (RSI + MA)

Esta es una de las combinaciones de trading más populares que involucran al RSI. Se basa en las señales de mercado de sobrecompra/sobreventa del RSI y las señales de crossover de soporte de la Media Móvil. Al aplicar la combinación RSI + MA, es crucial que mantengas tu posición hasta que cualquiera de los indicadores dé una señal opuesta o detecte una divergencia en el gráfico.

Aquí hay un ejemplo. El RSI para las acciones de AAPL entra en un área de sobrecompra. Una hora después, abandona el territorio de sobrecompra generando una fuerte señal de venta. Treinta minutos después, la Media Móvil marca una cruz bajista que reafirma la señal de venta del RSI. Como resultado de la coincidencia entre ambas señales, el trader vende las acciones de AAPL antes de que el precio entre en una fuerte tendencia bajista.

Si, al final de la sesión de trading, el trader detecta una divergencia alcista entre el RSI y el precio de la AAPL que tiene lugar en el área de sobreventa, puede abrir una nueva posición larga.

Ten en cuenta que debes evitar basar tus decisiones de salida en una operación únicamente en la señal de cruce de la MA.

Combinación del Índice de Fuerza Relativa con el Índice de Vigor Relativo (RSI + RVI)

Muchos expertos combinan el RSI con el RVI en un intento por hacer movimientos más informados y menos riesgosos. Esta combinación requiere que el trader espere una confirmación doble, proveniente de ambos indicadores. Por lo general, para salir de una operación en este escenario, solo una señal de cualquiera de los indicadores es suficiente.

Supongamos que el trader tiene interés en comprar las acciones de Alphabet Inc. para Google (NASDAQ: GOOGL). Espera a que el RSI entre en un mercado de sobreventa y dé una señal larga. Luego espera para ver si el RVI pintará una cruz alcista. Si lo hace, hay una coincidencia entre ambas señales, y el trader puede comprar las acciones. Google comienza a elevarse y el trader espera a que cualquiera de los indicadores dé una señal bajista. Si, por ejemplo, el RVI pinta una cruz bajista, el trader cierra su posición y se queda con las ganancias.

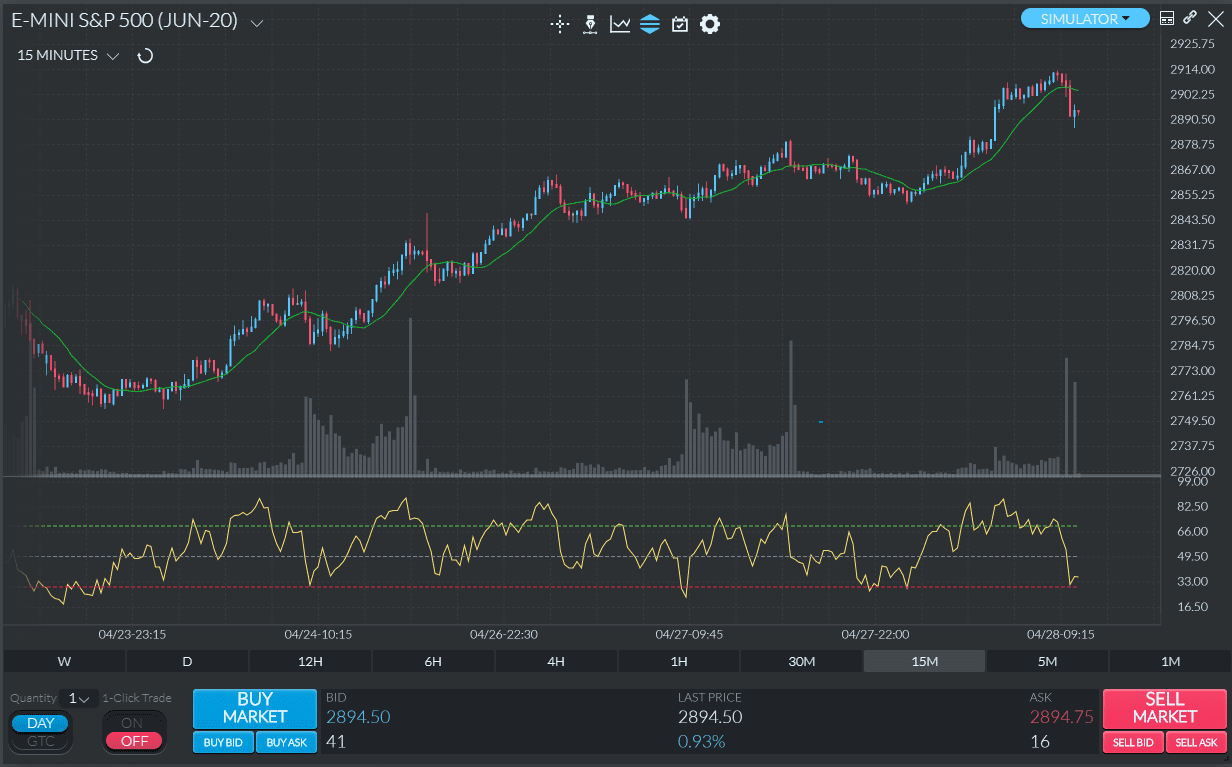

Combinación del Índice de Fuerza Relativa con el Estocástico y la Media Móvil (RSI + Estocástico + MA)

Esta es una de las combinaciones de trading con el RSI más complejas. Consiste en tres indicadores separados y es utilizado, principalmente, por traders avanzados o profesionales. La idea aquí es la combinación para ayudar a filtrar las señales de cada uno de sus componentes y combinarlas para dar un poderoso indicador de compra/venta. Esta estrategia se aplica, por lo general, en marcos de 1 hora, 4 horas y 1 día.

Para aplicar esta estrategia, el trader debe usar el RSI con su configuración estándar y establecer la MA en un período de 10. El oscilador estocástico también debe estar en la configuración predeterminada (80/20).

Al utilizar esta configuración, el trader debe comprar una acción cuando el precio cruza la MA y cuando el RSI y los osciladores estocásticos abandonan el área de sobreventa. Lo importante aquí es mirar las velas donde aparecen estas señales. Asegúrate de recibirlos en no más de tres velas. De lo contrario, las señales pierden su fuerza.

Al combinar diferentes indicadores, es vital cumplir con tu estrategia inicial. Si requiere que esperes dos confirmaciones y una coincidencia entre las señales, no te apresures. No actúes con la primera confirmación y espera para ver si habrá una segunda. Si no la hay, no operes. Por otro lado, si tu estrategia requiere solo una señal de venta para salir de una operación, no esperes demasiado o correrás el riesgo de perder tus ganancias. La disciplina aquí es clave.

“Algunos traders nacen con una disciplina innata. La mayoría tiene que aprender de una manera difícil.”

– J. Welles Wilder Jr.

¿Cómo Calcular el RSI?

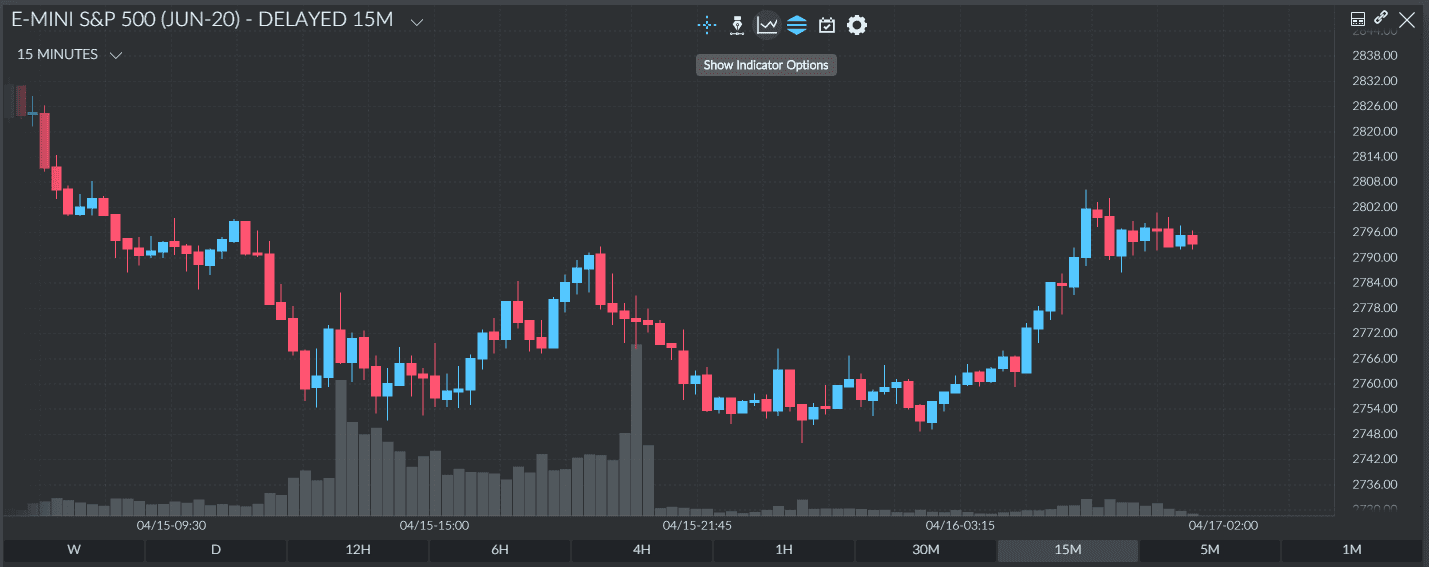

La verdad es que puedes agregar el RSI a tu gráfico en unos pocos clicks. Todo lo que se necesita en Finamark es hacer click en el ícono de Opciones de Indicador en la parte superior central de tus gráficos.

Selecciona tu colección a la izquierda, luego haz clic en el indicador que deseas agregar en la columna de indicadores disponibles en el medio. Esto lo agregará a tu lista de indicadores activos a la derecha.

Sin embargo, un trader no puede entender el indicador completamente o aplicarlo con éxito si no sabe cómo calcular el RSI. Es esencial que conozca las matemáticas detrás del indicador. No lo descuides solo porque el software de trading lo hará por ti automáticamente.

Cálculo del RSI

Calculamos el RSI sobre la base de catorce sesiones de trading consecutivas. Todos los precios de cierre positivos (ascendentes) se suman. Esto te da el valor de la Media Móvil Exponencial ascendente (EMA). Lo mismo se hace para los precios de cierre a la baja. Ahora tenemos el valor de la EMA a la baja.

Luego dividimos el número de cambios de precios positivos (EMA hacia arriba) por el número de cambios de precios negativos (EMA hacia abajo) para obtener la Fuerza Relativa (RS):

Como siguiente paso, derivamos el valor del índice del que calculamos para la RS:

El resultado para el RSI es un valor entre 0 y 100. Por defecto, los valores para los mercados de sobrecompra y sobreventa se establecen en 70 y 30, respectivamente.

Sin embargo, debemos dejar en claro que, aunque sean universalmente aceptados y utilizados por defecto, algunos expertos plantean dudas sobre su precisión y proponen interpretaciones alternativas para valores óptimos de RSI.

Otras interpretaciones

Cuando se trata de responder a la pregunta de cómo calcular el RSI, vale la pena señalar que hay una variedad de interpretaciones diferentes. Lo más importante es ver cuáles son los resultados propuestos de estas interpretaciones y cuál es el razonamiento detrás de ellas.

Según John Hayden y su libro “RSI: The Complete Guide”, es más preciso establecer los valores para el RSI en 66.66 y 33.33 para los mercados alcistas y bajistas, respectivamente. Afirma que estos valores miden las tendencias alcistas y bajistas con mayor precisión y no tienen en cuenta los extremos estándar.

El movimiento del indicador RSI no es proporcional al movimiento del precio. En consecuencia, los traders técnicos como Andrew Cardwell, sugieren que el RSI puede ser un indicador poco confiable cuando está cerca de sus extremos. Es por eso que propone la divergencia como un punto de entrada potencial en la dirección de la tendencia, en lugar de en contra de ella.

Otros traders como Constance Brown, promueven la idea de que los límites universales del 30% y del 70% no son precisos para reconocer correctamente los mercados de sobreventa y sobrecompra. Según él, los mercados de sobreventa deberían marcarse con valores muy superiores al 30%, mientras que los mercados de sobrecompra deberían medirse muy por debajo de la marca del 70%.

Según algunos traders de intradía, por otro lado, dado que algunos activos son más volátiles, vale la pena considerar usar los niveles de 80% y 20%.

A pesar del número de interpretaciones diferentes, el estándar generalmente aceptado y probado en el tiempo para el RSI es el 30% – 70%. Por eso es aconsejable que los principiantes se adhieran a él.

Para Concluir

El RSI es un indicador extremadamente útil para varios propósitos. Ya sea para indicar una sobrecompra (alrededor del 70%) o un mercado de sobreventa (alrededor del 30%) o para confirmar una tendencia (avanzar y alejarse de la marca del 50%). Es una parte invaluable de la estrategia de cualquier trader técnico.

Sin embargo, no pienses en el RSI como el “Santo Grial” de los indicadores de trading. De hecho, ningún indicador es capaz de mejorar significativamente la eficiencia de tus operaciones por sí solo. Úsalo siempre en combinación con otros indicadores para formar una estrategia más completa y tomar decisiones al operar más precisas. En el caso del RSI, las combinaciones con la Media Móvil y los osciladores estocásticos han demostrado funcionar bien.