El término derivado se refiere a algo que “tiene un valor derivado de un activo subyacente variable”. Los derivados financieros pueden ser usados en escenarios de cobertura o como un medio para asumir una posición especulativa en un determinado activo. Debido a la estructura de un derivado financiero, un movimiento relativamente pequeño en el valor del activo subyacente puede afectar significativamente el valor del derivado. Esta diferencia se debe al apalancamiento, que es solo una de las muchas características de los derivados. ¿Qué más hace que los derivados financieros sean únicos en el mundo del trading? Profundicemos en el tema para descubrirlo.

¿Qué son los Derivados en el Trading?

Muchas personas se sorprenden cuando preguntan “qué son los derivados” y descubren que se utilizan principalmente para cobertura. Muchas personas asocian automáticamente los derivados con inversores especulativos y no con traders que buscan proteger/cubrir sus posiciones existentes. Incluso aquellos que compran derivados sin activos que cubrir pueden diseñar estrategias que limiten las pérdidas y maximicen las ganancias. No deberíamos verlos como una simple apuesta.

También es común que los inversores utilicen derivados para proteger y mantener el valor de un portafolio existente. Además de eso, también existe el elemento comercial para aquellos que quieren comprar o vender commodities como parte de sus actividades comerciales. La oportunidad de asegurar el suministro mucho antes de la fecha de entrega es esencial al planificar la transacción a un precio predeterminado.

Exchanges de Derivados y Derivados Over the Counter

Hay dos formas principales para adquirir derivados: a través de exchanges reconocidos y a través de acuerdos over-the-counter.

Exchanges de derivados

Los derivados operados en exchanges pasan por el proceso Mark-to-Market todos los días. Este proceso hace ajustes a las llamadas de margen y garantías, reduciendo el riesgo de incumplimiento. Este bajo riesgo de incumplimiento puede crear un interés colosal, y su profunda liquidez lo refleja. La mayoría de los grandes inversores los consideran esenciales. Los exchanges con niveles más altos de liquidez crean un ambiente para precios más eficientes, lo que ayuda a evitar anomalías de precios y posiciones de arbitraje.

También es importante tener en cuenta que puedes comprar y vender derivados operados en exchange cuando lo desees antes del vencimiento. Todas las transacciones pasan por una cámara de compensación, lo que garantiza una liquidación eficiente y ágil.

Derivados over-the-counter

Muchas veces llamados derivados OTC (over-the-counter o extrabursátiles), son transacciones negociadas y completadas fuera de un mercado reconocido. A medida que cubrimos los diferentes exchanges de derivados, notarás que muchos tienen tamaños de contrato estándar, sin espacio para la negociación. Las dos partes pueden negociar directamente el precio, el volumen y la duración del contrato de derivados OTC. Al mundo comercial le gusta esa mayor flexibilidad más que a los traders de retail, pero eso tiene un costo. En general, no puedes operar derivados OTC con otras partes después de la configuración inicial. Incluso cuando esto es posible, puede ser un gran desafío conseguir un precio justo.

Mientras que las bolsas de derivados ajustan las llamadas de margen diariamente, los derivados OTC tienden a liquidarse en efectivo al momento de la entrega. En consecuencia, es posible que no percibas cualquier tipo de problema que pueda surgir con la otra parte hasta que sea necesario liquidar el acuerdo. De hecho, existen instituciones financieras y comerciales gigantescas involucradas en el mercado de derivados OTC. Por lo tanto, es posible reducir los riesgos de incumplimiento operando a través de empresas reconocidas y con una reputación sólida.

Tipos Comunes de Derivados

Al analizar los derivados, lo ideal es tratarlos en dos niveles diferentes. Primero, tenemos el tipo de derivadas, luego tenemos los activos en los que se basan estos derivados. Los tipos más comunes de derivados son:

- Forwards

- Futuros

- Opciones

- Swaps

Los tipos más comunes de activos subyacentes para derivados son:

- Commodities

- Acciones

- Bonos

- Tasas de interés

- Monedas

Aunque puedes operar derivados basados en muchos activos diferentes, cada derivado tendrá varios factores en común, incluyendo:

- Activo

- Precio

- Cantidad

- Fecha de entrega

- Margen (en el caso de que aplique)

Algunos derivados son operados individualmente, mientras que otros se operan en paquetes, pero la información clave sigue siendo la misma. Al comprar o vender un derivado, a menos que la posición sea cerrada antes del vencimiento, generalmente te comprometes a comprar o entregar un activo.

Al suscribir un derivado (operando en corto), debes proporcionar una garantía para cubrir un elemento de toda la exposición financiera, esto se llama margen. En consecuencia, es posible crear un apalancamiento significativo con una inversión relativamente baja. El resultado es un entorno en el que puedes sufrir pérdidas sustanciales o obtener ganancias sustanciales. ¡Ten cuidado!

Contratos de Futuros

Al analizar futuros de petróleo, futuros de acciones o futuros del E-mini S&P 500, el concepto es el mismo:

- Un comprador es obligado a comprar un activo subyacente a un precio predeterminado y en una fecha futura

- Un vendedor es obligado a entregar un activo subyacente a un precio determinado y en una fecha futua

Mucha personas confunden los contratos de futuros y los contratos a plazo porque son muy similares. La principal diferencia es la forma en que son operados y que los contratos de futuros están estandarizados por cantidad. Los contratos de futuros pasan por el Mark-to-Market a diario, lo que significa que los requisitos de margen se ajustan constantemente. La llamada de margen necesaria puede aumentar o disminuir durante la duración de un contrato de futuros.

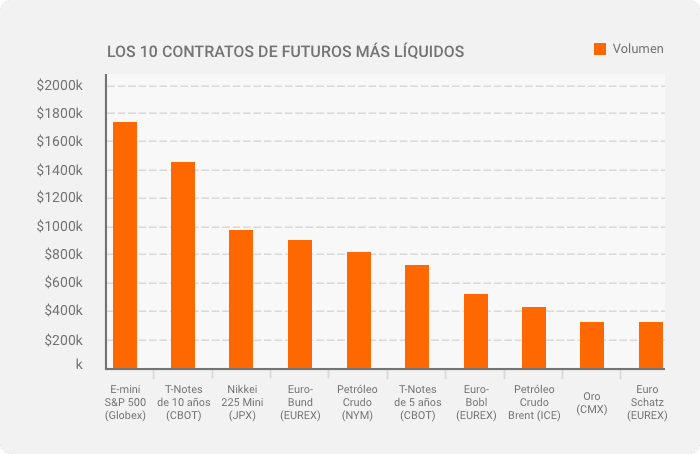

Como las llamadas de margen de futuros se monitorean de cerca, esto reduce significativamente el riesgo de incumplimiento. En consecuencia, esto facilita el alto volumen de trading de contratos de futuros sobre índices, divisas y commodities. Entre los commodities, el petróleo es uno de los mercados más populares.

Los 10 exchanges de futuros más grandes del mundo son las siguientes:

- CME Group (Chicago Mercantile Exchange), EE. UU.

- National Stock Exchange of India, India

- B3, Brasil

- Intercontinental Exchange, EE. UU.

- CBOE Holdings, EE. UU.

- Eurex, Europa

- NASDAQ, EE. UU. y Europa

- Moscow Exchange, Rusia

- Korea Exchange, Corea del Sur

- Shanghai Futures Exchange, China

Podemos decir que EE. UU. Tiene una fuerte presencia en el sector de futuros, proporcionando una gran variedad de activos diferentes. El siguiente gráfico muestra los 10 contratos de futuros más líquidos del mundo:

La Historia del Trading de Futuros

Mucha gente cree que el trading de futuros es un fenómeno relativamente nuevo, pero este no es el caso. El primer exchange de futuros reconocido se creó en Japón en la década de 1730. El activo fue creado únicamente para el trading de futuros de arroz, que representaba una parte fundamental de la economía regional. Existe cierto debate sobre el London Metal Exchange (LME), creado oficialmente en 1877, pero las evidencias apuntan a que los futuros de commodities comenzaron a operarse en Inglaterra a principios del siglo XVI.

La Chicago Board of Trade (CBOT) se creó en 1848 después de una notable inversión en la red de transporte de EE. UU. Esta nueva infraestructura conectó a los agricultores con ciudades como Nueva York y Chicago y fue la precursora del sólido mercado de futuros que conocemos hoy en día. La capacidad de entregar commodities agrícolas en las principales ciudades de Estados Unidos llevó a un aumento de la demanda y, en consecuencia, una mejora de los precios.

Contratos a plazo

Como mencionamos anteriormente, las personas tienden a confundir los contratos de futuros y los contratos a plazo, muchas veces viéndolos a ambos como una sola cosa. También es posible operar contratos a plazo de monedas, índices y acciones individuales, pero se utilizan más para commodities, principalmente commodities agrícolas.

Por encima, los contratos de futuros y a plazo pueden parecer muy similares, pero no hay diferencias significativas.

Sin un mercado central

Un contrato a plazo es un acuerdo entre dos partes personalizado para considerar un commodity, una cantidad, un precio y una fecha de entrega. Verás los contratos a plazo como instrumentos extrabursátiles (OTC) sin una cámara de compensación centralizada, a diferencia de lo que ocurre con los contratos de futuros.

Sin ajustes de margen

Los mercados de futuros regulados dependen de una cámara de compensación, que de hecho asume el riesgo colectivo de incumplimiento. Los contratos a plazo no están regulados y, por tanto, los términos y condiciones son estipulados por ambas partes. Como no existe una cámara de compensación central con contratos a plazo, el riesgo de incumplimiento es más significativo. Mientras que los márgenes de los contratos de futuros se ajustan diariamente, con los contratos a plazo no existe tal ajuste. La liquidación ocurre simplemente en la fecha de entrega acordada.

Flexibilidad

Aunque, en teoría, el riesgo de incumplimiento es mayor con los contratos a plazo en comparación con los contratos de futuros, los contratos a plazo son más flexibles. En vez de operar tamaños de contrato nominales, como vemos con los futuros, un contrato a plazo cubrirá una cantidad acordada de un activo determinado.

Riesgo de incumplimiento

Como ya mencionamos, el riesgo de incumplimiento es significativamente mayor con un contrato a plazo que con un contrato de futuros operado en un mercado regulado. Pero, ¿cómo las grandes instituciones financieras lidian con esto?

Es simple: como son transacciones no reguladas, todo depende de la calidad de las partes con las que está tratando. Ninguna transacción está libre de riesgos, pero negociar contratos a plazo con una empresa reconocida le garantiza un cierto grado de seguridad. Después de todo, ¿por qué arriesgarían su reputación al no cumplir con un contrato de duración determinada?

Al analizar en profundidad la industria de inversión a nivel mundial, verás que uno de los commodities más valiosos es la reputación. Básicamente, nadie tratará contigo si tienes mala reputación en el mercado.

Opciones

Operar opciones es una forma interesante de cubrir o tomar una posición especulativa en un determinado activo. A diferencia de los contratos de futuros y contratos a plazo, donde el valor inicial se basa en el precio en tiempo real del activo, las opciones son un poco diferentes. Tienen precios de ejercicio in-the-money, at-the-money y out-of-the-money, con una variedad de fechas de vencimiento.

Antes de analizar todo esto con más detalle, vamos a enumerar las variables de un contrato de opciones:

- Activo subyacente

- Precio de ejercicio

- Precio de la opción

- Cantidad

- Fecha de vencimiento

Hay dos tipos diferentes de opciones para operar:

- Opciones call, que le dan al comprador el derecho, pero no la obligación, de adquirir un activo a una fecha y predio predeterminados

- Opciones put, que le dan al comprador el derecho, pero no la obligación, de vender un activo a un precio y una fecha predeterminados

La mayoría de los contratos de opciones operados se cierran antes de su fecha de vencimiento, creando un ambiente de liquidez que es bueno para todo el mundo. Descubrirá que los contratos de futuros y opciones suelen estar disponibles en los mismos exchanges. Por lo tanto, no será una sorpresa saber que los seis exchanges de opciones más grandes del mundo son los siguientes:

- Chicago Board Options Exchange (CBOE)

- NYSE Arca

- International Securities Exchange

- Boston Options Exchange

- Eurex Exchange

- Montréal Stock Exchange

Los contratos de opciones se utilizan principalmente para cubrir y tomar posiciones en acciones individuales e índices internacionales. Las acciones e índices populares y volátiles atraen la mayor parte de la actividad de trading de opciones, generando una liquidez esencial para el mercado. Si bien estos exchanges están abiertos a individuos y empresas de inversión, están dominados por grandes instituciones financieras, que muchas veces toman posiciones enormes. Como resultado, tienden a operar en mercados más líquidos.

Activos Operados como Opciones

Por ejemplo, puedes comprar y vender opciones en los siguientes índices de Estados Unidos:

- S&P 500

- Russell 2000

- NASDAQ 100

- Promedio Industrial Dow Jones

- CBOE Volatility Index

Debido a la liquidez subyacente al comprar y vender acciones, también podrás operar opciones en una variedad de empresas internacionales. Las opciones de acciones más comunes que se operan en Estados Unidos son:

- Apple

- Tesla

- Amazon

- Bank of America

- AMC Entertainment Holdings

Operar opciones permite que los inversores tomen posiciones especulativas o de cobertura y desarrollen diversas estrategias. Algunas de las técnicas más comunes incluyen:

- Covered call (call cubierta)

- Protective put (put protectora)

- Bull spread (spread alcista)

- Bear spread (spread bajista)

- Protective collar (collar de protección)

- Long straddle

- Long strangle

- Butterfly spread (spread mariposa)

Swaps

Si bien muchos inversores han escuchado sobre los swaps, siendo las tasas de interés el tipo más común, es posible que no sepan exactamente cómo funcionan. La forma más común de describir un swap es que es un instrumento derivado que promueve el intercambio de flujo de efectivo y pasivos entre dos partes. La tasa en un lado de la transacción es fija, mientras que del otro lado es variable, lo que introduce un cierto grado de riesgo.

Como ocurre con todos los derivados, existen diversas variables estándar, como:

- Activo

- Cantidad (principal)

- Duración

- Precio base (tasa de interés)

- Prima

En este caso, adaptamos la lista para reflejar las variables asociadas con un swap de tasa de interés, pero este no es el único tipo de transacción de swap. El mercado de swap de tasas de interés es amplio, sin embargo, la mayoría de las transacciones son operadas mediante contratos over-the-counter.

A diferencia de los contratos de futuros, en los que hay tamaños claramente definidos, un swap de tasas de interés es personalizado para atender las necesidades de ambas partes. Como el principal involucrado no se transfiere, apenas el flujo de caja o los pasivos, se reduce el riesgo financiero. Si bien siempre existe un elemento de riesgo de incumplimiento con cualquier transacción, que es parte de la relación riesgo/recompensa, este mercado está dominado por empresas y grandes instituciones financieras. Como siempre, el riesgo de incumplimiento se ve reflejado en la calidad de las partes involucradas en la transacción.

Para comprender la dinámica, presentamos un ejemplo de un swap de tasa de interés en la siguiente sección. Hay otros tipos de swaps, incluyendo:

- Swaps de monedas

- Swaps de commodities

- Credit default swaps (CDS o permutas de incumplimiento crediticio)

Si bien los swaps pueden crear cierta exposición especulativa, tienden a verse más como una herramienta de cobertura. La mayoría de los derivados de swap son negociados y operados fuera del mercado, reduciendo las protecciones tradicionales disponibles para el trading en exchanges regulados.

Ejemplos de Derivados en el Mundo Real

Esta sección reúne algunos ejemplos de derivados de la vida real. Aquí abordamos sus funciones en los mercados comerciales y de inversión.

Ejemplo de un contrato de futuros

El índice S&P 500 es el contrato de futuros más operado del mundo. El contrato de futuros principal del S&P 500 vale $250 por punto, que al nivel actual de 4374 equivale a $1.093.500 por contrato. Incluso usando el margen más bajo del 3%, el requisito de margen mínimo sería de aproximadamente $33.000. Afortunadamente, a medida que el índice S&P 500 siguió subiendo, vimos la creación del contrato de futuros E-mini S&P 500, que vale $50 por punto. Un ejemplo de operación sería el siguiente:

- Índice S&P 500: 4374

- Un contrato: $50 x 4374 = $218.700

- Ejemplo de llamada de margen: 3% x $218.700 = $6.561

- Si el índice sube a 4400, la situación sería la siguiente:

- Valor: $50 x 4400 = $220.000

- Costo: $218.700

- Ganancia: $1.300

Según el valor total del contrato de futuros, esto equivale a un retorno de solo 0,6%. Sin embargo, en este ejemplo, el pago de margen fue de solo $6.561, lo que equivale a una ganancia del 19,8%. Ese número es el impacto del apalancamiento y tú solo necesitas pagar una pequeña parte del valor total del contrato: el margen. Por otro lado, si el índice cayera a 4348, te habría generado una pérdida de $1.300.

Ejemplo del contrato a plazo

Los contratos a plazo son muy comunes al comprar y vender commodities agrícolas como bushels de maíz. Aunque muchos contratos a plazo se operan en el llamado mercado over-the-counter, es posible operarlos en exchanges reconocidos. En este ejemplo, vamos a trabajar con 1000 bushels de maíz por contrato a $5,29 por bushel.

El típico contrato a plazo se vería así:

- Compra: 100 contratos

- Entrega: diciembre de 2021

- Valor de la transacción: $5,29 x 100.000 = $529.000

- Ejemplo de margen: 10% x $529.000 = $52.900

Este contrato a plazo impone una obligación al comprador de comprar 100.000 bushels de maíz a $5,29 por bushel. No importa si el precio cae o sube entre la compra y la fecha de entrega. Si el precio cae, eso generaría una pérdida; si sube, entonces generaríamos ganancias.

El objetivo principal de los contratos a plazo en el mundo agrícola es simplemente garantizar el suministro de, en este caso, bushels de maíz. Esto permite que las empresas calculen sus costos y el margen de ganancias con un mayor grado de certeza, sabiendo que han asegurado el suministro de bushels de maíz.

Ejemplo de un contrato de opciones

Puedes crear varias estrategias diferentes usando opciones, calls y puts, pero veremos una opción call simple en este ejemplo.

Opción call

Una opción call le da al comprador la oportunidad, más no la obligación, de comprar un activo en particular a un precio y fecha predeterminados. Digamos que eres optimista en relación al precio de las acciones de Tesla y quieres comprar una opción call.

Aquí puedes ver los precios de la opción call en tiempo real de Tesla, que vencen el 20 de agosto de 2021:

- Precio de las acciones de Tesla: $653

- Precio de ejercicio de la opción: $700

- Fecha de vencimiento: agoto de 2021

- Precio de la opción: $24,95

- Acciones por contrato: 100

- Número de contratos: 10

- Costo: 10 x 100 x $24,95 = $24.950

Si compramos una opción con un precio de ejercicio de $700, eso nos daría la opción, pero no la obligación, de comprar acciones de Tesla a $700 el 20 de agosto de 2021. Cuando el precio de ejercicio es más alto que el precio de la acción, entonces tenemos lo que llamamos una opción out-of-the-money. Básicamente, el precio de la opción está relacionado con el valor del tiempo. No existe un valor intrínseco.

Veamos algunos escenarios de vencimiento:

- Precio de la acción al vencimiento: $700

- Precio de la opción: $0

- Valor de la opción: $0

- Pérdida neta: $24.950

- Precio de la acción al vencimiento: $750

- Precio de la opción: $50

- Valor de la opción: 10 x 100 x $50 = $50.000

- Ganancia neta: $50.000 – $24.950 = $25.050

En el primer ejemplo, hay una pérdida del 100%, ya que la opción vencida no vale nada. En el segundo ejemplo, hay una ganancia de poco más del 100% con una fluctuación de solo el 14,8% en el precio de las acciones. Estos números reflejan perfectamente la idea de apalancamiento y de una opción call out-of-the-money exitosa.

Ejemplo de un swap

Digamos que la Compañía A emite una nota de préstamo con una duración de cinco años, pagando una tasa de interés anual de 1,5% sobre LIBOR. A la empresa le preocupa que las tasas de interés puedan subir a lo largo de cinco años, lo que podría aumentar los intereses que deben pagar a los inversores. Aquí hay un resumen de ese escenario:

- Nota de préstamo: $10 millones

- Duración: 5 años

- Tasa de interés: LIBOR + 1,5% = 4%

- Interés anual: $400.000

Para garantizar una tasa fija durante la vigencia de la nota de préstamo, la Compañía A llevó a cabo un swap de tasa de interés. La empresa encontró un tercero, la Compañía B, que está dispuesta a cubrir el cargo de interés anual, actualmente al 4%, a cambio de una prima del 5% por año. Por lo tanto, la Compañía A ahora tiene la obligación de pagar $500.000 por año a la Compañía B, que, a su vez, cubrirá los pagos de intereses a los inversionistas.

Si la tasa LIBOR aumenta en un 2%, esto aumentará el interés anual pagadero al 6%, o $600.000 por año. Sin embargo, si la LIBOR baja un 2%, esto reducirá el interés anual pagadero al 2%, o $200.000 por año. En la práctica, la Compañía A y la Compañía B intercambiaron pasivos de flujo de caja. La Compañía A pagará $500.000 por año en primas fijas, mientras que la Compañía B está expuesta a una tasa variable. Cualquier tasa de interés superior al 5% anual genera una pérdida para la Compañía B y cualquier monto inferior al 5% anual generará una ganancia.

En esta situación, la Compañía B debe estar segura de que las tasas no subirán significativamente. La Compañía A simplemente garantiza una tasa fija. Inicialmente, la Compañía A paga una prima anual de $100.000, por encima de la tasa inicial del 4%. Esta prima es el costo de asegurar una tasa fija, que ayudará con el flujo de caja y en la elaboración del presupuesto de la empresa.

Las Ventajas de los Derivados

Existen varias ventajas de utilizar derivados:

- Precios fijos

- Apalancamiento especulativo

- Diversificación

- Cobertura contra riesgos

- Garantía de suministro

- Fechas de entrega fijas

- Riesgo de incumplimiento reducido en exchanges reconocidos

También es posible crear estrategias utilizando múltiples derivados para maximizar tus ganancias y minimizar tus pérdidas.

Riesgos Asociados con los Derivados

También existen algunas posibles desventajas al usar derivados, incluyendo:

- Posible incumplimiento de la contraparte (transacciones OTC)

- Los precios de los derivados son sensibles a diversos factores externos

- Llamadas de margen

- Los derivados pueden ser difíciles de estimar

- Algunos derivados no son negociables

- Posibles pérdidas abiertas

En algunos casos, tomar una posición cubierta de derivados para garantizar el valor de un activo existente puede parecer algo caro. En este escenario, debes pensar en este costo como si fuera una prima de seguro.

Consideraciones Finales

Ya sea para proteger una posición existente o para facilitar una inversión especulativa, existen diversas opciones de derivados disponibles. Es fundamental reconocer el tipo de derivado más adecuado para tu situación. Hay cuatro tipos principales de derivados que podemos usar en conjunto con una gran variedad de activos. Algunos tienen contratos fijos, mientras que otros pueden ser personalizados a partir de una negociación directa entre ambas partes involucradas.

El grado de apalancamiento disponible atrae a muchos traders a los derivados, principalmente a aquellos con posiciones más especulativas, pero ten en cuenta los efectos que esto puede tener si la inversión no sigue el camino esperado. Esperamos que hayas resuelto todas tus dudas sobre qué es un derivado. ¡Cuídate!