Probablemente hayas escuchado la expresión “no hay almuerzo gratis”, que significa que no puedes beneficiarte de algo sin antes pagar su precio. Por otra parte, tenemos el término tasa libre de riesgo, así que uno de los dos términos debería estar mal, ¿verdad? En esta guía nos enfocaremos en averiguar si los inversores realmente tienen la oportunidad de generar ganancias constantes a partir de inversiones que no conllevan ningún riesgo. Nos sumergiremos en el concepto de rentabilidad libre de riesgo para examinar lo que significa para los inversores. Veremos cómo calcularlo y observaremos algunos ejemplos famosos de oportunidades de inversión con una rentabilidad libre de riesgos.

¿Qué es la Tasa Libre de Riesgo?

La tasa libre de riesgo, o la tasa de rentabilidad libre de riesgo, es un concepto teórico que los traders utilizan para definir una inversión que les garantiza ganancias sin tener que asumir ningún riesgo.

La tasa libre de riesgo representa los intereses sobre un dinero invertido que puedes esperar durante un cierto período de inversiones que no conllevan ningún riesgo. O al menos eso dicen los libros.

En realidad, este concepto es 100% teórico. El término “libre de riesgo” no garantiza que el activo no caiga en default. Sin embargo, la posibilidad de que las cosas vayan mal con inversiones similares es tan baja que consideramos que no incurriremos en ningún riesgo.

Se utiliza una tasa libre de riesgo para las inversiones más estables que se encuentran en los mercados financieros, como los bonos del Tesoro de Estados Unidos. ¿Por qué los bonos del Tesoro de Estados Unidos? Porque la posibilidad de que el gobierno de Estados Unidos no pague su deuda es prácticamente nula. En teoría, la inversión es lo más segura posible. Por esta razón, el mercado suele utilizar la tasa de interés de una T-bill de Estados Unidos a tres meses como punto de referencia para la tasa libre de riesgo a corto plazo.

La tasa libre de riesgo es uno de los conceptos más básicos y esenciales en finanzas. Es uno de los pilares de muchas teorías de inversión y líneas de pensamiento, incluyendo el modelo de valoración de activos financieros (CAPM), la teoría moderna del portafolio (MPT) y el modelo de Black-Scholes para determinar el precio de las opciones. Además, también se utiliza para calcular el costo de capital y el costo de capital promedio ponderado (WACC) de una empresa.

Debido a lo mucho que se utiliza, cualquier inversionista principiante debe conocer a profundidad el concepto de “tasa libre de riesgo” para tener éxito en los mercados financieros.

¿Qué significa para los inversores?

En teoría, la tasa libre de riesgo significa que los inversionistas pueden garantizar cierta cantidad de ganancias sin arriesgar su capital de inversión. Es fundamental que los inversionistas la conozcan, ya que se utiliza como punto de referencia para evaluar el potencial de inversión de otros activos.

Por ejemplo, si puedes elegir entre una inversión con una tasa libre de riesgo favorecedora y un producto que te ofrece mayores ganancias, pero con un mayor riesgo, lo más razonable sería inclinarte hacia la oportunidad que te proporcione más estabilidad. Ahora supongamos que te ofrecen un producto con una ganancia neta (después de restarle todos los impuestos de gestión y gastos adicionales), que es similar a la tasa libre de riesgo. En ese caso, no es precisamente una oportunidad lo que iluminará tu portafolio.

En resumen, debes evitar tolerar riesgos, a menos que la tasa de retorno esperada sea más alta (preferiblemente mucho más alta) que la tasa de libre de riesgo.

¿Quiénes usan la Tasa Libre de Riesgo?

Las compañías de inversión utilizan la tasa libre de riesgo para desarrollar productos que ofrezcan retornos más altos ajustados al riesgo para atraer inversores. Alternativamente, agregan una prima de riesgo junto con la tasa libre de riesgo. El tamaño de esta prima puede variar según el tipo de activo. Por ejemplo, el riesgo de los bonos de una empresa blue-chip sería mucho menor que el riesgo de una startup.

Cuando comparamos oportunidades de inversión, la tasa libre de riesgo es útil para evaluar qué tan libre de riesgos son realmente. Basándonos en las expectativas de los inversores en cuanto a la tasa de retorno ideal para un exceso de riesgo por encima de la tasa libre de riesgo de referencia, las compañías de inversión pueden darle una mejor forma a sus productos y, de esa forma, satisfacer las necesidades de sus clientes.

Otra aplicación teórica de la tasa libre de riesgo es para préstamos. Las teorías económicas y financieras asumen que los participantes del mercado deberían poder tomar prestados sus activos a tasas libres de riesgo. Sin embargo, la verdad es que eso casi nunca ocurre, especialmente cuando se trata de clientes minoristas.

Cálculo de las Tasas Libres de Riesgo

Probablemente tengas curiosidad por saber la tasa libre de riesgo que puedes garantizar, ¿no es así? Desafortunadamente, no existe una respuesta unificada. Las tasas libres de riesgo pueden variar de acuerdo con el instrumento que se utilice para el cálculo y su retorno.

Por lo general, calculamos el valor de una tasa libre de riesgo restando la tasa de inflación actual del rendimiento de un bono del Tesoro con una duración cercana a la duración de tu inversión. Por ejemplo, si te interesan las inversiones a largo plazo, debes considerar las letras del Tesoro a 10 años. Si te interesan las inversiones a corto plazo, entonces puedes confiar en las letras del Tesoro a 3 meses.

Esta es la fórmula:

Tasa Libre de Riesgo = [(1 + Tasa de Bonos del Gobierno)/(1 + Tasa de Inflación)] – 1

Veamos un ejemplo. Imagina que quieres invertir en un bono del Tesoro a 10 años que rinda un 3% durante el período. En ese caso, la tasa libre de riesgo sería del 3%, ajustada a la inflación.

Modelo de Valoración de Activos Financieros (CAPM)

Si realmente queremos entender el concepto de tasa libre de riesgo, es fundamental que hablemos un poco sobre el Modelo de Valoración de Activos Financieros (CAPM, por sus siglas en inglés).

El CAPM es un modelo financiero que se utiliza para calcular el retorno esperado de un activo en el que podemos invertir. Esto lo hace equiparando el retorno de un activo con la suma de la tasa libre de riesgo y la prima de riesgo (la beta del activo). También ayuda a los inversores a determinar el retorno sobre la tasa de mercado libre de riesgo que pueden esperar de un activo determinado. La formula del CAPM es:

Ra = Rf + [𝞫 x (Rm – Rf)]

Donde:

- Ra – retorno de un activo

- 𝞫 – beta de un activo

- Rf – tasa libre de riesgo

La parte más importante de la ecuación es definir la prima de riesgo (Rm – Rf). Como inversor, esto te da una indicación sobre el retorno en exceso que recibirías si asumieras un riesgo mayor que la tasa de mercado libre de riesgo.

Probablemente te estés haciendo esta pregunta: si la tasa libre de riesgo no funciona en la práctica y no hay oportunidades de riesgo, ¿cómo podemos confiar en conceptos como el CAPM o el MPT? Si bien es fácil criticar las teorías que utiliza un activo libre de riesgos como base, la verdad es que las opciones son limitadas. Además, estos conceptos han funcionado en la práctica desde hace décadas. Entonces, básicamente, podemos confiar en la tasa libre de riesgo para hacer análisis de inversiones precisos con una confianza razonable.

Ejemplos

Si todavía no tienes muy claro el concepto de tasa libre de riesgo, aquí tienes algunos ejemplos que te ayudarán a entenderlo mejor.

Los bonos del Tesoro de Estados Unidos suelen ser el mejor punto de referencia para una inversión libre de riesgo para inversores de EE. UU. Esto se debe a que es difícil imaginar un escenario en donde el gobierno no pague sus bonos. Si bien es teóricamente posible, la posibilidad es insignificante y la más mínima posibilidad de riesgo no se materializaría. Además de eso, el mercado de instrumentos del Tesoro de Estados Unidos es intenso y líquido, lo que nos indica que es un ambiente de inversión seguro y sólido. Como resultado, el mercado acostumbra a usar una tasa de interés de letras del Tesoro a tres meses como base para la tasa libre de riesgo para los inversores de EE. UU.

Cuando decimos “inversores de EE. UU.” nos referimos a todos los inversores con posiciones con activos operados en dólares. Para los participantes del mercado que invierten en activos operados en euros, es ideal utilizar letras del Tesoro alemanas. Como regla general, siempre ten en cuenta los instrumentos del Tesoro del país en el que estás operando cuando hagas tu análisis.

En algunos casos, también podemos usar instrumentos como los títulos de empresas blue-chip como referencia para la tasa.

¿Es realmente libre de riesgos?

Es imposible tener una tasa completamente libre de riesgo, especialmente en los mercados volátiles y cada vez más dinámicos de hoy. Incluso las inversiones más seguras conllevan cierto nivel de riesgo, aunque sea insignificante.

Entonces, ¿por qué decimos que está “libre de riesgo”? La verdad es que el riesgo asociado a los activos utilizados como referencia es tan bajo que lo consideramos inexistente. Sí, el gobierno de Estados Unidos podría incumplir con sus bonos. Sin embargo, el riesgo de que eso suceda es tan bajo que los inversores ni siquiera consideran esa posibilidad. Podemos suponer que, si Estados Unidos corre el riesgo de quebrar porque su flujo de caja es insuficiente, el gobierno simplemente puede imprimir más dinero para cubrir el pago de los intereses y para cumplir con las obligaciones de devolver el monto principal de los bonos. Hasta ahora, Estados Unidos nunca ha dejado de pagar los montos adeudados por sus bonos.

Por esa razón, los inversores utilizan la tasa de interés de las letras del Tesoro a tres meses como referencia para la tasa libre de riesgo a corto plazo, ya que el riesgo de impago es prácticamente nulo.

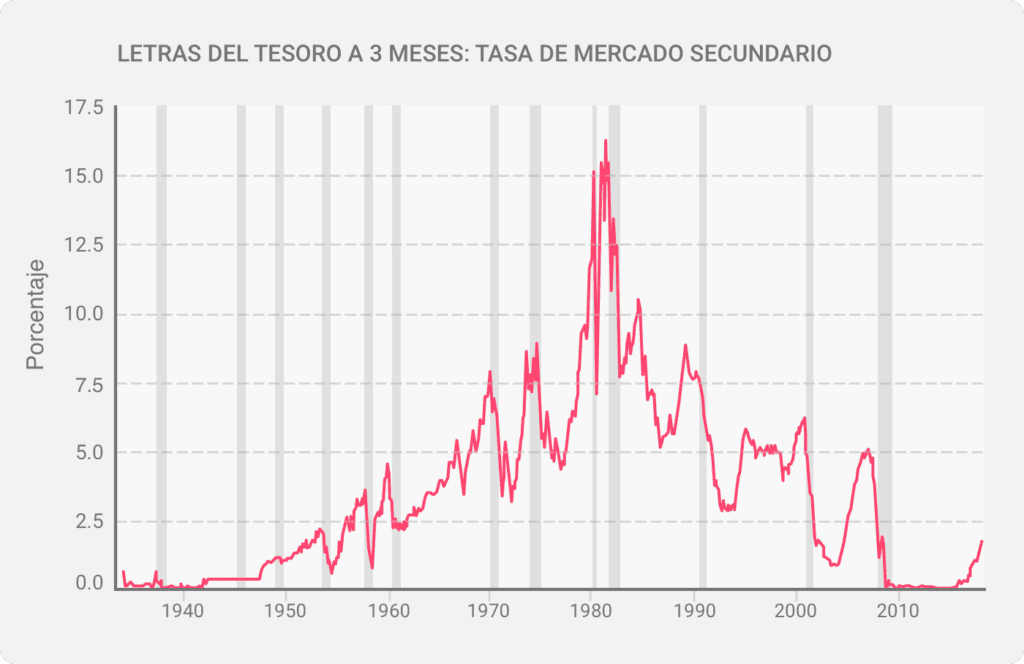

Finalmente, te mostramos algunos números. Probablemente te estés preguntando cuál es el rango de variación de la tasa a lo largo de los años.

Durante períodos de crisis económica o períodos inmediatamente posteriores, como en las décadas de 1940 y 2010, las letras del Tesoro alcanzaron el 0,01%. La historia del mercado muestra que pueden alcanzar el 16%, como lo hicieron durante la década de 1980. Las letras del Tesoro con tasas altas son una buena señal para la salud de la economía.