Si vous tradez des contrats à terme (Futures) et des options depuis un certain temps, il y a de fortes chances que vous connaissiez bien le CME Group. C’est l’une des bourses de dérivés les plus importantes et les plus populaires au monde, avec une capitalisation boursière de plus de 60 milliards de dollars et des millions de contrats tradés quotidiennement.

Que fait le groupe CME ?

Pour ceux qui ne le savent pas, CME (Chicago Mercantile Exchange) Group Inc. est la première place de marché de dérivés financiers au monde. Avec ses filiales, elle opère en tant que bourse de valeurs et de matières premières, proposant le trading de contrats à terme et d’options.

Le marché mondial des dérivés est un marché de plusieurs milliers de milliards de dollars, qui facilite l’échange d’instruments financiers qui tirent leur valeur d’actifs sous-jacents. En moyenne, le CME Group traite plus de trois milliards de contrats d’une valeur d’environ 1 quadrillion de dollars par an.

Les traders et les investisseurs peuvent accéder à un large éventail de contrats à terme et d’options pour des produits de référence mondiaux dans diverses classes d’actifs sur le CME Group. Il s’agit notamment des indices boursiers, des matières premières agricoles, de l’immobilier, des métaux, de l’énergie, des taux d’intérêt, des devises et même de la météo

Grâce à sa plateforme de trading électronique CME Globex, le CME Group réunit des acheteurs et des vendeurs du monde entier. Les acteurs du marché des dérivés utilisent souvent les données historiques et en direct du CME Group pour mesurer la performance des marchés mondiaux.

La société fournit également des services de compensation, de règlement, de produits de swaps compensés, d’atténuation des risques et de traitement des transactions — pour les contrats tradés en bourse et les transactions de dérivés de gré à gré (OTC).

Est-ce toujours la bourse de dérivés la plus importante ?

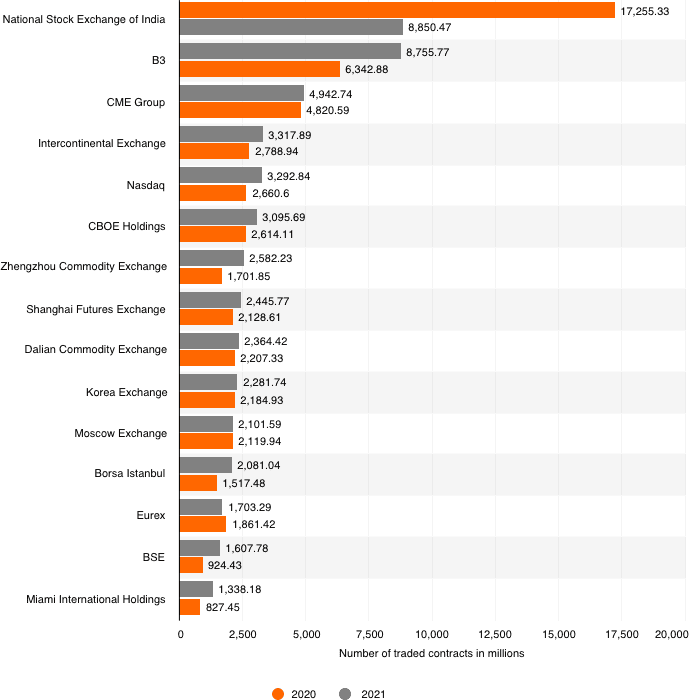

Plus maintenant. Depuis trois ans, ce titre appartient à la National Stock Exchange (NSE) en Inde. On mesure la taille d’une bourse de dérivés en fonction du nombre de contrats tradés au cours d’une année donnée.

En 2022, le CME Group se classe troisième parmi les bourses de dérivés les plus importantes au monde.

L’histoire du CME Group

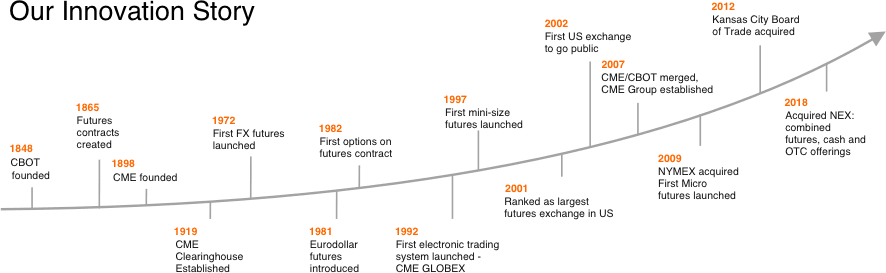

L’histoire du CME Group commence en 1848 avec la création du marché de contrats à terme CBOT (Chicago Board of Trade) à Chicago. Le Chicago Butter and Egg Board, la société qui deviendra plus tard le Chicago Mercantile Exchange (CME) Clearing House en 1898, a ensuite suivi.

Au fil des ans, le CBOT et le CME n’ont cessé d’évoluer, lançant de nouveaux produits de contrats à terme, y compris le premier trading électronique de contrats à terme en 1987.

En 2002, le CME est devenu la première bourse américaine à entrer en bourse avec ses actions cotées sur le New York Stock Exchange (NYSE). Un an plus tard, le CBOT a signé un accord avec le CME pour utiliser ses services de compensation pour compenser ses produits.

Quelques autres accords ont suivi au cours des années suivantes, notamment la décision de fusionner le CBOT et le CME en une seule société. Cette fusion est devenue officielle en 2007 et a conduit à la formation de CME Group Inc.

Source : cmegroup.com

Au cours des 20 dernières années, le CME Group a continué à progresser à l’échelle mondiale, notamment en acquérant le New York Mercantile Exchange (NYMEX) en 2008. La bourse a également conclu un partenariat stratégique avec BM&FBOVESPA (Bolsa de Valores de São Paulo) et le Brazilian Mercantile & Futures Exchange (Bolsa de Mercadorias e Futuros), également connu sous le nom de B3, la plus grande bourse de dérivés d’Amérique latine.

Le CME Group a également continué à élargir son éventail de produits en ajoutant de nouvelles classes d’actifs. Par exemple, en septembre 2022, la société a annoncé le lancement du trading d’options Ether pour compléter son marché de contrats à terme Ether, dont le volume quotidien moyen a déjà augmenté de plus de 43 % d’une année sur l’autre.

La réglementation du CME

La Commodity Futures Trading Commission (CFTC) réglemente le CME Group. Elle est l’autorité officielle chargée de superviser l’ensemble du trading des matières premières et des dérivés aux États-Unis.

Parmi ses nombreuses responsabilités, la CFTC assure la surveillance des risques liés aux transactions sur les dérivés, réglemente le trading des actifs virtuels, enquête sur les manipulations du marché et assure la surveillance des acteurs du marché.

Quels actifs offre le CME Group ?

Le CME Group est la place de marché de dérivés la plus diversifiée au monde, composée de quatre bourses de premier plan — CME, CBOT, NYMEX et COMEX (The Commodity Exchange). Chacune d’entre elles apporte un ensemble unique de points de référence mondiaux dans les principales classes d’actifs afin de créer une place de marché robuste pour tous les types de traders et d’investisseurs.

Afin d’étendre davantage sa présence et de favoriser la croissance et le commerce à l’échelle mondiale, le CME Group s’est associé à un certain nombre de bourses, notamment B3, Dubai Mercantile Exchange, Minneapolis Grain Exchange, Singapore Exchange Limited et Bursa Malaysia Derivatives Berhad.

Il entretient également des relations stratégiques et des accords de licence avec Google, Nasdaq, FTSE Russell Indexes, Nikkei Inc. et S&P Dow Jones Indices.

Pour mieux comprendre la répartition des différentes classes d’actifs entre les bourses du CME Group, il est essentiel d’examiner le rôle de chaque bourse dans le marché global.

Le Chicago Mercantile Exchange (CME)

Le Chicago Mercantile Exchange est un marché de contrats désignés qui propose un large éventail de produits. Son tout premier contrat à terme portait sur les flancs de porc congelés et a été lancé en 1961.

Cependant, sa particularité est d’être le seul marché de contrats à terme à proposer des dérivés sur la météo. Les traders peuvent parier sur les événements météorologiques, tels que les précipitations, les vagues de chaleur, les températures froides, etc.

Le vendeur du contrat à terme accepte de supporter le risque de catastrophes sur une période donnée en échange du paiement de primes par l’acheteur. Si aucun dommage ne survient avant l’expiration du contrat, le vendeur réalise un bénéfice. En revanche, en cas de catastrophe climatique, l’acheteur du contrat reçoit le montant convenu.

L’instrument financier est assez populaire. En 2020, le CME a enregistré plus de 1 000 contrats liés à la météo par jour et des valeurs notionnelles de contrats à terme et d’options de 750M$ et 480M$, respectivement.

Le Chicago Board of Trade (CBOT)

Le CBOT a été fondé pour aider les agriculteurs et les consommateurs de matières premières à mieux gérer les risques en éliminant l’incertitude des prix lors de l’achat et de la vente de produits agricoles, notamment le maïs, le blé et le bétail.

En raison de son infrastructure ferroviaire et de sa proximité avec les principales terres agricoles, Chicago était le lieu d’échange idéal.

Au fil du temps, le CBOT a ajouté d’autres produits à son marché, comme l’énergie, l’or, l’argent et les obligations du Trésor américain. Au moment de sa fusion avec le CME en 2007, le CBOT a apporté une série d’instruments financiers dérivés, y compris des matières premières agricoles, des taux d’intérêt et des produits d’indices boursiers, élargissant ainsi les offres existantes du CME Group.

Un grand nombre des termes standardisés et des réglementations du marché utilisés sur le marché des contrats à terme sont apparus dès les premiers jours du CBOT. Par exemple, il a institué des règles de trading officielles couvrant les procédures de marge et de livraison en 1865. Trois ans plus tard, le CBOT a interdit les “mainmises”, ce qui en fait la première tentative connue de réglementer les activités du marché et de décourager la manipulation.

Le Commodity Exchange (COMEX)

Le COMEX est la bourse de contrats à terme et d’options la plus importante au monde pour le trading des métaux, tels que l’or, l’argent, l’aluminium et le cuivre. Il a été fondé en 1933 par la fusion de quatre bourses basées à New York – le National Metal Exchange, le New York Hide Exchange, le Rubber Exchange of New York et le National Raw Silk Exchange.

En 1994, le COMEX a fusionné avec le New York Mercantile Exchange (NYMEX), devenant ainsi sa division officielle de trading des métaux. La bourse ne fournit pas de métaux, mais sert d’intermédiaire pour les fournisseurs de métaux du monde entier.

Il est important de tenir compte du fait que les contrats à terme sur les métaux sont principalement utilisés pour la couverture et ne sont donc pas souvent livrés physiquement. La plupart des contrats sont simplement achetés ou vendus sur la base de la promesse et de la connaissance de l’existence du métal. Cela en fait un marché des métaux très liquide.

En 2008, le CME Group a acquis le NYMEX et, par extension, sa division COMEX. La gamme de produits métalliques du CME Group s’est ainsi élargie pour inclure le palladium, le platine, l’acier et les options sur l’indice FTSE 100. Aujourd’hui, le COMEX est la principale chambre de compensation pour les contrats à terme et d’options sur les métaux proposés par le CME Group, qui sont tous tradés dans des tailles de contrat standardisées et mini et/ou micro.

Le New York Mercantile Exchange (NYMEX)

Le NYMEX est une bourse de trading de matières premières basée à Manhattan, New York. Il possède également des bureaux dans d’autres villes du monde, notamment à Boston, Washington DC, Dubaï, Londres et Tokyo.

Après sa fusion avec le COMEX en 1994, le NYMEX est devenu la plus grande bourse de matières premières physiques de l’époque, facilitant l’échange de divers métaux, matières premières énergétiques et agricoles. L’apport de la bourse au CME Group, suite à son acquisition en 2008, comprenait une large sélection de contrats sur le pétrole, le gaz, le charbon, les métaux et les matières premières agricoles.

Le NYMEX a conservé une petite fosse de trading pour poursuivre son système de trading de vente à la criée jusqu’en 2016, même si le trading électronique sur la bourse était déjà possible depuis 2006 grâce à la plateforme de trading électronique Globex du CME.

Trader les contrats à terme CME chez Earn2Trade

Avant de trader sur le principal marché de dérivés au monde, il est important de savoir ce que l’on fait. Si le trading de contrats à terme et d’options peut être extrêmement rentable, il peut aussi entraîner des pertes énormes si on se lance sans préparation.

En outre, il est souvent difficile pour les traders et les investisseurs individuels de lever des capitaux suffisants pour trader des contrats à terme CME, car la plupart des transactions nécessitent des dizaines, voire des centaines de milliers de dollars.

Pour vous aider à mieux vous préparer et à accéder à du capital de trading, envisagez de devenir un trader de contrats à terme professionnel chez Earn2Trade.

Grâce aux programmes Trader Career Path, The Gauntlet™ et The Gauntlet Mini™, Earn2Trade permet aux traders qualifiés d’acheter et de vendre des contrats à terme CME avec un compte financé. Cela signifie que vous n’avez pas besoin d’investir votre propre argent pour trader et que vous pouvez conserver jusqu’à 80 % des bénéfices.

En outre, les programmes peuvent épargner aux acteurs du marché les tracas de l’obtention d’une licence officielle avant d’avoir l’autorisation de trader, puisqu’ils opéreront avec Earn2Trade. Si vous souhaitez faire carrière en tant que trader de contrats à terme, c’est une excellente voie à suivre. Commencez votre parcours professionnel avec Earn2Trade dès aujourd’hui.