Combien de fois avez-vous entendu l’expression “trader le marché” ? Je parie que vous l’avez entendue au moins une fois, si ce n’est plus. Outre le fait qu’il s’agit d’une stratégie de trading très efficace, “trader le marché” signifie souvent investir dans l’indice mondial leader – le S&P 500. Il existe deux façons d’investir dans le S&P 500 qui se sont avérées être les plus populaires – par le biais d’un FNB ou de contrats à terme (Futures) E-mini S&P 500. Dans le guide suivant, nous allons nous pencher sur ces derniers.

Des principaux teneurs de marché internationaux et banques d’investissement aux traders individuels, en passant par les sociétés de trading algorithmique – tous les acteurs du marché investissent dans les contrats à terme E-mini S&P 500. Pour savoir ce qui rend cet instrument si populaire auprès de tous les acteurs du marché et connaître les éléments les plus importants à prendre en compte si vous décidez d’y investir, vous pouvez commencer par consulter le guide suivant.

Qu’est-ce que le S&P 500 ?

Le S&P 500 est un indice boursier américain qui a été conçu en 1923. Au départ, il s’appelait “The Composite Index” et contenait 90 sociétés. Cependant, au fil des ans, la couverture de l’indice s’est élargie et, aujourd’hui, il comprend les actions des 500 plus grandes sociétés en termes de capitalisation boursière, cotées au NASDAQ et au NYSE. Aujourd’hui, l’indice large, pondéré en fonction de la capitalisation, est considéré comme un indicateur essentiel de la santé du marché boursier.

Au début, lorsque l’indice était composé de moins de sociétés, et que leurs actions étaient moins chères, les investisseurs pouvaient l’acheter directement. Cependant, au fil du temps, le nombre de composantes augmentant et leurs actions devenant plus chères, il est devenu très difficile d’investir directement.

C’est à ce moment-là que les FNB et les contrats à terme sont venus à la rescousse. Aujourd’hui, les investisseurs peuvent “acheter” l’ensemble du marché en achetant simplement un FNB ou un contrat à terme directement auprès de leur courtier. Aujourd’hui, le S&P 500 est l’un des instruments d’investissement les plus populaires au monde. Si l’on examine ses performances historiques, on s’aperçoit que ce n’est pas une surprise.

- Rendement annuel moyen approximatif depuis son lancement (1926) – 10 %

- Rendement annuel moyen approximatif depuis l’adoption de 500 actions (1957) – 7,96 %

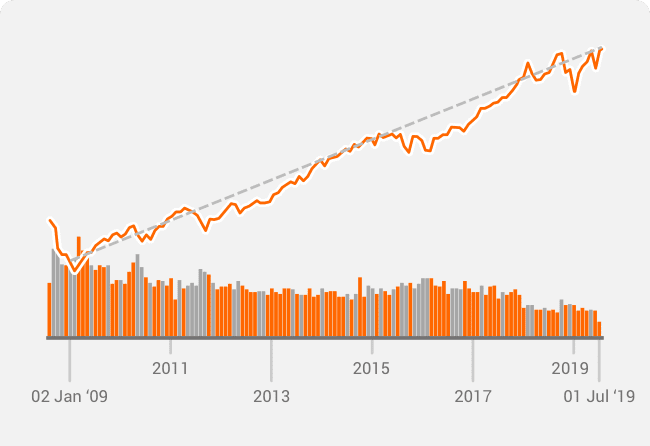

Vous aurez du mal à trouver un autre instrument délivrant des résultats de manière continue et à une telle échelle. Le plus important est que la performance de l’indice augmente au fil du temps. Si l’on examine ses rendements sur les dix dernières années, les chiffres sont encore plus convaincants. Les rendements pour la période du 2 janvier 2009 au 1er juillet 2019 atteignent le chiffre stupéfiant de 258,24 %.

En outre, les analyses soulignent que le marché bat 95 % des gestionnaires de fonds actifs que vous payez pour gérer vos investissements.

Cette situation, ainsi que les avantages de la diversification que procure l’achat de l’ensemble de l’indice, ont suscité un intérêt accru pour cet instrument.

Pour mieux comprendre pourquoi le S&P 500 est un instrument si populaire parmi les grands investisseurs, voyons ce que l’Oracle d’Omaha a à dire. Parce que lorsque Warren Buffet parle, nous l’écoutons.

“J’achèterais le S&P 500 tout de suite.” –

Warren Buffet

Buffet admet également qu’au fil du temps, il lui a été difficile de battre le S&P 500, tandis que ses mentors Todd Combs et Ted Weschler ont chacun sous-performé l’indice au cours des dernières années.

Puisque vous êtes maintenant pleinement conscient des caractéristiques du S&P 500, passons à la compréhension de l’un des outils les plus populaires pour investir dans l’indice leader mondial – les contrats à terme E-Mini.

Vous pourriez aussi apprécier :

- 11 choses à savoir sur le trading de contrats à terme sur le bétail

- 5 choses à savoir sur le trading sur papier

Le contrat à terme E-Mini S&P 500 (ES)

L’E-mini S&P 500 est un contrat à terme tradé électroniquement, lancé et tradé sur le Chicago Mercantile Exchange (CME). Le contrat représente 20 % de la valeur du contrat à terme standard S&P 500. L’instrument est souvent appelé simplement “E-mini”, ce qui n’est pas tout à fait exact. Il existe de nombreux autres contrats E-mini sur des indices tels que le Nasdaq 100, le S&P MidCap 400 Russell 2000, ainsi que sur des matières premières et des devises. Cependant, avec le temps, les gens ont commencé à désigner le contrat E-mini S&P 500 par le terme “E-mini”. L’instrument est devenu si populaire qu’il s’est effectivement transformé en un mot d’ordre pour le monde du trading des contrats à terme.

Le contrat E-mini S&P 500 a parcouru un long chemin pour devenir le contrat à terme le plus populaire au monde. L’E-mini (ticker : ES) est considéré comme l’un des moyens les plus rentables pour les investisseurs d’obtenir une exposition au marché des plus grandes sociétés du monde en termes de capitalisation boursière.

L’E-mini a été introduit en 1997 avec pour principale raison d’être d’abaisser la barrière au trading à une époque où la valeur/le coût du contrat existant du S&P 500 avait commencé à augmenter de façon exponentielle. Soudain, l’indice est devenu trop cher pour les traders de détail, et c’est alors que l’E-mini est venu à la rescousse. Il s’est rapidement imposé comme le contrat à terme sur indice le plus populaire à l’échelle mondiale.

Bien que l’E-mini S&P 500 ait été conçu pour apporter de la flexibilité et de l’accessibilité, il est aujourd’hui un investissement privilégié, même pour les plus grands fonds spéculatifs. Le volume quotidien moyen de trading implicite pour les contrats à terme E-mini est estimé entre 100 et 200 milliards de dollars. Ces chiffres dépassent le volume combiné tradé en dollars US de l’ensemble des 500 actions sous-jacentes.

En ce qui concerne les paramètres techniques du contrat, il convient de mentionner que les prix de règlement quotidien sont les mêmes que ceux du contrat ordinaire (de taille normale). Cela signifie que 5 contrats E-mini équivalent à la valeur financière d’un contrat de taille normale. En termes de fonctionnalité, l’E-mini reproduit intégralement les contrats de taille normale. Les deux instruments sont utilisés pour la couverture et la spéculation, à la seule différence que l’E-mini est utilisé par tous les types de traders, en raison de son caractère abordable.

Les spécifications du contrat à terme E-mini S&P 500

| E-mini S&P 500 | |

| Symbole du produit | ES |

| Taille du contrat | 50 $ x Indice S&P 500 |

| Tick minimum | 0,25 points d’indice |

| Valeur en dollar d’un tick | 12,50 dollars américains |

| Heures de trading | Du dimanche au vendredi de 17h à 16h CT avec une interruption du trading de 15h15 à 15h30 CT ; période de maintenance quotidienne du lundi au jeudi de 16h à 17h. |

| Mois de contrats | Les cinq mois les plus proches du cycle trimestriel (mars, juin, septembre, décembre) |

| Options disponibles | Trimestriel, mensuel, hebdomadaire (lundi, mercredi, vendredi) |

Trader les contrats E-Mini S&P 500 (ES)

Bien qu’il s’agisse de l’un des instruments les plus tradés au monde, l’E-mini S&P 500 (ES) présente des points délicats que de nombreux investisseurs ne reconnaissent pas. Entrons donc dans les détails et découvrons les caractéristiques les plus importantes, tant positives que négatives, de cet instrument pour vous aider à prendre une décision rationnelle et informée :

Gardez un œil sur les niveaux de volatilité et de liquidité

Le “E” dans le nom de l’instrument vient de “electronic” (électronique) et souligne le fait que le contrat peut être tradé numériquement et non à la “vieille école” dans les salles de marché. Un énorme avantage du trading électronique est une liquidité plus élevée et constante. Les traders qui achètent et vendent peuvent le faire plus rapidement, en quelques secondes (ou même en milli- et micro-secondes pour les traders à haute fréquence), ce qui garantit une activité de trading constante. Le contrat à terme est si largement populaire que les périodes de faibles volumes de trading quotidien sont sporadiques. Cela s’explique en partie par le fait que cet instrument est un choix privilégié pour les day traders et les spéculateurs qui placent et exécutent de nombreuses transactions par jour.

Cependant, depuis 2018, le volume de trading quotidien des contrats à terme E-mini S&P 500 se réduit. La raison de ce phénomène peut être trouvée dans les niveaux de volatilité. Habituellement, lorsque les marchés sont plus volatils (ce qui a été le cas tout au long de 2018), les niveaux de liquidité baissent. En revanche – lorsque les marchés deviennent plus calmes, la liquidité revient à la normale. Selon JP Morgan, le mois de décembre 2018 a été une période marquée par une liquidation boursière massive qui a affecté les contrats à terme E-mini du S&P 500 et fait baisser sa liquidité à des niveaux inédits depuis la crise financière de 2008. De plus, une fois que la liquidité baisse, les fluctuations de prix deviennent plus fréquentes.

C’est pourquoi il est essentiel de garder un œil sur les niveaux de liquidité et de volatilité pour être en mesure de prévoir avec précision les turbulences potentielles du marché.

L’E-mini S&P 500 peut être sujet au trading spéculatif

L’E-mini étant l’un des instruments d’investissement les plus populaires au monde, il constitue également un environnement privilégié pour les traders ou les spéculateurs qui manipulent le marché. L’exemple le plus notable est le Flash Crash de 2010, lorsqu’un vendeur unique a vendu plus de 75 000 contrats E-mini. Le Flash Crash a été provoqué par Navinder Sarao, un trader unique, ayant demandé à ses algorithmes de placer une grande quantité de contrats E-mini S&P 500 avec l’intention de les annuler juste avant l’exécution – un processus également connu sous le nom de “spoofing”. Cependant, l’essence du problème ne réside pas dans le volume. Il réside dans le fait que tous les contrats ont été annulés sur une très courte période.

Cela a provoqué un chaos temporaire sur le marché et un intérêt artificiel pour la vente, ce qui a conduit à l’effondrement du prix de l’instrument. L’idée derrière tout cela était que Sarao achète ensuite les E-mini au taux le plus bas, une fois qu’il avait déjà fait baisser leur prix. Les rapports soulignent que le trader a remplacé ou modifié ses paris plus de 19 000 fois avant de les annuler. Bien que le Flash Crash n’ait duré que 15 minutes, il a entraîné une chute massive de 9 % des prix des principaux indices. Selon les estimations, plus de 1 000 milliards de dollars de valeur de marché ont disparu pendant le Flash Crash.

Il existe également d’autres flash crashs associés aux contrats à terme E-mini S&P 500. Le 7 décembre 2016, un groupe de traders a acheté environ 16 000 contrats à la même nanoseconde. La valeur de la transaction a été estimée à 1,8 milliard de dollars. Le résultat de cet achat massif a été un mouvement haussier des prix qui a aidé certains traders à réaliser des bénéfices en vendant à des prix plus élevés.

L’E-mini S&P 500 convient à tous les types de stratégies de trading

En raison de sa grande liquidité et de sa volatilité relativement faible, l’E-mini S&P 500 ouvre la voie à l’application et à l’exécution de multiples types de stratégies de trading – de la capture du momentum des prix au suivi de tendance et au swing trading, en passant par la détention à long terme. Contrairement à de nombreux autres marchés, il n’existe pas de restrictions ou de règles particulières pour la vente à découvert des contrats à terme E-mini S&P 500. Pour vendre à découvert des actions, par exemple, vous aurez besoin d’un compte spécial avec des exigences individuelles (accrues). Certaines actions sont très limitées ou ne peuvent pas du tout être vendues à découvert. Dans des conditions de marché dynamiques comme celles d’aujourd’hui, cela réduit considérablement la flexibilité de trading.

En outre, les traders boursiers exécutant au moins 4 transactions sur une journée au cours d’une période de 5 jours ouvrables (à condition que le nombre de transactions sur une journée dépasse de 6 % l’activité de trading totale du client au cours de la même période) sont considérés comme des “Pattern Day Traders” par la SEC. Si vous êtes classé comme Pattern Day Trader, vous êtes tenu de maintenir en permanence un capital minimum de 25 000 $ sur votre compte et de ne pas descendre en dessous de ce niveau. En revanche, les traders de contrats à terme peuvent commencer avec seulement 10 % de cette somme.

En outre, le marché E-mini S&P 500 permet de trader avec un effet de levier, ce qui n’est pas possible pour la majorité des actions. Les actions offrant une telle possibilité exigent une marge d’au moins 50 % pour prendre une position. Les sociétés de change aux États-Unis, par exemple, ne sont pas autorisées à offrir un ratio de levier supérieur à 50:1 sur les paires de devises principales et à 20:1 sur les paires secondaires.

Tout cela fait de l’E-mini S&P 500 une excellente opportunité pour les traders sophistiqués voulant exploiter des opportunités de bénéfices de courte durée.

Le day trading de contrats à terme E-Mini S&P 500 – Une opportunité ou un risque ?

Il existe de nombreux marchés, mais de nombreuses personnes choisissent de devenir des day traders à plein temps sur l’E-mini S&P 500 (ES). Mais pourquoi ce marché est-il si attrayant ? Il est clair que si les débutants ou même les professionnels ayant déjà tradé des actions, des titres à revenu fixe et des devises choisissent le marché des contrats à terme, il doit y avoir une raison importante. Il y a de nombreuses raisons en fait, mais ce que les débutants et les traders professionnels trouvent essentiel, c’est que l’E-mini est tradé sur le CME – un marché central réglementé qui enregistre toutes les transactions en temps réel et publie des rapports de vente.

Les transactions sur la bourse sont publiques et sont exécutées selon le principe du premier arrivé, premier servi. Elles suivent les règles de compensation de la CFTC (Commodity Futures Trading Commission), de la NFA (National Futures Association) et du CME et garantissent que tous les traders ont accès aux mêmes écarts acheteur-vendeur de niveau II. Tout cela rend le processus de trading beaucoup plus transparent et sûr.

Cependant, il existe d’autres raisons qui intriguent les traders débutants et professionnels et qui les poussent à passer au day trading des contrats à terme E-mini S&P 500. En voici quelques-unes :

Les traders inexpérimentés

Ceux qui font leurs premiers pas sur le marché des contrats à terme E-mini S&P 500 le choisissent parce qu’il est considéré comme l’un des instruments les plus faciles à utiliser pour commencer. La raison en est que, pour la plupart, tout ce dont vous avez besoin pour trader les contrats E-mini sont quelques graphiques. Le trading de cet instrument est très technique et ne nécessite pas de prendre en compte trop de facteurs, c’est pourquoi les débutants peuvent rapidement apprendre les fondamentaux.

Une autre raison est qu’il est relativement abordable d’ouvrir un compte. Vous pouvez le faire avec aussi peu que 2 500 $. Les traders peuvent acheter et vendre sans aucune restriction.

La troisième raison, très importante, est que même une simple stratégie d’achat et de conservation s’est avérée plus efficace et plus performante à long terme que de nombreux gestionnaires professionnels actifs.

Les traders professionnels

Les day traders expérimentés préfèrent le marché E-mini en raison de sa plus grande volatilité intrajournalière. Les fluctuations dynamiques des cours donnent lieu à de multiples opportunités de bénéfices sur une base quotidienne pouvant être exploitées et capitalisées. Pour cette raison, de nombreux day traders ne sont pas impliqués dans plus d’une heure ou deux d’activité de trading fréquente au début de chaque session de trading, ce qui est suffisant pour qu’ils soient constamment rentables à long terme.

Les day traders expérimentés préfèrent également les contrats E-mini S&P 500 (ES) en raison de la possibilité de trader avec un effet de levier. Par exemple – un trader disposant d’un capital de 500 $ peut trader jusqu’à 75 000 $ de contrats ES en une seule fois, ce qui représente un effet de levier de 150:1. Cela offre aux traders une grande flexibilité, qui ne peut être égalée sur de nombreux autres marchés.

Quels facteurs impactent le prix des contrats à terme E-Mini S&P 500 ?

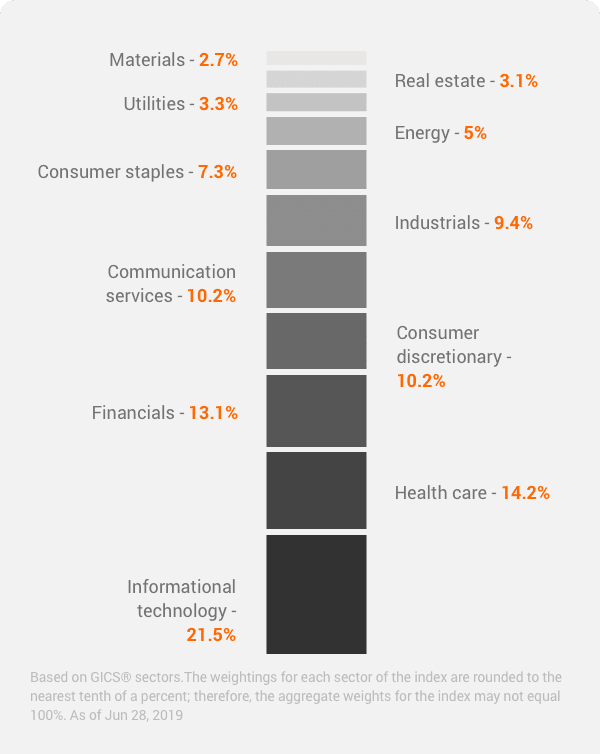

Pour comprendre les principaux facteurs influençant le prix de l’E-mini, il convient de commencer par l’allocation des constituants. Le S&P 500 est composé d’entreprises de divers secteurs dont la répartition approximative est la suivante :

Les annonces des entreprises, les tendances du secteur ou l’intervention d’un tiers (comme les poursuites judiciaires ou l’amende de 5 milliards de dollars infligée à Facebook) sont les principaux facteurs influençant le prix des différentes actions, et donc de l’ensemble de l’indice. Toutefois, outre ces facteurs distincts, il existe d’autres facteurs dont vous devriez être conscient si vous souhaitez réussir en tant que trader E-mini :

Les politiques de la Réserve fédérale

La Réserve fédérale (FED) est l’un des principaux facteurs influençant la direction du marché. En manœuvrant entre les taux d’intérêt, le régulateur peut affecter les actions des acteurs du marché, et donc avoir un impact sur le prix des instruments. C’est pourquoi les traders anticipent généralement les déclarations de la FED sur ses projets de hausse des taux d’intérêt. Par exemple, lorsque la FED publie une déclaration selon laquelle elle restera passive et n’augmentera pas les taux d’intérêt, le marché est instantanément affecté. Les investisseurs supposent généralement que c’est le bon moment pour abandonner les instruments à revenu fixe et investir dans des biens immobiliers et des actions, à la recherche de rendements plus élevés. Ce changement se traduit généralement par une hausse massive de l’indice S&P 500.

En revanche – si la FED révèle des plans de hausse des taux d’intérêt, les traders adaptent leurs stratégies d’investissement en conséquence et se concentrent généralement sur l’augmentation du pourcentage d’allocation d’instruments à revenu fixe dans leurs portefeuilles. De cette façon, ils sont capables de réduire le risque tout en assurant des rendements plus élevés.

Les relations économiques mondiales

Un facteur essentiel pour prévoir l’orientation de l’indice S&P 500 (et des contrats E-mini respectivement) est l’état de l’économie mondiale et des affaires internationales. Les guerres commerciales, les conflits militaires, les sanctions économiques – des événements de ce type affectent généralement le marché de manière négative car de nombreux composants de l’indice S&P 500 sont des sociétés internationales dont l’exposition et les opérations sont réparties dans le monde entier. Les entreprises technologiques, incluses dans l’indice, dépendent généralement de la Chine pour la production de composants clés de leurs produits. Celles du secteur de l’énergie, quant à elles, peuvent dépendre de sociétés du Golfe, d’Afrique ou du Moyen-Orient pour leurs importations de pétrole. Les entreprises axées sur la consommation, comme Starbucks, par exemple, dépendent de l’Éthiopie, du Kenya et d’autres pays africains pour leurs importations de grains de café. En cas de conflit mondial ou d’instabilité sur les marchés clés dont dépendent les composants du S&P 500 pour leurs opérations, l’indice est généralement le premier à le refléter.

Souvent, les plans de restrictions économiques ou de guerres commerciales font l’objet de spéculations dans le cadre de manœuvres politiques. Cependant, bien que ces mouvements politiques soient la plupart du temps des spéculations qui pourraient ne jamais se concrétiser, les marchés sont tout de même souvent impactés. Ce jeu de va-et-vient est très délicat, car le marché réagit généralement aux intentions et aux prédictions plutôt qu’aux faits. C’est pourquoi, lorsque vous tradez, assurez-vous d’être prudent si l’optimisme est trop grand. N’oubliez pas que le moindre revers dans les négociations commerciales ou les dialogues politiques internationaux peut entraîner une chute du marché. Il est essentiel de toujours brosser un tableau réaliste et même de sous-estimer l’issue positive possible de la situation, plutôt que le contraire.

Les développements politiques

Les élections présidentielles aux États-Unis constituent généralement l’un des principaux exemples d’événements susceptibles de modifier le marché. Le cas est souvent le même – l’un des candidats est partisan d’une politique de marché plus libérale tandis que l’autre fait campagne pour une réglementation plus stricte. Pendant la saison des débats, le S&P 500 réagit généralement à chaque nouvelle provenant des deux camps politiques. L’indice commence à connaître des fluctuations de prix plus fréquentes, ce qui rend difficile pour les traders de naviguer sur le marché et d’adapter leurs transactions en conséquence. En effet, les marchés n’aiment pas l’incertitude, ce qui est précisément l’objet des débats présidentiels.

Cependant, lorsque les projections de la campagne commencent à se préciser, l’indice commence à former des schémas plus réguliers. Si le candidat en faveur d’une réglementation plus stricte est en tête, le S&P 500 devient baissier. Si celui qui prône une réglementation plus souple prend de l’avance, le S&P 500 réagit positivement et devient haussier.

Trader les contrats E-Mini S&P 500 en bref

L’E-mini est, sans aucun doute, le contrat à terme le plus populaire au monde. Cela signifie qu’il y a à la fois plus de liquidité et plus de concurrence pour les meilleures opportunités de bénéfice. Cependant, au fil du temps, cet instrument s’est imposé comme un univers d’investissement parfait pour les débutants et les traders avancés.

À l’heure actuelle, c’est l’un des moyens les plus privilégiés de tirer parti des tendances positives du marché en suivant la tendance haussière du cycle du marché. Toutefois, vous devriez savoir que, pendant les périodes de turbulence du marché, le S&P 500 est l’un des premiers instruments à réagir. Cela signifie que si vous décidez de trader les contrats à terme sur l’indice leader mondial, vous devriez être très prudent et suivre de nombreux facteurs, tels que la politique de la FED, les tendances économiques mondiales, les relations internationales et les instabilités politiques, ainsi que garder un œil attentif sur les développements et les facteurs clés dans une variété d’industries. Si vous êtes prêt à vous attaquer au S&P 500, inscrivez-vous à The Gauntlet Mini™ ici et faites votre premier pas pour devenir un trader professionnel.