Les investisseurs recherchant de nouvelles alternatives de marché pourraient vouloir envisager les avantages de penser petit. La popularité du trading des contrats à terme (Futures) E-mini S&P 500 a continué de croître plus rapidement ces dernières années que celle de son grand frère, le contrat à terme S&P 500. Il y a aussi les contrats à terme Micro E-mini, qui sont une version miniaturisée du contrat E-mini. En quoi consistent ces contrats à terme ? En quoi sont-ils différents les uns des autres ? Et surtout, comment pouvez-vous les trader ? C’est ce que nous allons voir dans cet article.

Pour le trader débutant, risquer des milliers de dollars sur un seul contrat à terme de taille normale peut être plus que ce qu’il peut se permettre. Les contrats E-mini et Micro E-mini permettent au trader d’entrer dans le jeu avec beaucoup moins d’argent à risquer.

Afin de mieux comprendre le fonctionnement des contrats E-mini et Micro E-mini S&P 500, il est prudent de commencer par un bref aperçu de leur ancêtre original, le contrat à terme S&P 500 de taille normale.

Le contexte du marché des contrats à terme S&P 500

L‘indice S&P 500 appartient au complexe des produits financiers à terme au sein des contrats à terme sur matières premières tradés sur le marché financier américain. Il s’agit d’un type de contrat dérivé offrant aux investisseurs un investissement basé sur l’anticipation de la valeur future de l’indice S&P 500. Il est donc particulièrement courant chez les gestionnaires de portefeuilles d’actions cherchant à couvrir le risque sur une période donnée. Essentiellement, ils peuvent vendre ces contrats à découvert pour protéger leurs portefeuilles contre le risque de baisse des prix du marché en général.

Les contrats à terme sont basés sur l’indice Standard and Poor’s 500 (S&P 500). Cet indice se compose d’environ 500 des plus grandes sociétés du monde dont les actions sont tradées sur les bourses américaines. Cela fait de l’indice S&P 500 l’un des meilleurs indicateurs de la direction générale du marché. Les grands traders et les investisseurs institutionnels l’utilisent souvent pour spéculer sur la valeur future du S&P 500 en achetant ou en vendant des contrats à terme. Le trading se fait sur la plateforme Globex du Chicago Mercantile Exchange (CME), qui a introduit les contrats à terme sur le S&P 500 en 1982.

Les contrats à terme S&P se tradent presque 24 heures sur 24, ce qui permet aux courtiers et aux traders d’évaluer les niveaux des marchés des contrats à terme avant l’ouverture des marchés boursiers. C’est l’une des raisons pour lesquelles ils ont été si populaires au fil des ans.

Vous pourriez aussi apprécier :

- Les 11 choses à savoir pour le trading de contrats à terme sur le bétail

- 8 choses à savoir par rapport aux contrats à terme sur l’argent

Les contrats à terme S&P 500 E-mini

Les contrats à terme S&P ont connu un succès phénoménal. À tel point que la valeur du contrat S&P existant a fini par devenir trop importante pour que les traders de détail puissent s’y intéresser. Cela a conduit à l’introduction du contrat à terme E-mini S&P 500 par le CME en 1997. Le trading de l’E-mini S&P 500 a officiellement commencé le 9 septembre 1997, à une valeur de 1/5ème de celle du contrat de taille normale et exigeait 1/5ème de la marge pour être tradé. Comme le S&P 500, le E-mini se trade électroniquement, ce qui signifie que vous pouvez le trader presque 24 heures sur 24.

Comme prévu, il a rendu le trading de contrats à terme accessible à un plus grand nombre de traders et est rapidement devenu un succès. L’E-mini S&P 500 est le contrat E-mini le plus activement tradé dans le monde aujourd’hui. Bien que la majeure partie du volume de trading soit constituée de traders spéculant sur le prix futur de l’indice sous-jacent, l’E-mini est également souvent utilisé pour couvrir l’exposition au risque du marché.

Imaginons que vous ayez un portefeuille d’actions bien diversifié, mais que vous craignez une correction du marché à court terme. Vous avez deux possibilités — premièrement, vous pouvez fermer toutes vos positions ouvertes et attendre que la correction du marché se produise sans risque pour votre capital — deuxièmement, vous pouvez couvrir votre position en vendant à découvert l’E-mini S&P 500 afin d’équilibrer votre exposition au risque tout en ayant la possibilité de percevoir des dividendes sur les actions de votre portefeuille.

En cas de baisse du marché, le bénéfice de votre position courte sur les contrats à terme peut compenser les pertes de votre portefeuille d’actions. En revanche, si le marché se redresse et que votre position à terme génère une perte, celle-ci sera compensée par l’appréciation de votre portefeuille d’actions.

Les spécifications du contrat à terme S&P 500 E-mini

| Spécifications du contrat à terme S&P 500 E-mini | |

|---|---|

| Symbole du produit | ES |

| Taille du contrat | 50 $ x Indice S&P 500 |

| Fluctuation de cours minimum | 0,25 points d’indice = 12,50 $ |

| Heures de trading | CME Globex : du dimanche au vendredi de 18h à 17h Heure de l’Est (ET) avec une interruption du trading de 16h15 à 16h30. |

| Méthode de règlement | Financièrement réglé |

| Contrats listés | Contrats trimestriels (mars, juin, septembre, décembre) listés pour 5 trimestres conséquents |

| Fin du trading | Le trading prend fin à 9h30 ET le 3ème vendredi du mois de contrat |

Source des données : CME

Pour les prix de règlement quotidien, le contrat E-mini est essentiellement le même que celui du contrat de taille normale. Cependant, il y aura de légères variations dues aux différences dans les tailles minimales de tick entre le contrat E-mini et son homologue de taille normale.

Parce que les E-mini offrent un trading électronique, de faibles taux de marge et sont généralement plus abordables, ils ont connu un grand succès, notamment auprès des traders de détail. Fortes de ce succès, le CME et d’autres bourses ont lancé d’autres contrats à terme E-mini au cours des dix années suivantes. Cependant, aucun d’entre eux n’a réussi à attirer autant de traders et à générer autant de volume de trading que le contrat E-mini S&P 500.

Juste quand on pensait avoir tout vu, le CME a décidé de changer d’approche et a lancé le Micro E-mini en 2019.

Les contrats à terme Micro E-mini S&P 500

Comme vous le savez probablement déjà, la flexibilité et l’effet de levier sont les principaux avantages du trading de contrats à terme. La possibilité d’investir dans un actif tradé avec un capital relativement faible signifie que les participants ont accès à des opportunités qui n’existent tout simplement pas sur d’autres marchés. L’introduction du contrat à terme E-mini a changé la donne à cet égard.

Cependant, les contrats à terme Micro E-mini vont encore plus loin en offrant aux traders une chance de trader via un contrat encore plus petit.

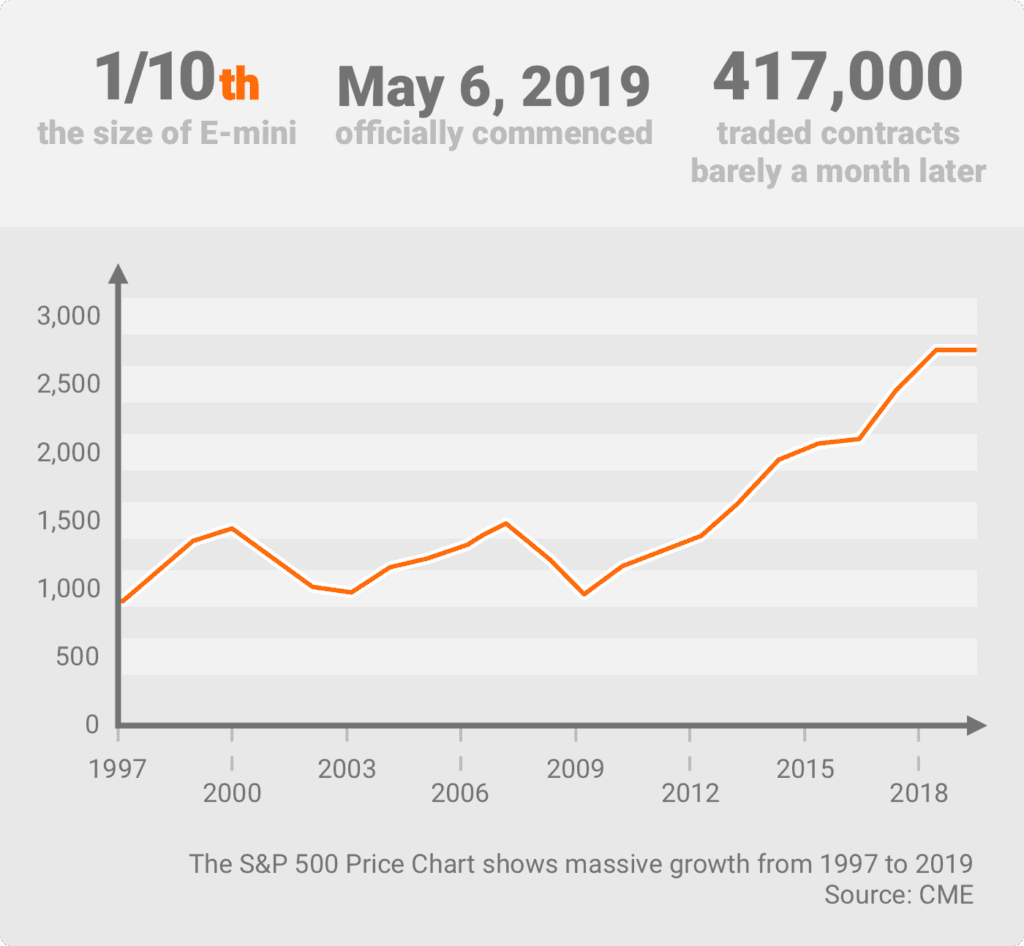

Un contrat à terme Micro E-mini représente 1/10ème de la taille du contrat E-mini. Vous pouvez donc désormais trader le même indice S&P 500 avec encore moins de capital et des exigences de marge plus faibles. Le trading du S&P 500 Micro E-mini a officiellement débuté le 6 mai 2019 et a été chaleureusement accueilli par le marché.

Il a atteint un volume de presque 417 000 contrats tradés à peine un mois plus tard le 3 juin 2019,

Pourquoi le CME a-t-il lancé les contrats à terme Micro E-mini ?

Hé bien, ils voulaient rendre le marché plus attrayant et accessible. Un peu comme ils l’ont fait lorsqu’ils ont lancé les E-minis en 1997.

Voici leur explication :

“Depuis le lancement de la gamme de produits E-mini en 1997, la valeur notionnelle de ces contrats a augmenté de façon spectaculaire. À titre de référence, observez le graphique du prix du S&P 500 depuis son lancement en 1997. La valeur notionnelle du contrat à terme E-mini S&P 500 est passée de ~47 000 $ à la date de son lancement à ~145 000 $ le 22 avril 2019. Le montant du capital nécessaire pour accéder au marché des contrats à terme est devenu trop lourd pour de nombreux traders individuels. Pour rendre notre marché plus accessible à tous, le CME lancera la gamme de contrats à terme Micro E-mini, qui présentent des multiplicateurs 1/10 de la taille de leurs homologues E-mini (c’est-à-dire un multiplicateur de 5 $ pour le contrat à terme Micro E-mini S&P 500 contre 50 $ pour les contrats à terme E-mini S&P 500 (ES)).”

Les traders non institutionnels peuvent trouver le contrat Micro E-mini particulièrement attrayant car il leur permet d’accéder à davantage de choix de produits au sein de leur portefeuille global. De plus, il permet de tester une méthode de trading sur un marché en direct mais avec une exposition au risque qui ne représente que 1/50ème de la taille d’un contrat standard.

Les spécifications du contrat à terme S&P 500 Micro E-mini

| Spécifications du contrat à terme S&P 500 Micro E-mini | |

|---|---|

| Symbole du produit | MES |

| Taille du contrat | 5 $ x Indice S&P 500 |

| Fluctuation de cours minimum | 0,25 points d’indice = 1,25 $ |

| Heures de trading | CME Globex : du dimanche au vendredi de 18h à 17h Heure de l’Est (ET) avec une interruption du trading de 16h15 à 16h30. |

| Méthode de règlement | Financièrement réglé |

| Contrats listés | Contrats trimestriels (mars, juin, septembre, décembre) listés pour 5 trimestres conséquents. |

| Fin du trading | Le trading prend fin à 9h30 ET le 3ème vendredi du mois de contrat |

Source des données : CME

Les différences entre le S&P 500 E-mini et le Micro E-mini

Sur la base de la répartition de chaque type de contrat ci-dessus, vous pouvez déjà remarquer certaines des différences fondamentales entre l’E-Mini et le Micro E-Mini. Allons un peu plus loin en nous concentrant sur les cinq principales différences lors de leur trading :

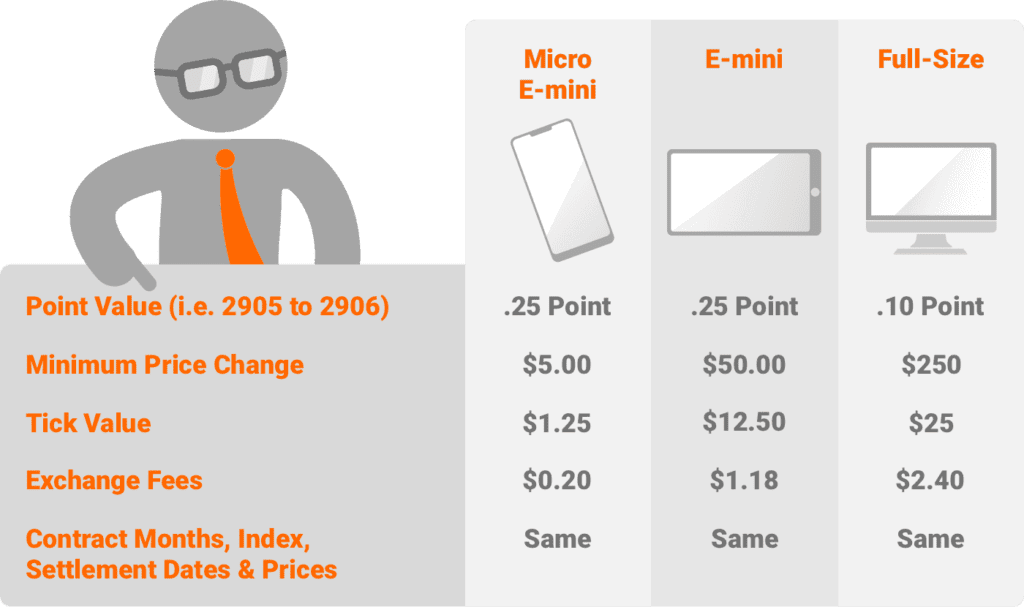

La taille des ticks

Un tick fait référence à la mesure du mouvement haussier ou baissier du prix d’un contrat. Il est utilisé pour déterminer le bénéfice ou la perte réalisé sur une transaction particulière. Il est mesuré sur la base de ses mouvements à partir du prix d’achat initial.

Dans le contrat E-mini sur l’indice S&P 500, un mouvement d’un point vaut 50 $ et le tick est mesuré à 0,25 point d’indice. Ainsi, le mouvement d’un tick dans le contrat à terme E-mini, haussier ou baissier, vaut 12,50 $ (50 $ x 0,25).

En revanche, le contrat à terme Micro E-mini a une taille de tick très réduite à seulement 1,25 $. En effet, un mouvement d’un point ne vaut que 5 $, même si le point d’indice reste le même à 0,25. Ainsi, 5 $ x 0,25 équivaut à une taille de tick de 1,25 $.

Les coûts de trading

Pour trader des contrats à terme E-mini ou Micro E-mini, un trader doit d’abord effectuer un dépôt de garantie pour chaque contrat tradé. Le trader doit également maintenir une marge permanente pour amortir les pertes éventuelles subies sur chaque transaction.

Le contrat à terme Micro E-mini S&P 500 est essentiellement le même que le contrat E-mini, à l’exception de sa taille de 1/10ème.

Par conséquent, un mouvement d’un point sur le contrat E-mini vaut 50 $.

En revanche, un mouvement d’un point dans le contrat Micro E-mini équivaudra à 1/10ème de ces 50 $, soit 5 $.

La marge pour trader ces contrats suit également le même principe.

Imaginons que vous ouvriez une position de day trading avec un dépôt de marge initial de 4500 $ pour trader un seul contrat E-mini.

Si vous voulez trader le Micro E-mini, vous n’aurez besoin que de 1/10ème de 4500 $, ce qui équivaut à 450 $ par contrat.

Cela le rend attrayant pour les traders débutants et peut-être même pour les day traders en Forex et cryptomonnaie cherchant à diversifier leurs portefeuilles.

Ce ne sont que les marges initiales. Vous devrez aussi prendre en compte la couverture de marge pour chaque position que vous prenez.

Il y a aussi d’autres éléments à garder à l’esprit. Par exemple, certains courtiers en bourse nécessitent une marge supplémentaire pour détenir une position d’une journée à l’autre.

À qui cela convient

Quiconque sait ce qu’il fait peut entrer sur le marché des contrats à terme du S&P 500 et en sortir avec d’assez bons gains.

Malheureusement, le capital nécessaire pour prendre des positions constitue souvent un obstacle de taille. Il s’agit donc essentiellement de savoir combien vous êtes capable et désireux de mettre en jeu. Il y a aussi la question de votre goût du risque. La plupart des traders débutants optent pour le Micro E-mini car il présente une exposition au risque beaucoup plus faible que le contrat E-Mini.

Bien sûr, cela ne veut pas dire que les investisseurs institutionnels ne peuvent pas également investir dans le marché des contrats à terme Micro E-mini.

C’est juste qu’ils travaillent généralement avec d’énormes sommes d’argent et préfèrent généralement les contrats à terme réguliers sur le S&P 500 ou le contrat E-mini.

La taille du contrat

La taille du contrat pour les contrats à terme fait référence à la valeur du contrat basée sur le prix du contrat à terme sous-jacent multiplié par un multiplicateur spécifique au contrat.

Le multiplicateur spécifique au contrat de l’E-mini S&P 500 est de 50 $.

Par conséquent, pour obtenir la taille du contrat, il faut la multiplier par le prix de l’indice S&P 500.

Ainsi, si le S&P 500 se trade à 2600, la valeur du contrat est de 50 $ x 2600 = 130 000 $.

Pour le Micro E-mini, cependant, la taille du contrat est plus petite car le multiplicateur spécifique au contrat est de 5 $. Par conséquent, la taille du contrat est de 5 $ x 2600, soit 13 000 $.

Le volume de trading

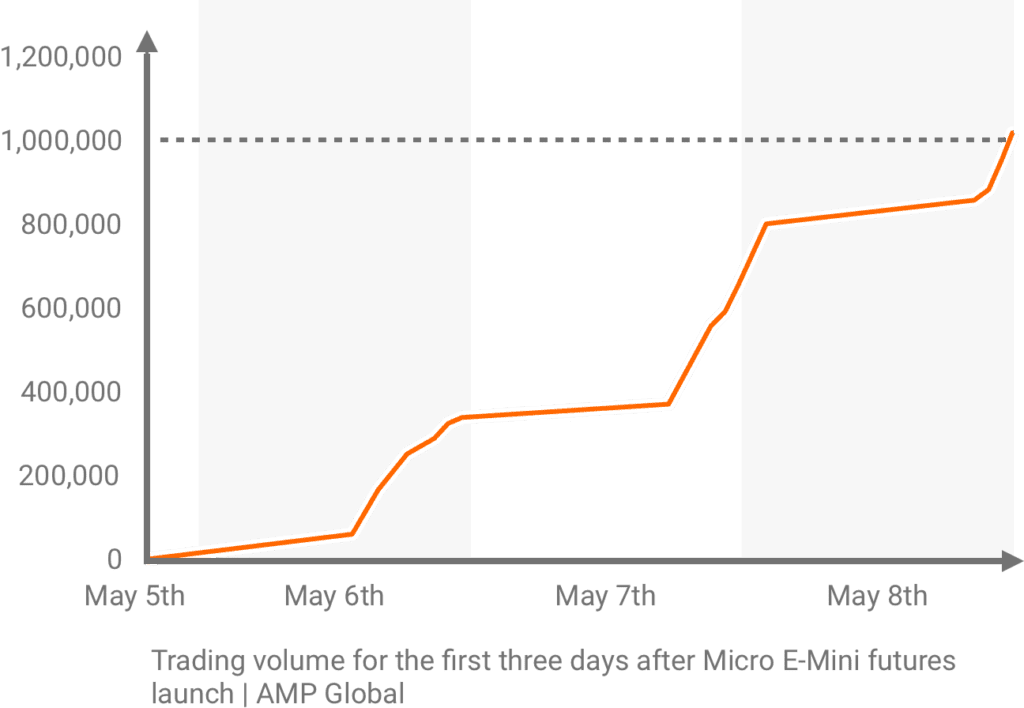

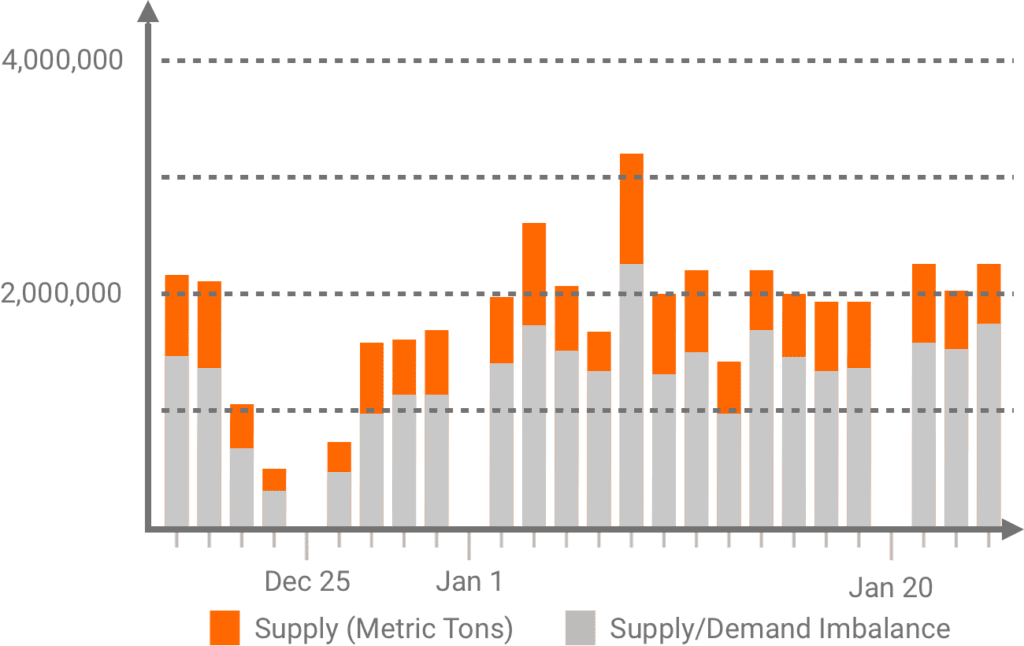

Les contrats à terme Micro E-mini ont démarré en trombe en dépassant le million de contrats tradés au cours des trois premiers jours de trading.

Le volume s’est depuis refroidi et se trade maintenant sous les 500 000 contrats par jour. Néanmoins, les contrats à terme Micro E-mini exploitent directement le segment croissant des traders de détail. Ce n’est donc qu’une question de temps avant qu’ils n’enregistrent à nouveau des volumes de trading de plusieurs millions.

Les contrats à terme E-mini S&P 500, quant à eux, ont bénéficié d’assez bons volumes de trading récemment. Comment le marché se comportera-t-il en 2020 avec la popularité croissante du Micro E-mini ? Seul l’avenir nous le dira.

Les forces affectant les marchés à terme E-Mini et Micro E-Mini S&P 500

Le marché des contrats à terme S&P 500 étant un marché dérivé de l’indice S&P 500, tout facteur influençant le mouvement de l’indice influencera également le marché des contrats à terme. Il s’agit notamment des événements mondiaux affectant directement les sociétés du S&P 500, de la stabilité économique et politique des États-Unis et des principaux rapports économiques d’autres nations.

Le timing est également crucial. Par exemple, la plupart des données et rapports financiers ou économiques des marchés européens sont généralement annoncés entre 3 et 4 heures du matin CST et peuvent souvent avoir un impact sur les marchés des contrats à terme E-mini et Micro E-mini aux États-Unis. En fait, cette période est presque toujours un événement faisant bouger le marché et les traders surveillent souvent le marché pour connaître les réactions aux actualités en provenance d’Europe.

Quels sont les risques du trading de contrats à terme E-mini et Micro E-mini ?

Comme pour tout type de trading de contrats à terme, il y a toujours un risque inhérent — le risque de perdre plus d’argent que ce que vous avez investi initialement. C’est ce qu’on appelle le risque résiduel, qui signifie essentiellement que vous ne saurez pas si vous avez réalisé un gain ou une perte avant la date d’expiration du contrat.

Bien sûr, vous pouvez choisir de clôturer votre position avant la date d’expiration.

Cependant, si vous conservez le contrat à terme jusqu’à l’expiration et que votre position a perdu plus que ce que vous avez investi initialement, vous devrez de l’argent au courtier en bourse.

Cela sera retiré de votre couverture de marge.

Pour cette raison, vous devriez pleinement connaître au moins une stratégie de trading de contrats à terme solide avant d’entrer sur le marché.

Il existe plusieurs programmes vous permettant de télécharger les données historiques du marché et de tester votre stratégie de trading sans utiliser d’argent réel.

Si vous vous sentez prêt, démarrez avec le contrat à terme Micro E-mini jusqu’à ce que vous soyez prêt et capable d’accroître votre exposition au risque.

Conclusion

Le marché des contrats à terme E-mini S&P 500 continue de dominer les contrats à terme sur indices pour de bonnes raisons. Il offre une entrée à faible marge dans un marché mondial très liquide et permet une gestion raisonnable du risque. Mais l’arrivée des contrats à terme Micro E-mini S&P 500 pourrait bouleverser le marché de l’E-mini avec une marge d’entrée et une exposition au risque encore plus faibles.

Dans tous les cas, ils sont tous deux des outils uniques pouvant vous aider à atteindre vos objectifs de trading.

Comme pour tout autre outil, faites preuve de sagesse et utilisez-les bien.

Maintenant que vous êtes armé de ces connaissances, envisagez de mettre vos compétences à l’épreuve dans The Gauntlet Mini™ et faites ici votre premier pas pour devenir un trader professionnel.