La plupart des traders intrajournaliers préfèrent appliquer les techniques d’analyse technique dans leurs activités de trading quotidiennes. Les indicateurs techniques sont facilement disponibles, et on peut les utiliser pour différentes classes d’actifs. Cependant, les calculs sous-jacents à la plupart des indicateurs peuvent être difficiles à comprendre. Toutefois, un indicateur technique brille à cet égard – l’indicateur de super tendance. L’indicateur de super tendance est facile à comprendre et offre une approche plus directe du trading technique. Il utilise le suivi de tendance comme un indicateur de moyenne mobile ou la MACD (convergence et divergence des moyennes mobiles).

Introduction

Cet article traite de l’indicateur de super tendance et de comment le calculer. Il se concentre également sur la configuration et l’interprétation de l’indicateur. On examinera également un exemple réel pour démontrer comment on peut utiliser l’indicateur de super tendance pour renforcer nos décisions de trading.

Qu’est-ce que l’indicateur de super tendance ?

L’indicateur de super tendance est un outil d’analyse technique qui aide à identifier les fortes tendances haussières et baissières. Cet indicateur utilise les prix précédents comme données d’entrée et compare le prix actuel avec la ligne de l’indicateur pour déterminer la trajectoire future des prix. L’indicateur de super tendance est bénéfique sur les marchés à tendance, mais pourrait être une mesure peu fiable pendant les périodes de consolidation. Les traders l’utilisent souvent avec d’autres indicateurs techniques comme la moyenne mobile exponentielle (MME).

Comment calculer l’indicateur de super tendance

L’indicateur de super tendance se compose de seulement deux paramètres – l’échéance et le multiplicateur. Le paramètre par défaut est généralement 10 jours et 3, respectivement. Comme l’indicateur pourrait être utilisé pour placer des transactions intrajournalières, il est possible d’ajuster l’échéance à quelques minutes. Une durée plus courte est particulièrement appropriée pour les traders cherchant à profiter des petites fluctuations de prix. Les traders ayant une vision à long terme pourraient régler l’échéance sur quelques jours, voire quelques semaines.

Le calcul

On doit à présent mettre en place deux lignes – une ligne supérieure et une ligne inférieure. On peut voir l’expression mathématique pour chaque ligne ci-dessous :

Bande supérieure = (Prix élevé + Prix faible)/2 + multiplicateur * Moyenne de la fourchette réelle

Bande inférieure = (Prix élevé + Prix faible)/2 – multiplicateur * Moyenne de la fourchette réelle

Moyenne de la fourchette réelle = (Moyenne de la fourchette réelle pour périodes n-1 * (n-1) + Fourchette réelle actuelle)/n

Les deux données d’entrée dans les équations ci-dessus sont n (l’échéance) et le multiplicateur.

Un autre élément essentiel du calcul est la fourchette normale. Une fourchette normale est simplement la différence entre le sommet et le creux intrajournalier. En revanche, la fourchette réelle tient compte du prix de clôture de la journée précédente.

Le calcul pour la fourchette réelle est le suivant :

Fourchette réelle = max (Sommet – Creux, |Clôture – Sommet|, |Clôture – Creux|)

La clôture fait référence au prix de clôture de la journée précédente.

|Clôture – Sommet| et |Clôture – Creux| mesurent la valeur absolue et sont un nombre positif.

La fourchette réelle est une meilleure façon de tenir compte de la volatilité des prix car il arrive que le marché se trade au-dessus du prix de clôture de la veille ou en dessous du sommet de la veille. Calculer la fourchette sans tenir compte du dernier prix de clôture conduirait à un chiffre de volatilité inférieur. Par exemple, si le dernier prix de clôture était de 100 $ et que le sommet et le creux de la journée étaient respectivement de 110 $ et 105 $, la fourchette serait de 5 $ (110 $ – 105 $).

Fourchette réelle = max (110-105, |100-110|, |100-105|) ou 10 $, ce qui est 5 $ de plus que la fourchette.

Mettre en place l’indicateur de super tendance

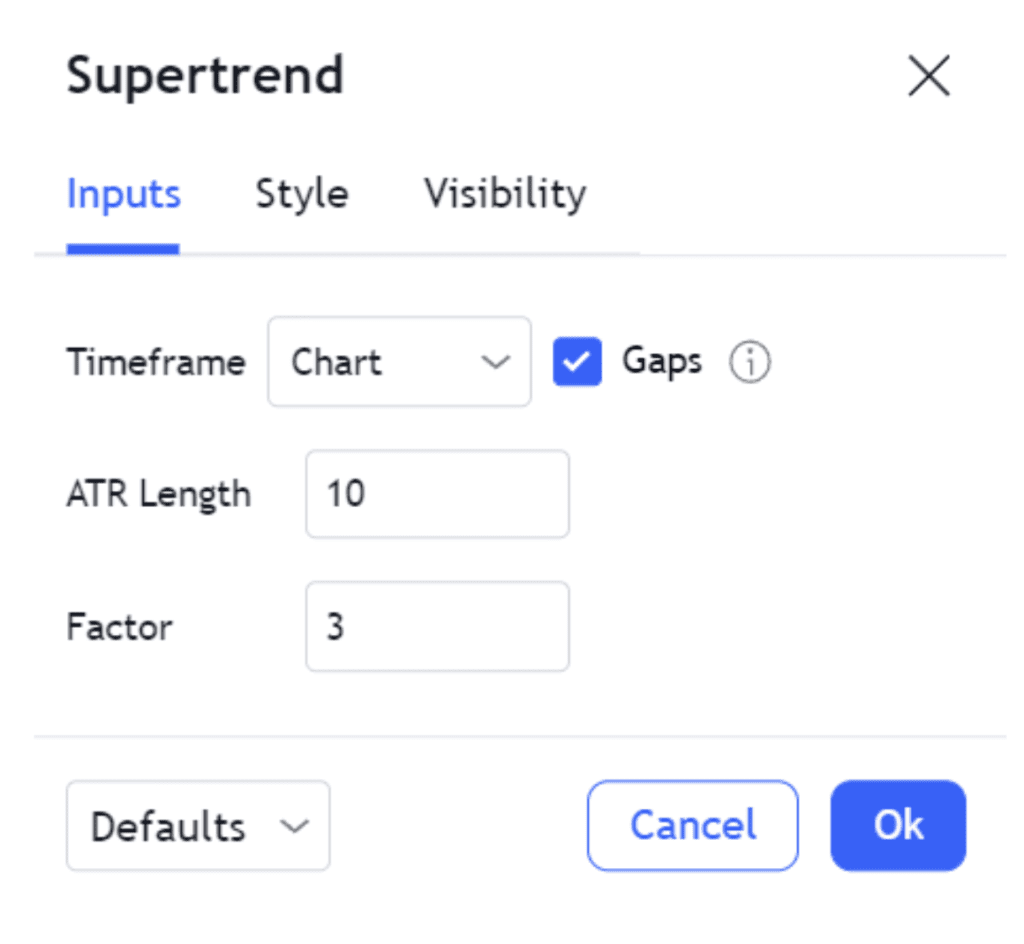

Mettre en place un indicateur de super tendance sur le graphique est très simple. Comme il utilise la même échelle que le graphique des prix, les bandes Up et Down sont superposées sur le même graphique. La figure suivante montre le paramétrage par défaut d’un indicateur de super tendance.

L’échéance fait référence à la manière dont le graphique a été élaboré. Les données de prix pourraient être affichées pendant quelques minutes pour les graphiques intrajournaliers. La durée équivalente de l’ATR, basée sur le paramètre par défaut ci-dessus, serait de 10 minutes, et le facteur ou multiplicateur serait 3.

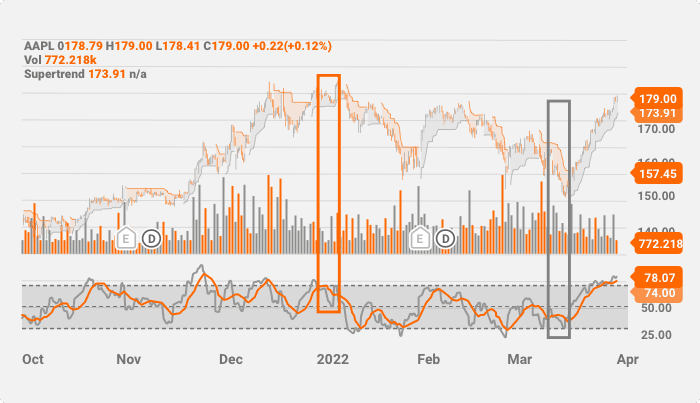

Si le prix est affiché quotidiennement (comme illustré dans le graphique ci-dessous), la durée de l’ATR serait de dix jours.

Un trader doit configurer les paramètres du graphique et saisir la moyenne de la fourchette réelle et le facteur en fonction de la stratégie de trading.

Utiliser l’indicateur de super tendance

Une fois les paramètres de calcul de l’indicateur de super tendance traités, les graphiques afficheront l’indicateur de super tendance sous forme de ligne. La ligne verte désigne la bande supérieure, et la ligne rouge la bande inférieure. On peut observer que ces lignes ne sont pas continues, c’est-à-dire que la ligne de super tendance est une combinaison des bandes supérieure et inférieure. La ligne de la bande supérieure est la ligne de super tendance sous les chandeliers. Similairement, les lignes rouges forment l’indicateur de super tendance au-dessus des chandeliers.

On peut analyser comment l’indicateur de super tendance change de couleur pour déterminer s’il y a une opportunité d’achat ou de vente. Il y a plusieurs cas dans le graphique ci-dessus où la ligne a fourni de tels signaux. Il est toujours bon d’ajouter d’autres indicateurs techniques à l’indicateur de super tendance pour améliorer son pouvoir prédictif.

Les stratégies de trading de l’indicateur de super tendance

Un trader peut observer la ligne et déterminer si l’actif doit être acheté ou vendu. Une ligne verte permet d’acheter tandis qu’une ligne rouge suggère de vendre. En observant le graphique ci-dessus, on peut voir que lorsque la ligne de super tendance passe du rouge au vert, il y a une forte tendance haussière. Lorsque la ligne passe au rouge, le prix baisse.

On peut utiliser le Relative Strength Index comme un outil supplémentaire pour valider les signaux de l’indicateur de super tendance. Voici un exemple de cette combinaison :

On peut voir deux zones délimitées – une en rouge et l’autre en vert. Dans la zone rouge, on peut voir que la super tendance passe du vert au rouge. Le RSI est également supérieur à 74, un autre signal pour une baisse des prix. Dans les quelques séances suivantes, on voit que le prix baisse. Similairement, dans le segment vert, la super tendance passe du rouge au vert. Le RSI est également proche de 25, ce qui est un signal d’achat clair.

Ce qui précède est une simple illustration de comment on peut utiliser d’autres indicateurs techniques avec la ligne de super tendance. Il pourrait y avoir des occasions durant lesquelles les signaux de différents indicateurs pourraient se contredire. Il est conseillé d’utiliser l’indicateur uniquement lorsque plusieurs indicateurs valident le même résultat. On peut aussi utiliser l’indicateur de super tendance pour identifier les niveaux de stop-loss. Outre le RSI, les autres indicateurs techniques couramment utilisés avec la super tendance sont la MME et la MACD.

Les avantages et inconvénients de l’indicateur de super tendance

Les avantages de l’indicateur de super tendance incluent :

- Il est facile à interpréter : le calcul n’est pas très complexe, même pour les débutants.

- Les prédictions sont assez précises : cela est particulièrement vrai sur les marchés à tendance où la super tendance fait partie des indicateurs les plus fiables disponibles.

- Il est facile à configurer : comme le nombre de variables d’entrée est plus faible, il peut être facilement ajusté pour répondre aux exigences du trader.

- Aucun coût n’est impliqué : il est disponible sur de nombreuses plateformes gratuites, et aucun logiciel ou module complémentaire n’est nécessaire pour mettre en place l’indicateur.

- Il est très réactif : il est rapide à détecter un changement de tendance, ce qui le rend très pratique pour les traders cherchant à exploiter les opportunités dès qu’elles se présentent.

Les inconvénients courants de son utilisation sont :

- Il n’est pas précis pendant les périodes de consolidation : lorsque le marché suit une tendance latérale, la ligne de super tendance pourrait générer de faux signaux.

- Le résultat pourrait contredire d’autres outils : il pourrait fournir des résultats opposés qui pourraient ne pas aider nos décisions de trading.

- Il pourrait ne pas fonctionner correctement avec tous les actifs : les traders doivent s’assurer que l’indicateur est fiable dans l’actif spécifique avant de l’utiliser. Bien que le signal puisse être fort, il pourrait ne pas s’appliquer à tous les actifs.