Le plus haut/plus bas sur 52 semaines constitue un indicateur important pour de nombreux traders. Premièrement, il sert de référence pour établir la valeur actuelle relative d’une action. Deuxièmement, les traders peuvent utiliser ces prix pour déterminer si une rupture est sur le point de se produire. Le plus haut/plus bas sur 52 semaines fournit de nombreuses informations utiles. Nous allons l’aborder dans son ensemble dans cet article, alors continuez à lire pour en savoir plus.

Qu’est-ce que le plus haut/plus bas sur 52 semaines ?

On peut souvent interpréter le plus haut/plus bas sur 52 semaines comme le niveau de prix maximal et minimal qu’une action particulière a atteint au cours de l’année écoulée. Cependant, ce n’est pas le cas. Nous devons également prendre en compte le cours de clôture pour déterminer le plus haut/plus bas sur 52 semaines.

Prenons un exemple. Supposons qu’au cours d’une séance de trading, le prix ait atteint un sommet de 100 $, mais qu’à la fin de la journée, il soit tombé à 98,5 $. Pour déterminer le sommet et le creux, il suffit de prendre en compte le cours de clôture. Dans ce cas, le prix maximal de 100 $ n’est pas pertinent. Pour simplifier, nous pouvons exprimer mathématiquement le plus haut/plus bas sur 52 semaines avec la formule suivante :

Plus haut sur 52 semaines = maximum (P1, P2……………………Pn)

P représente le prix de clôture de chaque session de trading.

De façon similaire, le plus bas sur 52 semaines = minimum (P1, P2……………………Pn)

L’importance du plus haut/plus bas sur 52 semaines

Le plus haut/plus bas sur 52 semaines peut être utile pour plusieurs stratégies de trading. Par exemple, lorsque le prix parvient à dépasser le plus haut sur 52 semaines, cela peut signaler une rupture, incitant les traders à acheter. Similairement, si le prix tombe en dessous du plus bas sur 52 semaines, cela pourrait indiquer une opportunité de vente.

Pour les actions ayant un historique de faible volatilité, le plus haut sur 52 semaines peut servir de niveau de résistance, et le plus bas sur 52 semaines peut servir de support. Les traders peuvent utiliser la fourchette de 52 semaines pour prévoir l’évolution du prix et agir en conséquence.

Un exemple

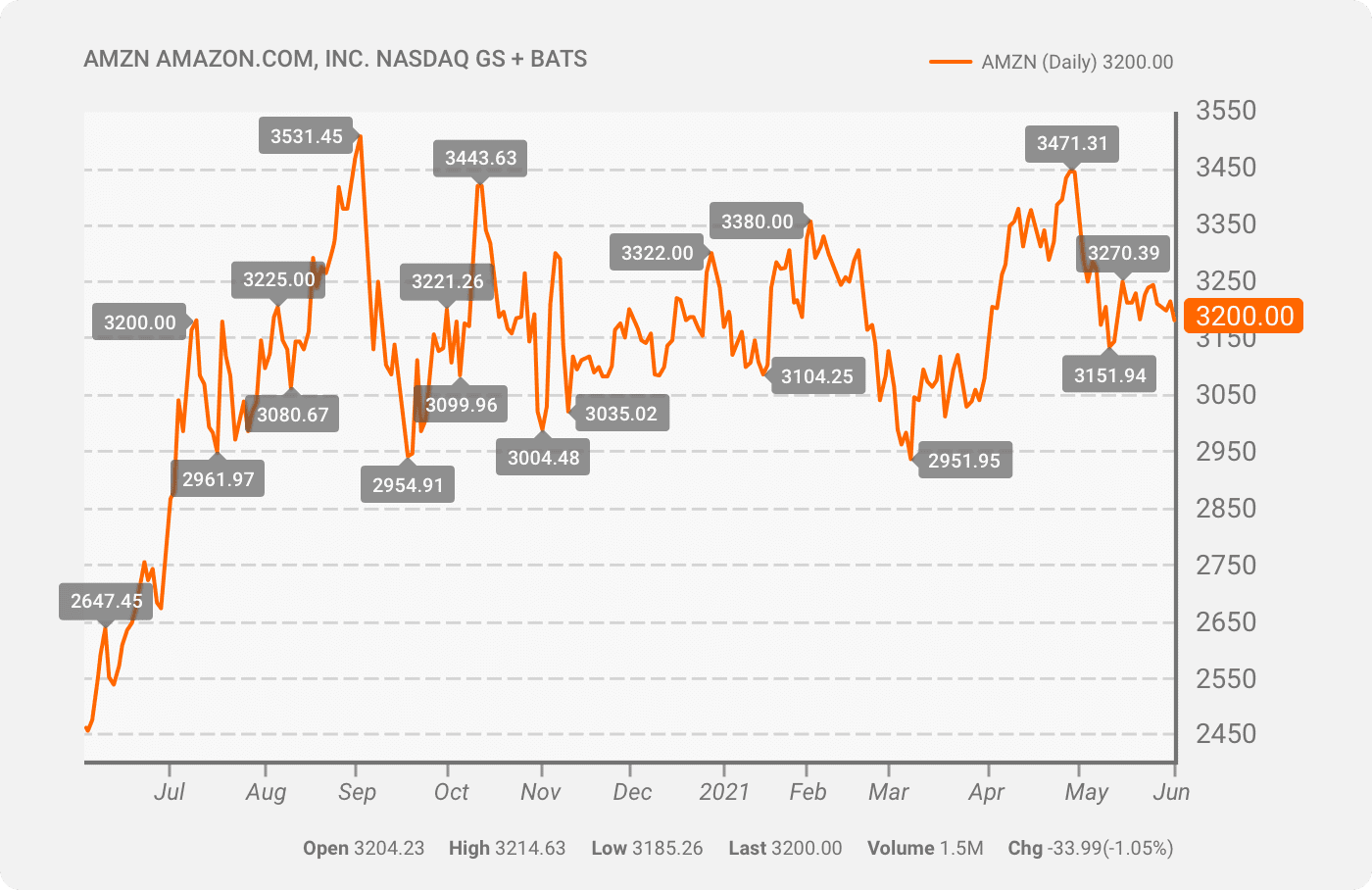

Le tableau ci-dessous affiche le prix sur 52 semaines des actions d’Amazon. Lors de l’étape initiale, il y avait une tendance haussière. Toutefois, depuis juillet, le prix a été lié à la fourchette.

La flèche en haut représente le sommet, tandis que la flèche en bas représente le creux. Nous pouvons maintenant voir qu’il y a eu de multiples occasions où le prix semble dépasser le sommet. Cependant, par la suite, ce niveau a agi comme une résistance. Nous pouvons voir comment il y a eu une chute du prix chaque fois que la ligne a été testée.

De façon similaire, le prix indiqué par la flèche inférieure a agi comme support et cela a empêché le cours de l’action de chuter davantage.

Il se peut que le cours de l’action dépasse à l’avenir celui représenté par le plus haut sur 52 semaines. Cela indiquerait aux traders qu’une rupture est possible.

Comment trouver le plus haut/plus bas sur 52 semaines

La procédure pour déterminer le plus haut et le plus bas d’une période sur 52 semaines est assez simple. Vous pouvez suivre les étapes suivantes pour déterminer ce que vous voulez savoir :

- Trouvez l’action en utilisant le symbole ou le nom.

- Regardez dans la section de résumé pour trouver le plus haut et le plus bas sur 52 semaines. Dans de nombreux cas, la fourchette de 52 semaines est indiquée dans la section de résumé.

- Si la fourchette n’est pas fournie, assurez-vous que le graphique de prix affiché porte sur une période de 52 semaines. Passez le curseur sur le point le plus haut du graphique. Cela devrait représenter le plus haut sur 52 semaines. De même, le point le plus bas devrait être le plus bas sur 52 semaines.

La méthode fournie à l’étape 3 peut être moins précise si le pic réel n’est pas discernable en regardant le graphique. On peut également télécharger le prix de clôture pour la période et appliquer l’équation mathématique discutée précédemment.

Les risques de trading basés sur le plus haut/plus bas sur 52 semaines

Comme tout indicateur technique, le niveau plus haut et plus bas ne garantit pas l’évolution du cours de l’action. Nous pouvons citer deux exemples de cas où la fluctuation est en contradiction avec nos attentes.

Situation 1 : un actif dans une phase de consolidation

Lorsque le cours se trade dans une fourchette, on s’attend à ce que le plus haut sur 52 semaines soit le niveau de résistance et le plus bas le niveau de support. Supposons que le prix se trade très près du creux. Dans ce cas, nous nous attendons à ce que le prix augmente, fournissant au trader un signal d’achat. Si le trader exécute une position longue et que le prix baisse encore, il subit une perte. Au lieu de se trader dans une fourchette, il pourrait y avoir une rupture, avec une chute rapide du cours de l’action.

Situation 2 : un actif dans une phase de rupture

Comme nous l’avons mentionné précédemment, si le prix dépasse le plus haut sur 52 semaines, cela indiquerait une rupture du cours de l’action. Si un trader suit ce signal, il devrait acheter lorsque le prix dépasse le plus haut sur 52 semaines et vendre lorsque le prix est inférieur au plus bas sur 52 semaines. Mais, là encore, la tendance peut ne pas se poursuivre nécessairement comme prévu. On pourrait assister à un renversement de tendance à partir de la rupture. Les traders attendent généralement que le prix s’éloigne (supérieur à un plus haut sur 52 semaines ou inférieur à un plus bas sur 52 semaines) avant de prendre une position. Cela permet de s’assurer que la possibilité d’une rupture est plus élevée.

Dans les deux situations ci-dessus, suivre des schémas basés sur la fourchette peut mener à une perte pour le trader. Un moyen de minimiser cette perte est de maintenir un ordre de vente stop.

Les renversements du plus haut/plus bas sur 52 semaines

Lorsque le cours de l’action se trade à proximité de son plus haut sur 52 semaines, les traders s’attendent à ce que le cours baisse à l’avenir. Par conséquent, beaucoup sont prêts à sacrifier le potentiel de bénéfices à venir parce qu’ils pensent que la possibilité d’appréciation du prix est limitée. Cela s’applique à un plus bas sur 52 semaines, où les traders s’attendent à ce qu’il s’agisse d’un niveau de support et s’attendent à ce qu’il augmente.

Les renversements peuvent être une stratégie intrajournalière efficace. Si le prix parvient à toucher le sommet ou le creux pendant la séance de trading, les traders peuvent raisonnablement s’attendre à ce que la tendance s’inverse. Les traders professionnels devraient exploiter cette information avec d’autres indicateurs techniques ainsi que les mesures du volume des transactions. Nous pouvons utiliser d’autres indicateurs techniques pour prédire les modèles de renversement, notamment le coin descendant ou le fond arrondi. Lorsque vous voyez ces modèles proches du prix maximal ou minimal sur une période de 52 semaines, les traders devraient s’attendre à un renversement.

Si le renversement ne se produit pas, un ordre de vente stop devrait être mis en place pour minimiser la perte. Cependant, comme indiqué précédemment, de nombreux traders préfèrent attendre et n’entrent qu’une fois que le renversement de tendance devient apparent.

Des exemples d’un plus haut/plus bas sur 52 semaines

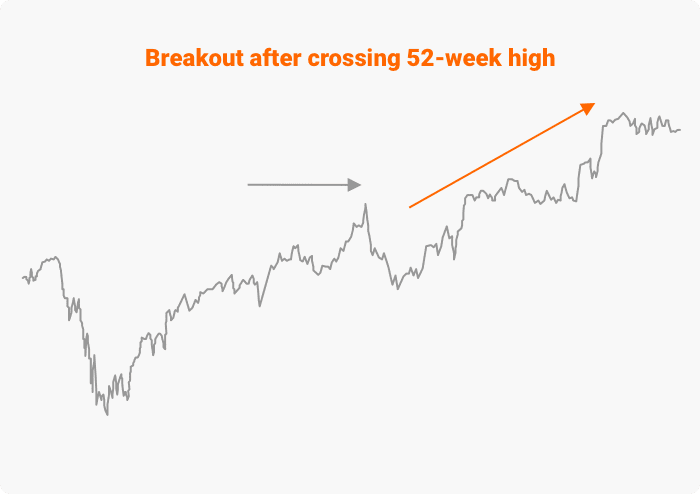

Plus haut sur 52 semaines : cela peut servir de niveau de résistance et de point de départ pour une rupture. Via les graphiques, on peut voir comment assister aux deux scénarios.

Le graphique ci-dessus montre une forte tendance haussière dès que le prix franchit le prix maximal. Cela s’explique par le fait que le graphique comprend les cours de clôture sur 18 mois et que la rupture se produit lorsque l’action du prix parvient à franchir le niveau de résistance.

Il peut arriver qu’au lieu de poursuivre sur cette lancée, on assiste à un renversement de tendance lorsque l’action se trade à proximité de son plus haut sur 52 semaines. L’exemple ci-dessous illustre ce phénomène :

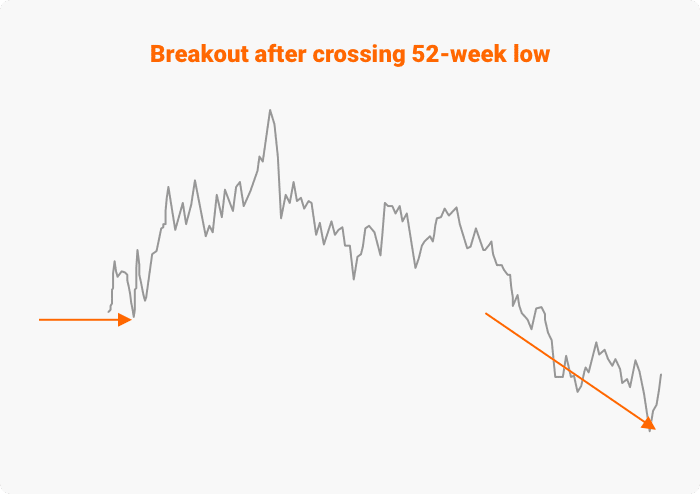

Plus bas sur 52 semaines : à nouveau, les mêmes tendances, c’est-à-dire la rupture ou le renversement, peuvent s’observer lorsque le cours est proche du plus bas sur 52 semaines.

L’illustration ci-dessus montre que le plus bas sur 52 semaines peut servir de support pendant un certain temps. Cependant, nous avons observé une forte tendance baissière lorsque le prix a franchi ce niveau.

Lorsque le plus bas sur 52 semaines agit comme un niveau de support, nous pouvons observer un renversement de prix haussier. Dans l’exemple précédent, nous avons vu plusieurs de ces renversements avant que le prix ne commence à chuter brusquement. C’est généralement le cas lorsque le niveau de support est testé plusieurs fois avant que la tendance baissière ne se développe. Cela peut également être considéré dans le cas d’un niveau de résistance.

Les schémas que nous observons autour de la fourchette de 52 semaines peuvent être bénéfiques pour les day traders. Les swing traders aussi bien que les scalpers peuvent générer des transactions rentables à partir de ces tendances.

Conclusion

La fourchette de 52 semaines peut être une information simple, mais de nombreux traders la trouvent immensément utile. Il peut s’agir d’un outil utile, notamment pour quelqu’un débutant dans le trading et recherchant une approche simple. Même les traders experts l’utilisent souvent pour leurs activités de trading. Il s’agit également d’une mesure de la valeur qui nous indique comment placer l’action par rapport à des ensembles de données dans l’année. De nombreux analystes ont tendance à baser leurs prévisions sur la façon dont le prix se situe par rapport au plus haut/plus bas sur 52 semaines. La fourchette est également un bon indicateur de la volatilité de l’action et du risque qu’elle représente pour les investisseurs.