Vous avez probablement entendu l’expression “il n’y a pas de repas gratuit” qui signifie que vous ne pouvez pas bénéficier de quelque chose sans en payer le prix. En revanche, nous avons l’expression taux de rendement sans risque. L’une de ces expressions doit donc être fausse, non ? Ce guide vise à déterminer si les investisseurs ont réellement la possibilité de s’assurer des rendements réguliers grâce à des investissements sans risque. Nous allons nous plonger dans le concept de rendement sans risque pour examiner ce qu’il signifie pour les investisseurs. Voyons comment le calculer et passons en revue les exemples les plus célèbres d’opportunités d’investissement à rendement sans risque.

Qu’est-ce que le taux de rendement sans risque ?

Le taux de rendement sans risque est un concept théorique que les traders utilisent pour définir un investissement qui garantit des rendements sans supporter aucun risque. Ou encore, un investissement qui sera toujours rentable et ne subira jamais de pertes.

Le taux de rendement sans risque représente les intérêts sur l’argent investi que vous pouvez espérer sur une certaine période à partir d’investissements qui ne comportent aucun risque. Du moins en théorie.

En réalité, ce concept est purement théorique. Le terme “sans risque” ne garantit pas exactement que l’actif ne fera pas défaut. Toutefois, la probabilité que les choses tournent mal pour de tels investissements est si faible que nous considérons qu’ils ne comportent aucun risque.

Un taux de rendement sans risque est utilisé pour les investissements les plus stables que l’on trouve sur les marchés financiers, comme les bons du Trésor américain. Pourquoi les bons du Trésor américain ? Parce que le risque que le gouvernement américain ne rembourse pas sa dette est pratiquement nul. En théorie, l’investissement est aussi sûr qu’il peut l’être. Pour cette raison, le marché utilise souvent le taux d’intérêt d’un bon du Trésor américain à trois mois comme référence pour le taux sans risque à court terme.

Le taux de rendement sans risque est l’un des concepts les plus simples et les plus importants de la finance à la fois. Il est un pilier de nombreuses théories et lignes de pensée en matière d’investissement, notamment le modèle d’évaluation des actifs financiers (MEDAF), la théorie moderne du portefeuille (Modern Portfolio Theory-MPT) et le modèle Black-Scholes pour la tarification des options. En outre, il est également utilisé pour calculer le coût des capitaux propres et le coût moyen pondéré du capital (CMPC) d’une entreprise.

Vu comment il est répandu et intégré, tout investisseur débutant devrait acquérir une solide compréhension du concept de taux de rendement sans risque s’il veut réussir sur les marchés financiers.

Qu’est-ce que cela signifie pour les investisseurs ?

En théorie, le taux de rendement sans risque signifie que les investisseurs peuvent s’assurer d’un rendement garanti sans risquer un quelconque capital d’investissement. Il est crucial pour les investisseurs car ils l’utilisent comme référence pour évaluer le potentiel d’investissement d’autres actifs.

Par exemple, si vous avez le choix entre un investissement avec un taux de rendement sans risque satisfaisant et un produit offrant un meilleur potentiel de rendement mais avec un risque plus élevé, alors la chose raisonnable à faire est de toujours pencher vers l’opportunité qui offre un meilleur équilibre. Supposons que l’on vous propose un produit dont le rendement net (après impôts de gestion et frais supplémentaires) est similaire au taux sans risque. Dans ce cas, ce n’est pas précisément une opportunité qui va illuminer votre portefeuille.

En un mot, vous devriez éviter de tolérer le risque à moins que le taux de rendement attendu soit plus important (de préférence beaucoup plus important) que le taux sans risque.

Qui utilise le taux de rendement sans risque ?

Les entreprises d’investissement utilisent le taux de rendement sans risque pour développer des produits offrant des rendements corrigés du risque plus élevés afin d’attirer les investisseurs. Elles peuvent également ajouter une prime de risque au taux sans risque. L’importance de cette prime peut varier en fonction du type d’actif. Par exemple, le risque des obligations d’une société de premier ordre sera bien moindre que celui d’une startup.

Lorsque l’on compare des opportunités d’investissement, le taux de rendement sans risque est utile pour évaluer dans quelle mesure elles sont réellement sans risque. En se basant sur les attentes des investisseurs concernant le taux de rendement idéal pour le risque excédentaire par rapport au taux de rendement sans risque qu’elles visent, les entreprises d’investissement peuvent mieux façonner leurs offres de produits et répondre aux besoins de leurs clients.

Une autre application théorique du taux de rendement sans risque concerne les emprunts. Les théories économiques et financières supposent que les acteurs du marché devraient être en mesure d’emprunter leurs actifs à des taux sans risque. Cependant, dans la réalité, c’est rarement le cas, surtout lorsqu’il s’agit de clients de détail.

Le calcul des taux sans risque

Vous voulez probablement connaître le taux de rendement sans risque garanti que vous pouvez vous permettre, n’est-ce pas ? Malheureusement, il n’y a pas de réponse univoque. Les taux de rendement sans risque peuvent varier en fonction de l’instrument utilisé pour leur calcul et de son rendement.

Nous calculons généralement la valeur d’un taux de rendement sans risque en prenant le taux d’inflation actuel et en le soustrayant du rendement d’un bon du Trésor correspondant à la durée de votre horizon de placement. Par exemple, si vous investissez à long terme, vous devriez envisager le bon du Trésor à 10 ans. Si vous investissez à court terme, vous pouvez vous contenter d’un bon du Trésor à 3 mois.

Voici ce à quoi ressemble la formule :

Taux de rendement sans risque = [(1 + Taux d’obligation gouvernementale)/(1 + Taux d’inflation)] – 1

Prenons un exemple. Imaginons que vous souhaitiez investir dans une obligation du Trésor à 10 ans rapportant 3 % sur la durée. Dans ce cas, le taux de rendement sans risque serait de 3 %, ajusté à l’inflation.

Le modèle d’évaluation des actifs financiers (MEDAF)

Si nous voulons comprendre pleinement le concept de taux de rendement sans risque, il est essentiel de dire quelques mots sur le modèle d’évaluation des actifs financiers (MEDAF).

Le MEDAF est un modèle financier fondamental utilisé pour calculer le rendement attendu d’un actif investissable. Pour ce faire, il assimile le rendement d’un titre à la somme du rendement sans risque et d’une prime de risque (le bêta du titre). Autrement, il aide les investisseurs à déterminer le rendement supérieur au taux du marché sans risque qu’ils peuvent attendre d’un actif particulier. La formule du MEDAF est la suivante :

Ra = Rf + [𝞫 x (Rm – Rf)]

Où :

- Ra – rendement sur un titre

- 𝞫 – bêta d’un titre

- Rf – taux sans risque

La partie la plus importante de l’équation consiste à définir la prime de risque (Rm – Rf). En tant qu’investisseur, elle vous donne une indication du rendement excédentaire que vous obtiendriez en contrepartie de l’adoption d’un risque plus élevé que le taux sans risque du marché.

Vous vous demandez probablement – si le taux de rendement sans risque ne fonctionne que sur le papier et qu’il n’existe pas de réelles opportunités à risque zéro, comment des concepts tels que le MEDAF ou le MPT peuvent-ils être considérés comme fiables ? Bien qu’il soit facile de critiquer les théories qui reposent sur un actif sans risque, la vérité est que les alternatives sont limitées. En outre, ces concepts fonctionnent dans la pratique depuis des décennies déjà. Essentiellement, nous pouvons faire confiance au taux de rendement sans risque pour une analyse précise des investissements avec une confiance raisonnable.

Exemples

Si le concept de taux de rendement sans risque vous semble quelque peu flou, appuyons-nous sur quelques exemples.

Les bons du Trésor américain sont généralement ce qui se rapproche le plus d’un investissement sans risque pour les investisseurs américains. La raison en est qu’il est difficile d’imaginer un scénario dans lequel le gouvernement ferait défaut sur sa dette. Bien que cela soit possible en théorie, la probabilité est négligeable, et le moindre risque potentiel ne se matérialiserait certainement pas. En outre, le marché des instruments du Trésor américain est intense et liquide, ce qui signifie qu’il s’agit d’un environnement d’investissement sûr et solide. Par conséquent, le marché utilise généralement le taux d’intérêt d’un bon du Trésor américain à trois mois comme base du taux sans risque pour les investisseurs américains.

Par “investisseurs américains”, nous entendons tous les investisseurs ayant des positions sur des titres tradés en USD. Pour les acteurs du marché investissant dans des titres tradés en euros, il est conseillé d’utiliser un bon du Trésor allemand. En règle générale, il faut toujours s’en tenir aux instruments du Trésor du pays dans lequel vous tradez lorsque vous effectuez votre analyse.

Dans certains cas, nous pouvons également utiliser des instruments comme les obligations de premier ordre comme substitut du taux de rendement sans risque.

Est-ce que cela est vraiment sans risque ?

Il ne peut jamais y avoir de taux totalement sans risque, surtout sur les marchés actuels volatils et de plus en plus dynamiques. Même les investissements les plus sûrs comportent une part de risque, même si elle est négligeable.

Pourquoi dit-on sans risque alors ? La vérité est que le risque associé aux actifs utilisés comme variables est si faible qu’il est considéré comme inexistant. Oui, le gouvernement américain pourrait faire défaut sur sa dette, du moins en théorie. Cependant, le risque est si faible que les investisseurs ne l’envisagent même pas. Si nous supposons que les États-Unis sont confrontés à un risque d’insolvabilité en raison d’un flux de trésorerie insuffisant, le gouvernement peut simplement imprimer plus d’argent pour couvrir ses obligations de paiement des intérêts et de remboursement du capital. Jusqu’à présent, les États-Unis n’ont jamais fait défaut sur leur dette.

Pour cette raison, les investisseurs utilisent le taux d’intérêt d’un bon du Trésor américain à trois mois (T-bill) comme variable du taux sans risque à court terme car le risque de défaut de paiement est pratiquement nul.

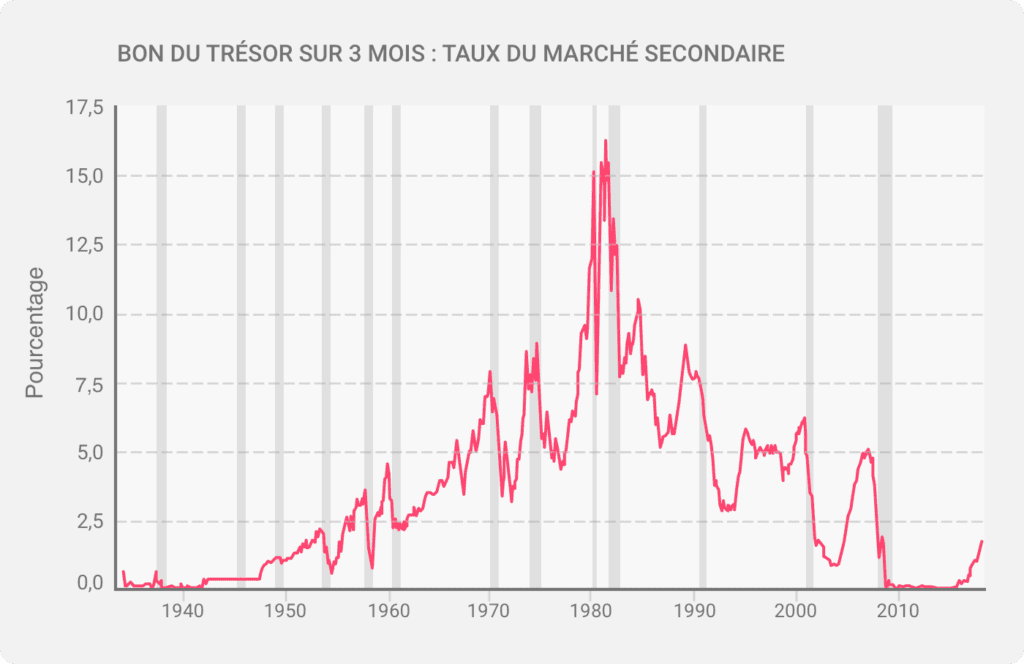

Enfin, parlons un peu des chiffres. Vous vous interrogez probablement sur la fourchette dans laquelle le taux de rendement sans risque a évolué au fil des ans.

Pendant les périodes de crise économique ou leurs répercussions, comme les années 1940 et les années 2010, les bons du Trésor n’ont pas dépassé 0,01 %. L’histoire du marché montre qu’ils peuvent aller jusqu’à 16 % comme pendant les années 1980. Des taux de bons du Trésor élevés indiquent une économie florissante et saine.