Operar com alavancagem financeira pode aumentar significativamente suas margens de lucro sem precisar aplicar um capital inicial elevado.

No entanto, você deve primeiro saber o que está fazendo. Como Warren Buffett disse, “ao combinar ignorância e alavancagem, temos resultados muito interessantes”.

Neste artigo, veremos mais de perto o que é alavancagem financeira, como funciona e como você pode usá-la como parte da sua estratégia de trading.

O que é alavancagem financeira?

Na física, a alavancagem fornece uma vantagem mecânica ao multiplicar uma pequena força de entrada para obter uma força de saída maior.

A alavancagem financeira segue o mesmo princípio. Nesse caso, ela multiplica o poder de compra do investidor no mercado.

Também conhecida como trading de margem, a alavancagem financeira se refere ao uso de capital emprestado para obter um retorno potencial muito maior sobre o seu investimento.

Se você já se perguntou qual o objetivo da alavancagem financeira, a resposta é simples. Ela permite que você abra posições significativamente maiores do que o seu capital original permitiria.

A ideia aqui é usar esse capital adicional para comprar mais contratos de um ativo, esperando que o retorno da posição seja maior que o custo do empréstimo.

No entanto, assim como a alavancagem pode aumentar os retornos potenciais, ela também aumenta a exposição ao risco. Portanto, ela é utilizada principalmente por traders experientes.

A alavancagem também pode se referir ao montante da dívida que uma empresa usa para expandir sua base de ativos e financiar compras intensivas em capital.

Por exemplo, em vez de emitir novas ações para obter capital, a empresa pode usar dívidas para adquirir mais ativos e melhorar suas operações comerciais.

Você também pode gostar:

- O que é hedge em finanças? Aprenda a proteger seus investimentos

- As Ações Mais Rentáveis de Todos os Tempos

Termos que você deve saber quando falamos de alavancagem financeira

Antes de saber mais sobre os efeitos positivos e negativos da alavancagem financeira e entender ainda mais sobre ela, separamos os principais termos sobre o assunto.

Entendê-los vai ser importante para a sua compreensão nos próximos tópicos e também para garantir uma boa base sobre alavancagem financeira.

Confira!

- Poder de compra – é o valor que você tem disponível (mais a alavancagem) para comprar ativos.

- Cobertura – esta é a proporção do saldo líquido em sua conta de trading em comparação com o valor alavancado.

- Margem – é o valor exigido por sua corretora para cobrir possíveis perdas caso a operação se torne desfavorável. É um dos pilares da alavancagem financeira.

- Chamadas de margem – a corretora ou o intermediário financeiro emitirá uma chamada de margem se o saldo da sua conta de trading ficar abaixo de um requisito mínimo específico. É basicamente um aviso de que sua posição está exposta a um nível de risco que o corretor não está disposto a aceitar. Em seguida, será preciso adicionar mais fundos à sua conta para atender ao valor mínimo necessário. Você também pode fechar sua posição e enfrentar as perdas sofridas.

- Posição aberta – significa que você abriu uma operação e ainda não a fechou com uma posição oposta. Digamos que você possua 1.000 ações da Amazon; isso significa que você tem uma posição aberta em ações da Amazon até o momento em que ela for fechada.

- Posição de fechamento – significa apenas o valor do seu investimento no momento em que a posição foi fechada. Digamos que você abriu uma posição a US$20 e ela subiu para US$25. Você fecha a posição em US$25 para realizar seu lucro de US$5 com a operação.

- Stop loss – isso ajuda a limitar a exposição ao risco em uma operação, fechando automaticamente uma posição de acordo com certos parâmetros. Se a operação ficar abaixo de um nível de preço específico, ela aciona o stop loss, que fecha automaticamente a posição para limitar perdas futuras.

Grau de alavancagem

O grau de alavancagem (GAF) é uma fórmula que mostra o quanto a empresa está alavancada. Ou seja, quanto mais crédito usado, maior o grau de alavancagem.

Lembrando que isso pode acontecer tanto com empresas quanto com investidores.

Se uma empresa utiliza capital de terceiros para fazer a alavancagem, é a partir daí que ela vai aumentar a sua rentabilidade.

Se isso for feito em grande escala, maior o nível de endividamento da empresa. Seus ganhos podem ser potencializados assim como as perdas.

Dito isso, vamos para a fórmula de alavancagem financeira no cenário das empresa, que é composta por:

- LAJIR ou EBIT = Lucro antes dos juros e do imposto de renda

- LAIR ou EBITDA = Lucro antes do imposto de renda

Uma das principais fórmulas do GAF é:

- GAF = LAJIR ÷ LAIR

Mas não existe apenas uma forma de calcular. Portanto, a segunda fórmula utilizada para o cálculo do GAF é por meio do RPL e RAT:

- RPL (Retorno sobre o Patrimônio Líquido) = Lucro líquido/Patrimônio Líquido

- RAT (Retorno sobre o Ativo Total) = Lucro depois do Imposto de Renda e antes dos juros/Ativo Total.

Neste caso, a fórmula fica:

- GAF = RPL/RAT

Essas são as fórmulas fundamentais de como calcular alavancagem financeira. Já o resultado precisa ser interpretado da seguinte maneira:

- GAF = 1,0, nulo.

- GAF > 1,0, favorável.

- GAF < 1,0, desfavorável.

Um GAF positivo seria menor que 1,0, pois mostra que a empresa teria lucros ao realizar a alavancagem financeira.

Já o de resultado maior a 1,0 mostra que a operação não é favorável, pois o valor obtido não cobriria os custos de crédito gerados pela alavancagem.

Já o que chamamos de alavancagem financeira nula também não traz resultados positivos, pois não oferece ganhos à empresa.

Pode-se concluir, então, que quanto mais alto o valor obtido maior a dívida da empresa.

Como funciona a alavancagem financeira?

Você pode operar com alavancagem por meio da sua corretora. Pense nisso como tomar um empréstimo para comprar um ativo.

Você tem seu capital inicial e a corretora financia a maior parte do preço de compra total da posição.

Qualquer diferença entre quanto você pagou pelo ativo (preço de abertura) e por quanto você vendeu (preço de fechamento) é liquidada no saldo da sua conta.

Se você tiver uma alavancagem significativa e o valor do ativo se valorizar muito, o valor devido à corretora é descontado do seu lucro nessa operação.

No entanto, se a operação terminar em prejuízo, o valor devido é retirado do que sobrou em sua conta.

Por esse motivo, os mecanismos de alavancagem financeira não estão disponíveis para todos os traders.

O valor que uma corretora está disposta a financiar depende de vários fatores, incluindo o quanto o trader precisa de alavancagem e as normas atuais quanto ao trading online na jurisdição em questão.

Índice de alavancagem

A alavancagem financeira é sempre apresentada como uma proporção entre o total de ativos e o patrimônio líquido.

Os ativos totais se referem à soma da dívida ou o valor do empréstimo. O patrimônio líquido ou capital é basicamente o dinheiro que você deposita em sua conta na corretora.

Esta é a fórmula do índice de alavancagem financeira:

Alavancagem financeira = total de ativos / patrimônio líquido = (patrimônio líquido + dívida) / patrimônio líquido

Algumas corretoras permitem que os traders usem uma alavancagem de até 100:1 – às vezes até mais nos mercados de Forex.

Nesse caso, isso significa que você pode alavancar em até 100 vezes sua posição em uma operação.

Digamos que você tenha US$2.000; este é o seu patrimônio líquido ou capital. Se a sua corretora permitiu uma alavancagem de 100:1, você pode se expor a uma posição de US$200.000 no mercado ($2.000 x 100) com apenas US$2.000.

Na prática, sua corretora permitirá que você tome emprestado US$198.000 para uma posição. Qualquer lucro ou prejuízo será multiplicado por 100.

Algumas corretoras oferecem proteção contra saldo negativo. Basicamente, isso interrompe a operação antes que sua conta de trading fique negativa em caso de prejuízo.

Sem esse recurso de proteção, você pode acabar devendo dinheiro à corretora. Isso pode acontecer se o prejuízo da posição for maior que o capital investido inicialmente.

Quais investidores podem operar alavancados?

Para responder essa pergunta, vamos relembrar os três perfis clássicos de investidores do mercado.

Você já deve conhecê-los e, provavelmente, se encaixa em uma das três categorias.

Mas ao ler sobre cada um deles, tente identificar as características que tornam mais provável o investidor se arriscar e ter bons resultados com a alavancagem financeira, de acordo com cada um dos três perfis mencionados.

Conservador

Para um investidor conservador, a segurança é um dos seus critérios principais.

Ele pode ganhar menos em suas aplicações, mas sente mais segurança se não correr grandes riscos de perder o seu dinheiro.

Possui um conhecimento mais básico sobre investimentos e costuma focar sua atenção em ativos como: tesouro pré-fixado, LCA e LCI, CDBs, etc.

Moderado

Avalia muito bem os riscos e costuma se arriscar um pouco mais que o investidor moderado.

Costuma valorizar os retornos em longo prazo que apresentam um bom rendimento e precisa ter paciência frente ao mercado.

Se arrisca, mas não coloca em risco seu patrimônio.

Títulos pós-fixados, fundos imobiliários e debêntures são alguns exemplos de investimentos que esse perfil valoriza.

Arrojado

Conhece bem o mercado de investimentos e está nele há um bom tempo. Valoriza muito as oscilações de curto prazo e não tem medo de se arriscar.

É claro que isso não significa que ele não calcula bem os seus riscos, mas ele não se deixa abater pelas perdas, pois no final das contas, os ganhos acabam compensando.

Costuma investir em ações, fundos de ações, fundos multimercados, entre outros.

E então, conseguiu identificar qual perfil tem mais chance de se dar bem com a alavancagem financeira?

Se você respondeu o perfil arrojado, acertou. Mas não se deixar impedir pelos grandes riscos não é o suficiente.

Além disso, o mais indicado é que a pessoa tenha alguns anos de experiência na área, combinando o perfil de investidor ideal com bons anos de prática.

Quais ativos podem ter alavancagem financeira?

Você pode aplicar alavancagem financeira a vários instrumentos financeiros, incluindo ações, Forex, commodities, futuros, opções, ETFs, índices e até mesmo criptomoedas.

A alavancagem financeira também é usada na compra de imóveis. Sua hipoteca é a dívida na fórmula de alavancagem financeira, enquanto o pagamento de entrada é o patrimônio líquido.

Cada classe de ativos tem suas limitações de alavancagem, de acordo com as regulamentações do mercado e com a capacidade da própria corretora de promover a alavancagem financeira em sua plataforma.

Exemplos de operações

No exemplo de índice de alavancagem acima, vimos como uma alavancagem de 100:1 com um valor inicial de US$2.000 permite que você controle US$200.000 de um ativo ou moeda.

Vamos ver o quanto de lucro ou prejuízo você teria com e sem alavancagem financeira.

Vamos supor que você decida comprar o ativo ou moeda a um preço de US$10 por unidade. Durante o dia, o preço sobe para US$10,50, então você fecha a posição. Quais seriam os resultados da sua operação?

- Sem alavancagem: o ativo subiu US$0,50, e você comprou 200 ações por US$2.000. Seu lucro total, nesse caso, é de US$100 (US$0,50 x 200).

- Com alavancagem: você aplicou uma alavancagem de 100:1 ao seu investimento, o que significa que comprou 20.000 ações. Seu lucro total na operação passa a ser de US$10.000 (US$0,50 x 20.000).

Isso é apenas uma amostra de quanto lucro você pode obter com os mesmos US$2.000.

É claro que esta é apenas uma visão geral de como funciona a alavancagem financeira.

O processo real será diferente, dependendo do mercado e do tipo de ativo operado. Vejamos alguns cenários específicos.

Qual é a diferença entre alavancagem e margem?

Embora estejam intimamente interligados, alavancagem e margem não são a mesma coisa.

Alavancagem financeira significa que você está assumindo dívidas para aumentar seu poder de compra.

Você faz isso porque acredita que o ativo ou a ação que está comprando gerará mais lucro que o custo original da dívida.

Por outro lado, a margem é a quantidade de capital necessária para criar e manter a alavancagem. É parecido com o pagamento de entrada de um empréstimo.

Se o saldo da sua conta ficar abaixo de um nível predeterminado durante a operação, você sofrerá uma chamada de margem.

O que determina o quanto de alavancagem você pode obter com sua conta de margem? A lista inclui os ativos que você deseja operar, o saldo da sua conta de trading, sua experiência no trading e a política de alavancagem da corretora.

Operando com alavancagem no mercado de ações

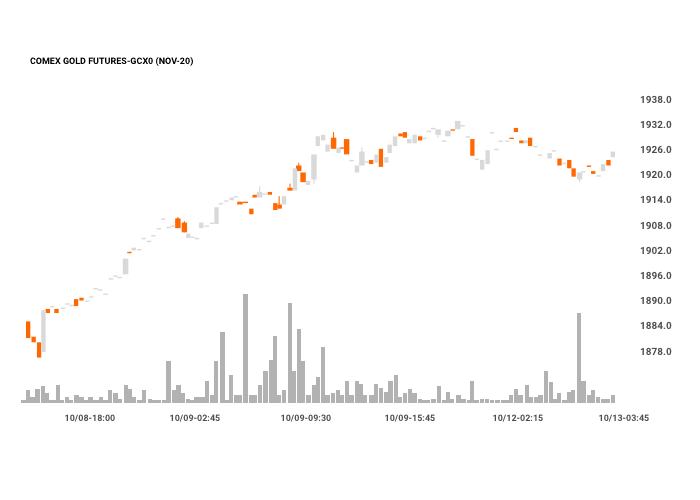

Dê uma olhada na situação das ações da Tesla em 12 de outubro de 2020.

Como você pode ver, o dia de operação abriu um pouco acima de US$440. No entanto, o preço acabou caindo para US$438,58.

Digamos que você decida abrir uma posição com 100 ações. Para isso, você deve ter pelo menos US$43.858 na sua conta de trading para executar a ordem.

Acontece que o dia de operação fechou em US$442,59, o que significa que você teria um lucro de (442,59 – 438,58) x 100 = US$401.

Considerando que você acabou de aplicar US$43.858, o retorno não parece tão significativo.

Se você executou a operação usando alavancagem, seria preciso investir muito menos para obter o mesmo lucro de US$401. Se a corretora permitisse uma alavancagem de 3:1, você poderia ganhar a mesma quantia com apenas US$14.619,33 (US$43.858 / 3) de capital próprio.

O lucro será o mesmo em ambos os casos, pois você comprou o mesmo número de ações. No entanto, por conta da sua alavancagem financeira, foi possível obter esse lucro com muito menos capital investido.

Alavancagem financeira de futuros

Especificações do contrato futuro de ouro

| Unidade do contrato | 100 onças troy |

| Cotação | USD por onça troy |

| Horário de operação | CME Globex: Domingo a sexta-feira: 17h às 16h (CT) com um intervalo de 60 minutos por dia, começando às 16h (CT) CME ClearPort: Ásia: domingo a sexta-feira, das 18h às 15h30 (ET) Londres: domingo a sexta-feira, das 18h às 22h32 (ET) Londres: domingo a sexta-feira, das 18h00 às 15h02 (ET) |

| Oscilação mínima | 0,10 por onça troy = US$10,00 |

| Código do produto | CME Globex: GC CME ClearPort: GC Clearing: GC TAS: GC TTAM: “GCD”, “GC7” |

| Contratos listados | Contratos mensais listados por três meses consecutivos, todo mês de fevereiro, abril, agosto, outubro nos próximos 23 meses e qualquer junho e dezembro nos próximos 72 meses |

| Forma de liquidação | Física |

| Último dia de operação | A operação termina às 12h30 (CT) do terceiro último dia útil do mês de vencimento. |

| Operação no mercado ou liquidação da negociação | Operações na liquidação (TAS) |

| Procedimentos de liquidação | Procedimentos de liquidação de ouro |

| Limites de posição | Limites de posição da COMEX |

Digamos que você esteja otimista quanto ao valor do ouro. Se sua previsão estiver correta, a compra de um contrato futuro de ouro pode lhe render um lucro considerável.

A CME oferece um contrato futuro de ouro padrão com valor unitário de 100 onças troy. Supondo que o preço futuro do ouro seja de US$1.925 por onça, a compra do contrato permite que você possua 100 onças de ouro por US$192.500.

A maioria dos veículos de investimento exigiria um depósito do valor total (US$192.500) antes de você assumir a propriedade do ouro. No entanto, com uma operação alavancada, você só precisará aplicar entre 3% e 12% do valor do contrato.

Digamos que a corretora permita um requisito de margem de 10%, então você só precisaria de US$19.250 para obter exposição a US$192.500 em ouro.

Alavancagem financeira em Forex

Com mais de US$5 trilhões em moeda sendo operados todos os dias, o mercado de Forex é o maior mercado financeiro do mundo.

Essa ampla liquidez significa que a maioria das corretoras está disposta a oferecer índices de alavancagem de até 100:1. Algumas podem oferecer alavancagens ainda maiores, pois é muito mais fácil abrir e fechar posições nesse mercado.

Ao operar Forex, medimos os movimentos da moeda em pips; isso representa oscilações em frações de um centavo.

Por exemplo, se o par GBP/USD se mover 100 pips, indo de 1,8900 para 1,9000, isso significa que a taxa de câmbio variou apenas um centavo.

Por conta desses movimentos minúsculos, as transações cambiais geralmente são realizadas em grandes volumes, de modo que essas oscilações fracionárias podem se traduzir em lucros elevados.

Só por isso, você já pode ver como a alavancagem financeira pode impactar o Forex. Se você puder controlar um investimento no valor de US$100.000 com apenas US$1.000, seu potencial de lucro será fenomenal.

Mas lembre-se de considerar o que aconteceria se a operação resultasse em um grande prejuízo.

Qual é a diferença entre alavancagem financeira e alavancagem operacional?

A alavancagem operacional se difere da financeira, pois sua captação de recursos é medida pela proporção de custos fixos em relação aos variáveis.

Já a alavancagem financeira mede o efeito das despesas com juros e pode ser usado para diferentes fins, não necessariamente para a produção.

A operacional também é um dos tipos de alavancagem que pode ser utilizada no mercado financeiro por uma empresa, mas sua intenção é fazer com que a produção gere mais lucros.

O objetivo das empresas aqui é que os custos fixos se mantenham, mas os recursos da produção aumentem.

Os riscos para cada alavancagem também se diferem. Afinal, enquanto na financeira os riscos envolvem o crédito utilizado, na operacional este risco envolve ainda a produção e, portanto, o risco é comercial.

O cálculo do Grau de Alavancagem Operacional (GAO) se dá pela fórmula:

GAO = Variação Percentual no Lucro Operacional (Resultado) / Variação Percentual nas Vendas.

Vantagens da alavancagem financeira

Nós já vimos alguns exemplos de alavancagem financeira, como calcular, como funciona e agora veremos os efeitos positivos e negativos de utilizá-la.

1. Possibilidade de ganhos em curto prazo de tempo

No Day Trade em um dia você pode ganhar muito dinheiro com a alavancagem financeira, mesmo com pouco dinheiro em conta.

É uma grande possibilidade, certo?

Imagine que você tem R$ 5 mil em conta e faz uma alavancagem de até 20 vezes. Se este ativo subir 1% seu lucro será de 1000.

É uma margem em um prazo muito curto que o investidor não conseguiria alcançar utilizando apenas o seu capital.

Isso significa que você pode arriscar seu patrimônio em busca de grandes ganhos? Muito pelo contrário, é aí que a sua atenção com o patrimônio deve ser redobrada.

2. Oportunidade de ter resultados iguais aos de grandes investidores

Grandes investidores sabem aplicar o seu dinheiro com sabedoria.

Se você opera alavancado, entende bem os riscos de cada operação e consegue alcançar bons resultados, seu produto pode ser tão bom quanto o de grandes investidores.

Isso porque grandes investidores podem movimentar grandes volumes de capital na bolsa. E por meio da alavancagem financeira, você também é capaz de fazer isso.

Com o poder de compra multiplicado, a compra de mais unidades com apenas uma fração do custo real pode ser colocada em prática.

3 . Potencial de lucro maior em cada operação

Uma operação de alavancagem pode gerar o resultado que você teria em dias se tivesse operando normalmente.

Impulsionar ganhos é a principal vantagem de operar alavancado.

Mas lembre-se é importante ter experiência no mercado de ações e calcular muito bem os seus riscos.

4. É possível operar com diferentes tipos de alavancagem

Os investidores podem usar a alavancagem em 3 casos principais:

- Day Trade – a operação termina no mesmo dia em que começa. A partir dela é possível fazer um maior número de operações e obter um lucro de 1% a 2% em média.

- Mercado futuro – nesse caso é possível negociar contratos e mini contratos futuros que representam 20% do contrato padrão. Os riscos são maiores e você pode operar contratos que podem ser negociados em outra data, diferente do Day Trade. Pode ser utilizada a margem de garantia em dinheiro e os ganhos acontecem sobre o valor percentual total do contrato.

- Venda a descoberto de ações – você também pode ter ouvido as expressões “short telling” ou “operar vendido” para se referir a essa operação. Acontece quando você ganha com a queda dos ativos, isto é, vende ações que não possui e depois lucra comprando-as mais baratas.

5. Reduzir o risco não sistemático

Essa operação pode reduzir o risco não sistemático, pois basta uma pequena porcentagem para controlar uma grande posição de ativos diversificados.

Chamamos de risco não sistemático aquele que afeta apenas uma instituição ou setor específico.

Desvantagens da alavancagem financeira

Confira agora os efeitos negativos da alavancagem financeira!

1. Necessidade de bom conhecimento do mercado financeiro

Essa desvantagem é muito clara por motivos óbvios: se você perder dinheiro, não será pouco.

É justamente por isso que o perfil de investidor arrojado é o mais indicado para operar alavancado.

Este perfil já possui um bom conhecimento da Bolsa e uma alta carga de experiência, caso contrário, suas perdas podem superar os ganhos.

Portanto, se você possui pouca experiência e não tem este perfil de investimento, é melhor não se arriscar ou não se arriscar ainda.

Afinal, por meio de muito estudo é possível chegar lá.

2. Demanda monitoramento constante

A partir do momento que você opera alavancado, precisa de monitoramento constante e atenção redobrada para não perder dinheiro.

Muitos investidores não operam dessa forma na Bolsa e, se este for o seu caso, talvez a alavancagem financeira não seja uma boa ideia.

Afinal, pode acabar limitando o investidor, causando estresse e abalo emocional.

3. Exposição ao risco multiplicada

Mesmo com a capacidade de definir um stop loss, operações alavancadas trazem riscos significativos.

O stop loss é o limite máximo que você aceita perder, ou seja, é possível configurar um limite para que a operação seja finalizada.

Então, é possível fazer uma gestão de riscos e estudar melhores formas de reduzi-los, mas não é possível eliminá-los completamente.

Ainda mais quando falamos de ganhos tão expressivos em um curto espaço de tempo.

A gente sabe que os investimentos são uma faca de dois gumes, por isso, é preciso estar preparado para enfrentar uma situação negativa, caso as coisas não saiam como o planejado.

4. Possibilidade de grandes perdas

As perdas sofridas em operações alavancadas são geralmente muito maiores do que em operações comuns.

Afinal, você está movimentando um dinheiro que não é seu, mas da sua corretora.

Então, você pode perder um valor maior do que aquele que tem em conta.

Como aproveitar ao máximo as operações com alavancagem

Por conta dos riscos, operar com alavancagem é uma prática mais adequada para traders experientes. Ainda assim, se você quiser experimentar, aqui estão algumas dicas que podem ajudar:

Conheça a sua situação financeira

Calcule o quanto de prejuízo você está disposto a ter e é capaz de suportar em uma operação de acordo com sua situação financeira. Comece pequeno e vá crescendo, assumindo apenas índices de alavancagem que você tem certeza que é capaz de gerenciar.

Faça uma análise detalhada antes de abrir sua posição

Parece óbvio, mas não há espaço para suposições quando se trata de alavancagem financeira. Use uma mistura de indicadores técnicos leading e lagging para determinar e confirmar o movimento de preço antes de abrir uma posição.

Stop loss é algo necessário

Além da sua experiência no trading, aplicar uma ordem stop loss às suas posições abertas é a primeira medida prática para minimizar os riscos associados à alavancagem financeira.

Configure uma ordem take profit

Se o stop loss é sua defesa, o take profit é seu ataque. Essa ferramenta fecha automaticamente sua posição assim que a meta de lucro é atingida.

Como controlar riscos ao fazer alavancagem operacional?

Vimos que ao fazer uma alavancagem operacional, uma empresa está pegando capital emprestado para fazer a sua rentabilidade aumentar.

Mas como controlar os riscos de fazer essa alavancagem?

A resposta está ligada à rentabilidade da empresa. Se essa rentabilidade for alta o suficiente para pagar os investidores e também obter lucro, essa alavancagem pode ser positiva.

Aumentar o nível de endividamento de uma empresa, não é ruim. Muitas empresas que estão indo bem e possuem uma boa rentabilidade se utilizam desse recurso.

A partir da fórmula de alavancagem operacional que mencionamos acima, é possível encaixá-la em quatro categorias principais:

- grau de alavancagem operacional – quando a alteração da receita bruta gera uma alteração do operacional em um percentual maior;

- grau de alavancagem em equilíbrio – quando a empresa está no prejuízo mas ocorre a compensação por meio da receita bruta;

- grau de alavancagem modesta – também há prejuízo, e os custos fixos estão acima do dobro da margem de contribuição;

- grau de alavancagem negativa – ocorre quando a margem de contribuição é negativa ou ainda quando os gastos com as despesas fixas aumentam.

Conheça o Gauntlet Mini, a maneira mais rápida de se tornar um trader profissional!

Considerações finais

A alavancagem financeira é uma das ferramentas mais poderosas disponíveis para traders e investidores que buscam grandes retornos com seus investimentos.

Conferimos também os efeitos positivos e negativos da alavancagem financeira que envolvem os potenciais de lucros e prejuízos que se pode obter.

No entanto, como qualquer outra ferramenta, tudo depende da experiência e conhecimento de quem a usa.

Nas mãos certas, a alavancagem financeira pode ampliar drasticamente os retornos. Nas mãos erradas, ela pode causar estragos e resultar na temida chamada de margem.

Vimos também as principais diferenças entre alavancagem financeira e alavancagem operacional nas empresas e quais são os riscos dessas operações, além de exemplos práticos sobre o assunto.

Este conteúdo mostra os principais objetivos da alavancagem e como se beneficiar – e se proteger – com ela.

Se você se interessou pelo assunto, estudar constantemente as melhores práticas é a chave para o sucesso.

Com o tempo, você será capaz de operar com alavancagem usando todos os tipos de instrumentos financeiros e ainda poderá desenvolver suas próprias estratégias de trading.