O mercado de futuros está entre os mercados financeiros mais complexos. Por serem derivativos, os contratos futuros podem parecer um pouco mais complicados para iniciantes do que instrumentos tradicionais como ações ou Forex. A principal razão pela qual os investidores e traders têm dificuldade para começar a lucrar no mercado de futuros é que eles ignoram ou não entendem conceitos fundamentais, como backwardation e contango. Por conta disso, eles não estão preparados para navegar por mercados invertidos e acabam sofrendo perdas com seus investimentos em futuros. Este guia ajudará você a entender do que se trata contango e backwardation. Você também aprenderá como essas condições de mercado afetam sua carteira de futuros.

O que é um mercado invertido?

Um mercado invertido é quando o preço à vista – ou preço spot – e o preço de um contrato perto do vencimento de um instrumento de futuros são maiores que o preço do contrato longe do vencimento. Basicamente, é quando custa mais hoje do que custaria no futuro.

Mercados invertidos podem ocorrer por diversas razões. Uma delas é uma queda de curto prazo na oferta da commodity. Para ilustrar isso com um exemplo, considere situações em que há um embargo político nos maiores mercados do Oriente Médio, um evento Black Swan como o bloqueio do Canal de Suez, uma política da OPEP para restringir exportações ou um furacão que afetou um porto petrolífero. Eventos desse tipo podem prejudicar a oferta de petróleo no curto prazo. Sob tais circunstâncias, as entregas de hoje são muito mais valiosas do que as do futuro. Obviamente, o preço dos contratos perto do vencimento serão impactados por isso.

O princípio funciona nos dois sentidos. Situações que disparam uma alta demanda no curto prazo aumentam os preços dos contratos futuros perto do vencimento. Se o mercado espera que atenuar essa pressão no futuros, os preços dos contratos longe do vencimento vão continuar mais baixos.

O mercado é chamado “invertido”, já que não é comum o preço à vista de contratos perto do vencimento ser maior que o preço de futuros longe do vencimento. Em um “mercado normal”, os preços reagem no sentido contrário: os contratos perto do vencimento sempre têm um preço mais baixo.

Assista a este vídeo no YouTube

Por que os mercados se invertem?

Geralmente, em mercados calmos, quanto mais longe estiver o vencimento, maior será o preço do contrato. Isso ocorre porque os contratos futuros de mais longo prazo estão sujeitos a muito mais incertezas e riscos. Os mercados garantem uma proteção adequada ao acomodar esse tipo de incerteza incorporando um prêmio de risco ao preço. Além disso, um aumento no preço ao longo do tempo reflete o preço à vista esperado com custos adicionais, como juros, armazenamento e o seguro por manter o ativo até o vencimento.

Mercados invertidos não são uma condição dominante. No entanto, eles ainda são relativamente comuns e podem ser vistos em todos os mercados futuros. Um mercado invertido pode ser disparado por uma mudança nas taxas de juros ou na política comercial de futuros financeiros. Dentro das commodities agrícolas, eles podem ser causados por escassez de oferta devido a condições climáticas inesperadas.

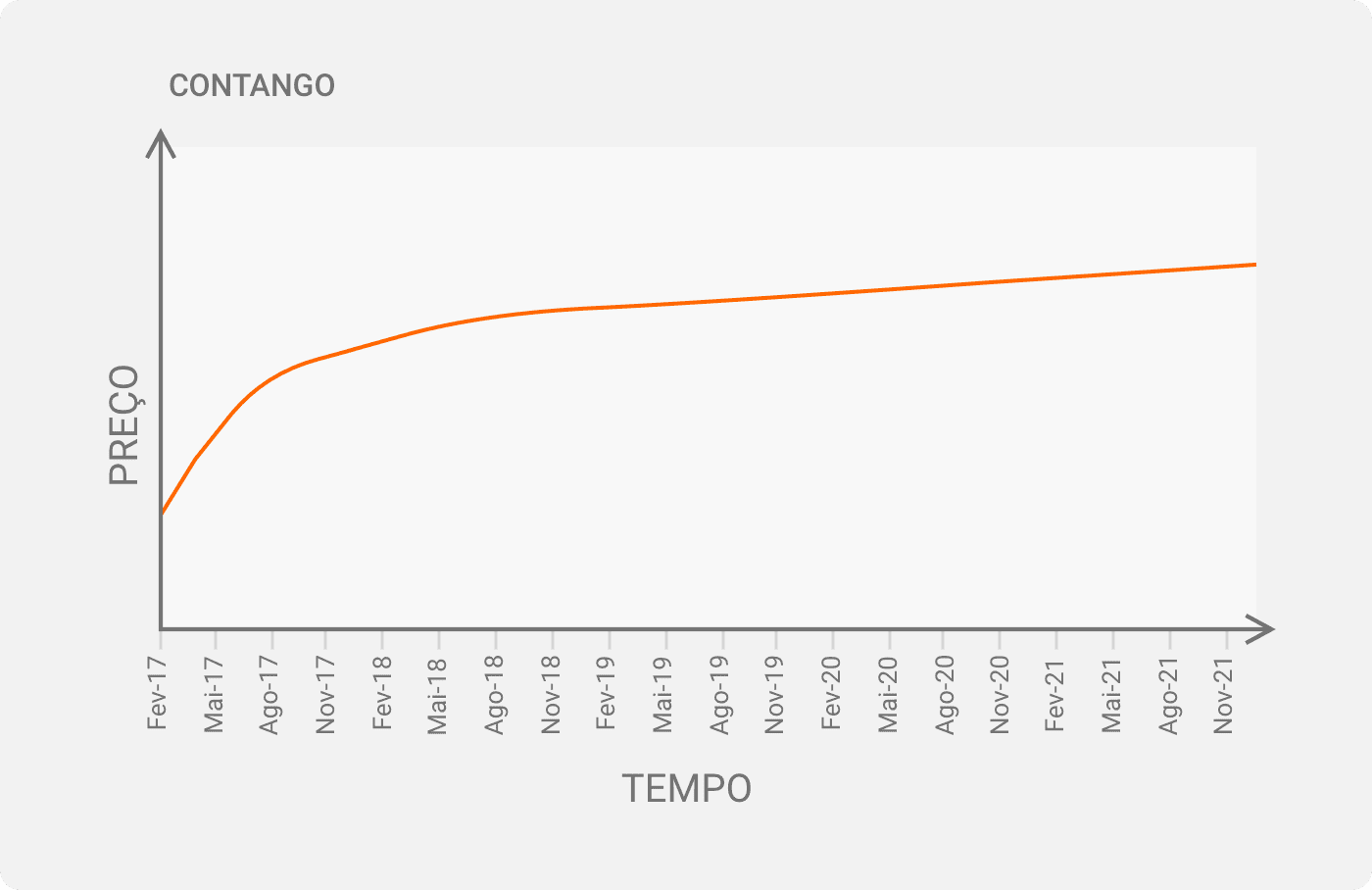

O que é contango?

Contango é um estado do mercado em que o preço futuro de uma commodity é maior do que o seu preço spot. O mais comum para a maioria das commodities é que seus preços futuros subam ao longo do tempo.

Em resumo, durante um mercado em contango, o preço à vista do petróleo bruto é inferior ao preço dos seus contratos futuros (CL). Além disso, o preço apresenta uma trajetória de alta conforme o tempo passa.

Se você está com dificuldade para entender essa definição, vamos dar um passo atrás e focar no que os preços à vista e futuro significam neste contexto.

Contrato futuro: um acordo legal de compra ou venda de uma commodity física no futuro.

Preço à vista (preço spot): o preço de trading atual dessa commodity.

Exemplo

Após repassar essas definições, podemos partir para um exemplo. Um mercado em contango é quando o preço spot do petróleo hoje é de US$ 70 e o preço futuro – digamos que daqui a dois ou três meses – é de US$ 75. Como você pode ver, não há nada complicado com a definição básica de contango nos mercados de commodities. Não é um conceito difícil de entender.

Um contango nos mercados futuros pode ser causado por diversas razões. Interferências futuras na oferta da commodity subjacente, expectativa de inflação, apenas para citar alguns.

Traders de spread e participantes do mercado mais agressivos costumam preferir o “contango”. São os tipos de traders que buscam explorar oportunidades de arbitragem entre os preços futuros e à vista.

Durante condições de mercado em contango, o sentimento geral entre investidores é que eles estão dispostos a pagar mais por uma determinada commodity no futuro do que hoje. Eles tendem a fazer isso por conta dos chamados custos de armazenagem. Estes são os custos que você terá por comprar um ativo hoje e mantê-lo. Dentro dos mercados de commodities, esses custos podem incluir custos com o armazenamento em si e com a degradação do produto por conta das condições de armazenagem, o que afeta a qualidade do ativo.

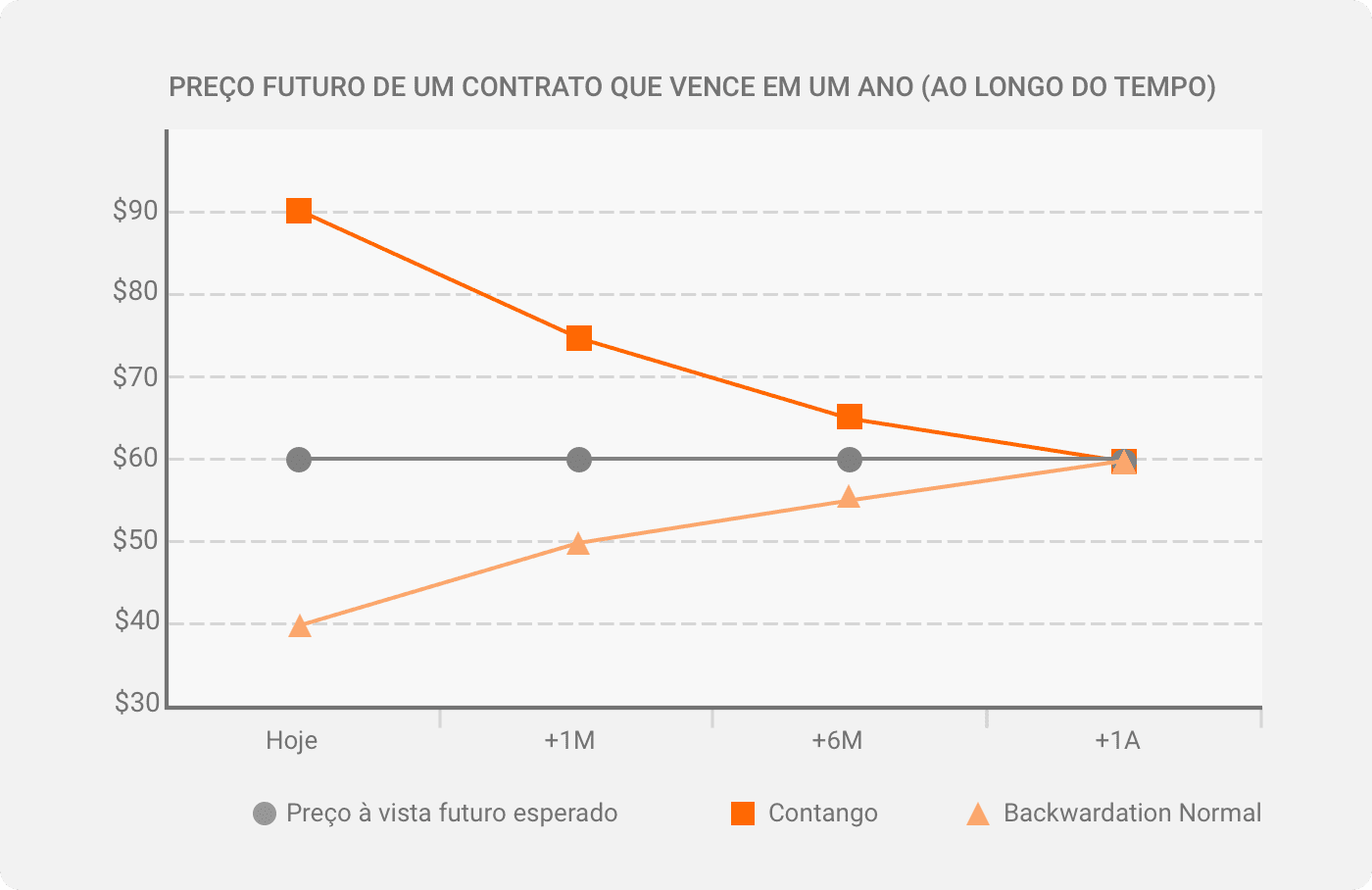

O que você deve lembrar com o contanto é que, ao longo do tempo, à medida que os contratos se aproximam da data de vencimento, os preços futuros sempre convergem para os preços à vista. O caso é o mesmo com mercados em backwardation.

O que é backwardation?

O termo “backwardation” descreve uma condição no mercado futuro em que o preço à vista do ativo subjacente é maior do que os preços de trading atuais.

O sentimento durante um mercado em backwardation é que as expectativas para o preço atual são muito altas. Os traders acreditam que os preços tendem a cair no futuro. A queda gradual do preço à vista ao longo do tempo continua até finalmente convergir para o preço a termo do contrato futuro.

Condições de mercado em backwardation podem ocorrer quando há um pico na demanda atual pelo ativo que excede a demanda pelos contratos futuros longe do vencimento. O backwardation também pode ser causado no mercado futuro de commodities quando há uma escassez na oferta da commodity subjacente no mercado à vista.

Os traders costumam explorar um mercado em backwardation vendendo instrumentos pelo preço maior atual e os comprando de volta por um preço menor no futuro, embolsando assim a diferença. Em resumo, um mercado futuro em um estado de backwardation beneficia os especuladores e traders de curto prazo que lucram aplicando estratégias de arbitragem.

No entanto, vale a pena observar que no mercado futuro de commodities há o risco de que a oferta para uma determinada commodity seja manipulada ou deturpada para inflar o preço do instrumento artificialmente. Por conta disso, os traders devem ficar atentos a práticas de mercado desleais para evitar sofrer perdas significativas. Além disso, eles devem buscar situações em que novos fornecedores entram no mercado, fazendo com que a produção aumente. Naturalmente, isso resolverá o problema de escassez da commodity e afetará o preço.

Resumindo, os cenários de backwardation exigem uma abordagem prática em que o trader monitora continuamente o mercado em que está operando.

Por que contango e backwardation são importantes?

Backwardation e contango são vitais. Eles fornecem aos traders informações cruciais sobre a oferta e demanda atual para uma determinada commodity. Além disso, eles ajudam os participantes do mercado a fazer previsões melhores sobre suas posições de longo prazo. Eles também proporcionam maior clareza sobre as melhores estratégias de trading que os traders podem empregar para lucrar com eventos de curto e longo prazo.

Entender a diferença entre backwardation e contango no mercado de futuros pode ajudar os traders a evitar perdas. Um participante do mercado que é capaz de reconhecer quando uma commodity está em contango ou backwardation pode tomar uma decisão melhor sobre a direção e os sentimentos dos movimentos de preço futuros do mercado.

Ignorar os mercados em contango e backwardation pode ser a receita para o desastre e causar perdas consideráveis. No livro Derivatives Handbook: Risk Management and Control, os autores discutem o caso da empresa alemã Metallgesellschaft, que em 1993 perdeu mais de US$ 1 bilhão operando futuros. As perdas foram atribuídas a um sistema de hedge que lucrou com mercados em backwardation, mas não era capaz de prever uma mudança para mercados em contango. Como resultado, a empresa quase foi à falência. No fim das contas, eles conseguiram sobreviver graças a um pacote de ajuda no valor de US$ 1,9 bilhão de 120 bancos. No entanto, esse caso ficou para a história como um exemplo de por que gestores de risco devem sempre considerar mercados em contango e backwardation ao operarem futuros.

Contango e backwardation nos mercados futuros

Contango e backwardation são termos usados apenas nos mercados futuros. Eles definem a estrutura da curva a termo e o desenvolvimento esperado em termos do preço futuro comparado com o preço à vista.

Se o preço a termo do contrato for maior que o preço à vista, o mercado está em contango. Se o preço a termo do contrato for menor que o preço à vista, então o mercado está em backwardation.

Outra forma de analisar backwardation e contango é por meio de como o contrato futuro se move em relação ao preço à vista conforme ele se aproxima do vencimento. Se ele cair até atingir o preço à vista, então o mercado está em contango; por outro lado, se estiver subindo até o preço à vista, então o mercado está em backwardation.

Traders de futuros olham para mercados em contango e backwardation para identificar melhor a diferença observada entre os preços atual e futuro para uma determinada commodity ou ativo.

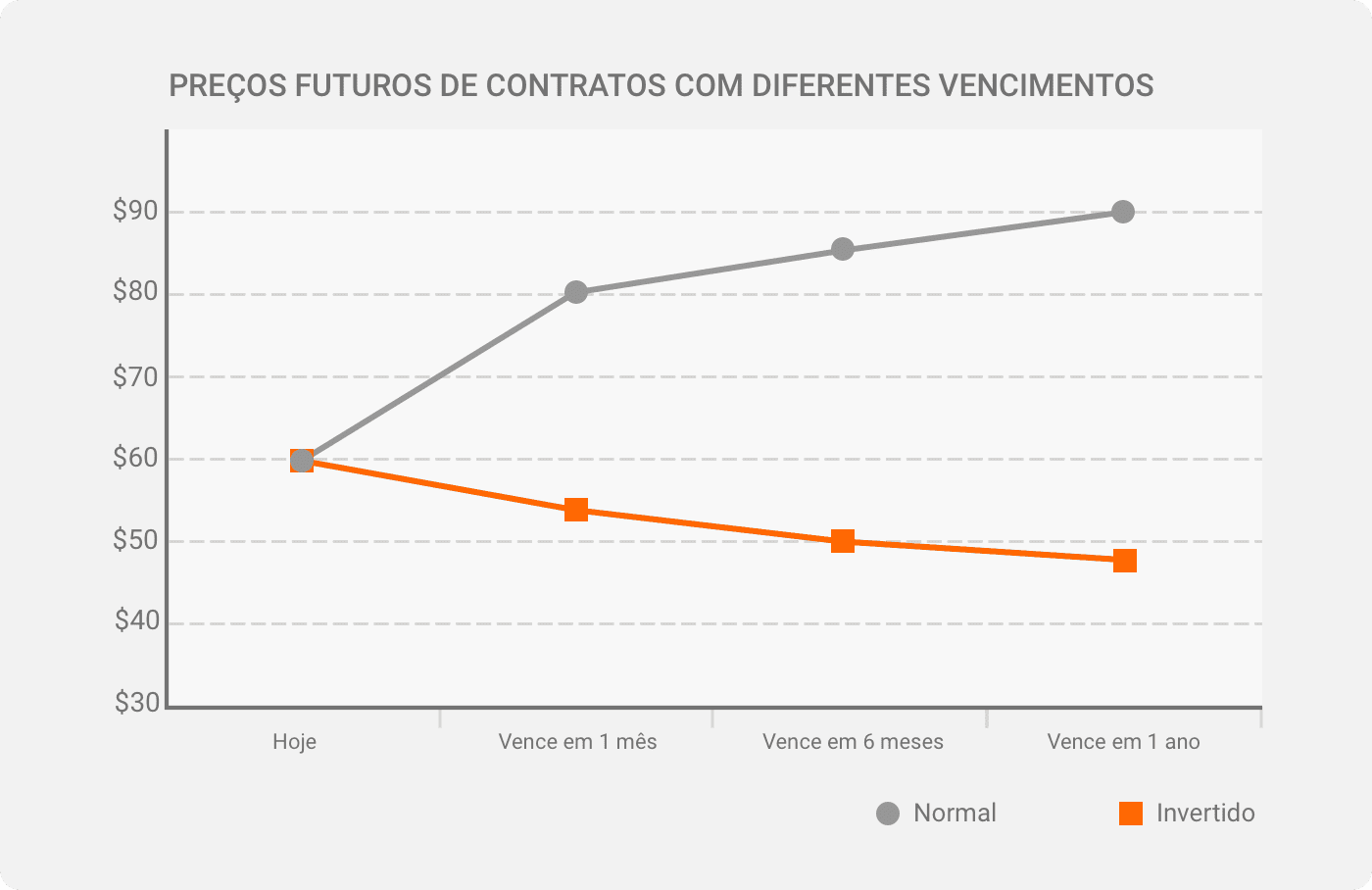

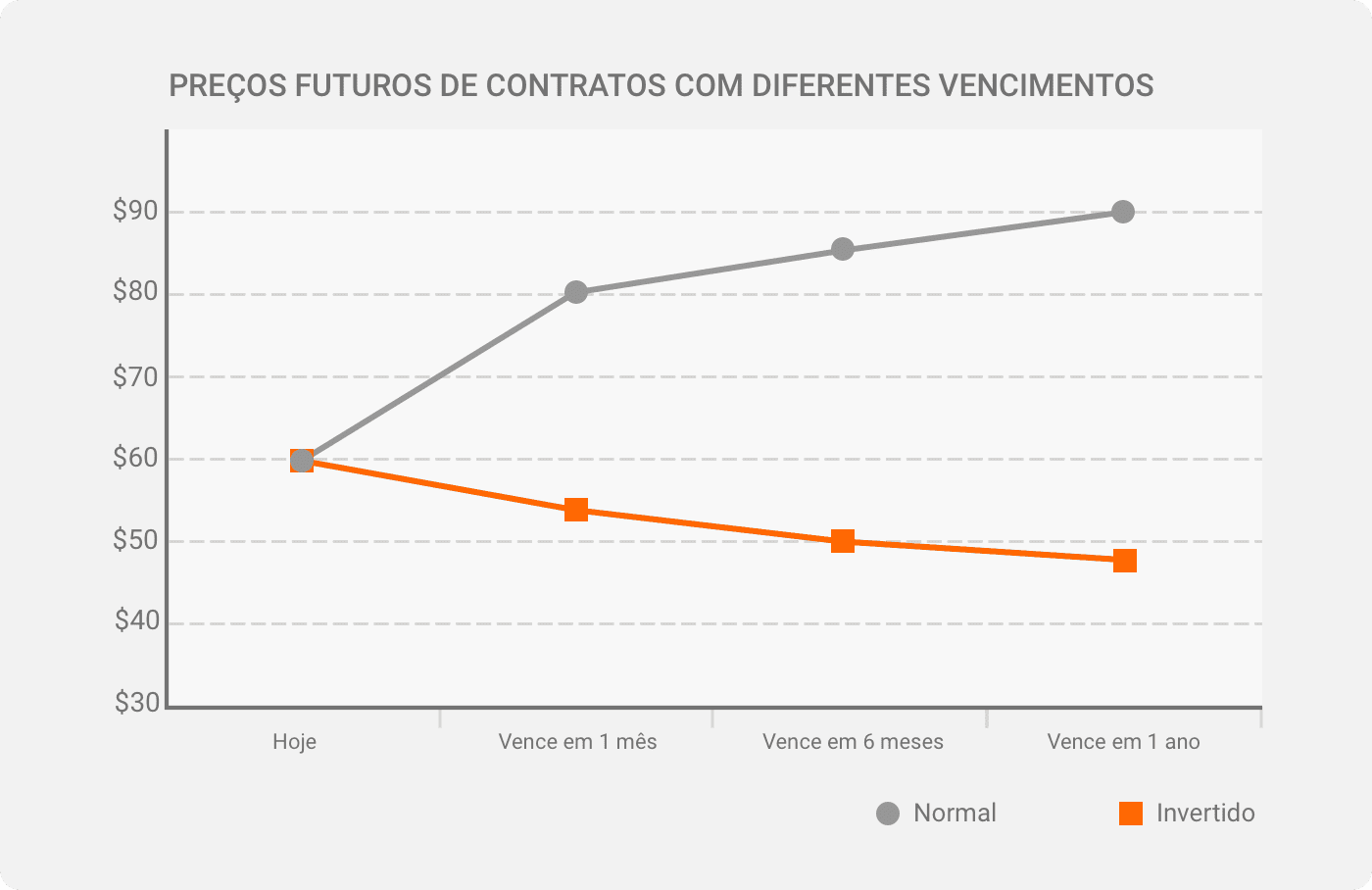

Uma representação visual

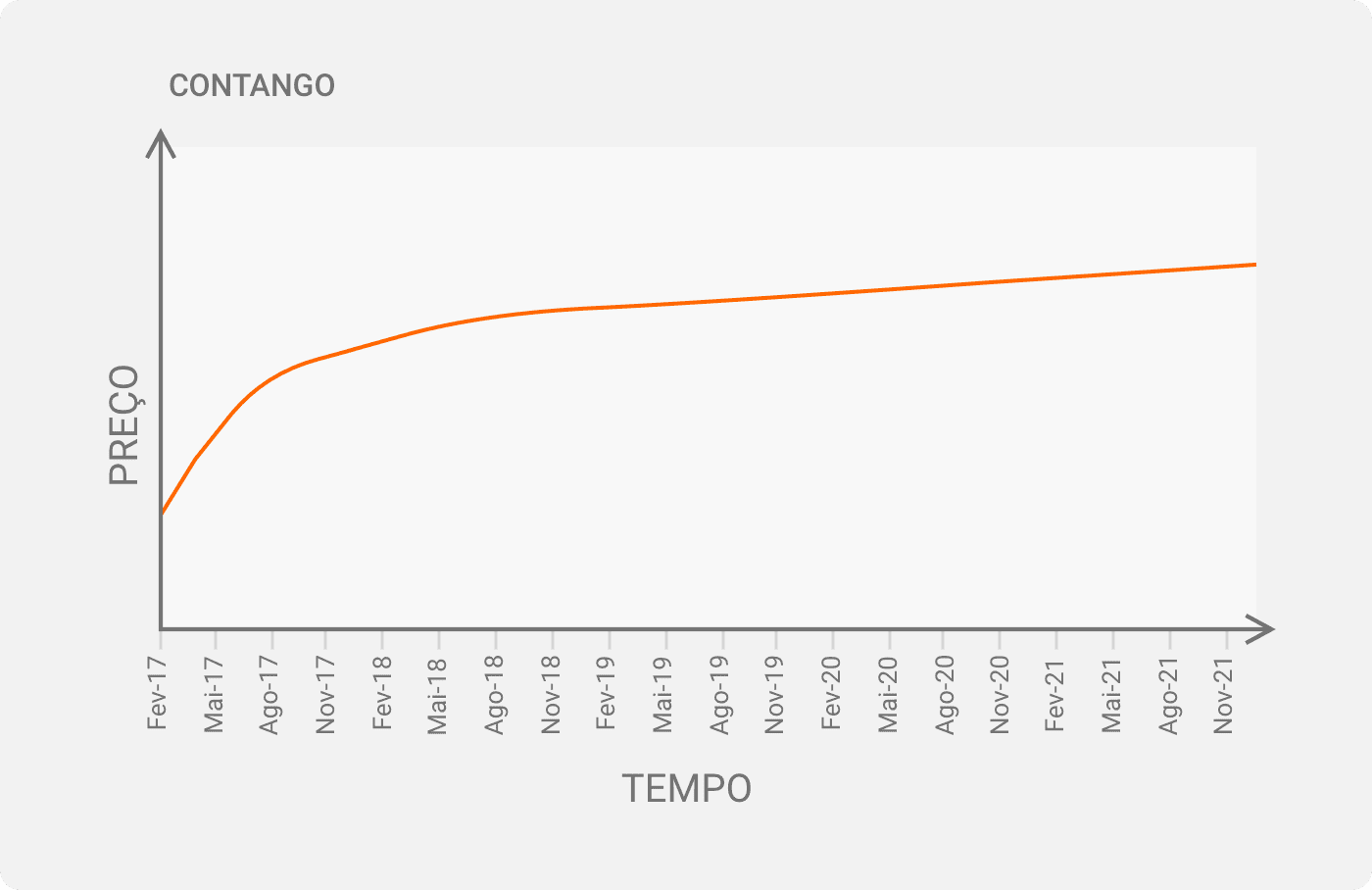

Para ajudá-lo a entender o conceito, vejamos o gráfico a seguir. Ele possui duas dimensões: o eixo vertical represente o preço de entrega para o contrato futuro, enquanto o eixo horizontal visualiza o tempo restante até o vencimento. Você pode ver como o preço se move em ambos os mercados.

Durante um mercado em contango, o preço futuro cai; já durante um mercado em backwardation, ele sobe. O ponto em comum entre mercados em contango e backwardation é que, no final, os preços à vista e futuro convergem.

Muitos traders se referem a contango e backwardation como um tipo de curva específico por conta da inclinação que os preços atual e futuro formam em ambas as condições de mercado. Contango é uma inclinação ou curva de alta – alguns também chamam de “forwardation”. Já no caso do backwardation, temos uma curva de baixa.

Observação: muitos traders usam os termos “backwardation” e “mercado invertido” como se fossem a mesma coisa. Isso porque as condições de backwardation e mercado invertido costumam aparecer juntas. No entanto, não são a mesma coisa. Eles descrevem situações diferentes, e um mercado invertido pode ocorrer tanto em mercados em backwardation quanto em contango.

Quando contango e backwardation podem ocorrer?

Um mercado em contango pode existir por diversas razões, incluindo custos de armazenagem (os custos relacionados ao armazenamento da commodity e ao seguro para mantê-la), inflação, mudanças na taxa de juros, previsões de alta e muito mais. Entre estes, os gatilhos mais comuns para um mercado em contango são o custo de armazenagem e a taxa de juros.

O custo de armazenagem inclui tudo o que envolve o armazenamento da commodity. O termo descreve os gastos que você terá ao armazenar uma determina commodity ao comprá-la agora. por exemplo, digamos você compre dois barris de petróleo ou um caminhão de milho. Você terá que armazená-los em algum lugar – como um armazém –, o que terá custos adicionais. Isso pode reduzir a demanda pelo ativo e diminuir seu preço à vista. Enquanto isso, esses custos também aumentam o preço da compra da commodity no futuro.

Agora vamos ver como as taxas de juros podem contribuir com um mercado em contango. Se um trader adia a compra de um ativo no mercado à vista para operar comprado, ele basicamente garante mais capital à sua disposição. Esse capital pode ser usado para render juros até que o trader decida comprar um contrato futuro. Nesse caso, o preço à vista é impactado pela taxa de juros até que o ativo seja comprado no futuro. Esse efeito é refletido no preço futuro atual.

Backwardation

Por outro lado, podemos atribuir o backwardation a eventos de curto prazo que fazem com que o preço à vista supere o preço futuro. Eles podem incluir escassez de oferta, manipulação do mercado, rendimento de conveniência, entre outros gatilhos.

Destes, a escassez é a razão mais comum. Digamos que, como trader, você esteja interessado em futuros de milho (ZC). Você sabe que os EUA são o maior produtor e exportador global. Você leu os relatórios do setor e está ciente de que o ano foi bom e que há oferta suficiente. No entanto, se um furacão de repente atinge os principais portos nas proximidades. É inevitável que um desastre desse tipo prejudique a oferta de curto prazo da commodity. Essas circunstâncias criarão um mercado em backwardation. No longo prazo, a oferta se normalizará; no entanto, nesse momento específico, o preço à vista será maior que o preço futuro.

Também é essencial mencionar o rendimento de conveniência. Quando um setor ou algumas grandes empresas esperam uma escassez na entrega de uma determinada commodity, elas podem aumentar imediatamente seu estoque. Enquanto isso, eles também farão hedge contra uma oferta limitada no futuro, o que também levaria a uma alta no preço à vista. Os traders costumam se referir a essa situação como “prêmio de medo”. Isso é geralmente refletido no preço à vista, mas tende a se normalizar no longo prazo.

Exemplo de contango e backwardation

Exemplos de contango e backwardation existem em basicamente todos os mercados. Já abordamos alguns cenários que se qualificam em ambas as situações, mas vamos ampliar um pouco a nossa análise para mais alguns setores.

O contango costuma ocorrer no mercado do ouro, já que geralmente também há custos de armazenagem envolvidos. Um exemplo é quando o preço à vista do ouro é de US$ 1.700 por onça, enquanto o preço futuro é de US$ 1.900.

Contango no mercado do petróleo ocorre quando o preço à vista da commodity é de US$ 50 por barril hoje, enquanto o preço futuro para uma entrega após um ano é de US$ 75.

Por outro lado, o backwardation no mercado do petróleo ocorre quando o preço à vista é de US$ 45 por barril, porém o preço para entrega em seis meses é de US$ 35.

Entenda a diferença entre mercado a termo e mercado futuro e saiba o que considerar para escolher o mais adequado para os seus investimentos!

Contango vs. Backwardation

A oferta e a demanda de contratos futuros afetam os preços futuros em cada vencimento disponível. A pergunta é em qual direção. Com base na resposta, os dois cenários possíveis podem ser contango ou backwardation.

Aqui estão as principais diferenças para ajudá-lo a identificar melhor ambos os cenários do mercado:

| Contango | Backwardation | |

| Definição | Uma condição de mercado em que o preço à vista do instrumento operado é maior que o seu preço futuro. | Uma condição de mercado em que o preço à vista do instrumento operado é menor que o seu preço futuro. |

| Preço à vista | Maior | Menor |

| Preço futuro | Menor | Maior |

| Comportamento do preço | Quanto mais perto do vencimento, menor será o preço a termo, até atingir o preço à vista. | Quanto mais perto do vencimento, maior será o preço a termo, até atingir o preço à vista. |

| Razões de ocorrer | Custos de armazenagem, mudanças na taxa de juros, previsões de alta, etc. | Escassez da oferta, manipulação do mercado, rendimento de conveniência, etc. |

| Curva | Inclinada para cima | Inclinada para baixo |

| Frequência | Comum | Raro |

Considerações finais

Contango e backwardation são termos padrão que descrevem o estado dos mercados futuros. Eles ajudam os traders a entender a situação atual do mercado. Além disso, eles ajudam a prever acontecimentos futuros ao indicar se o preço a termo está sendo operado acima ou abaixo do preço à vista.

Entender as diferenças entre contango e backwardation é a única forma de evitar perdas ao operar futuros. Nenhuma estratégia de gestão de risco será eficiente sem considerar o estado atual e as previsões para a relação entre os preços à vista e a termo do instrumento. Além disso, com base nas condições do mercado, o trader terá uma base melhor para decidir se deve operar comprado ou vendido.

Se você pretende levar o mercado futuro a sério, a melhor coisa a se fazer é entender as particularidades dos mercados em contango e backwardation. Afinal, você não quer ser a próxima Metallgesellschaft, né?