A análise técnica geralmente é feita com indicadores, sendo você um day trader ou um swing trader. Afinal, sem indicadores técnicos, onde conseguiríamos informações relevantes sobre price action, tendências de mercado ou padrões gráficos? Esses indicadores podem ser divididos em duas categorias principais: indicadores leading e lagging. Um tenta prever uma variação de preço futura, enquanto o outro fornece um feedback atrasado e uma confirmação das tendências de mercado. Quais são esses indicadores? Neste artigo vamos explorar alguns exemplos. Esperamos que após a leitura você saiba decidir qual se encaixa melhor no seu estilo de trading.

O que são indicadores leading e lagging?

Indicadores leading e lagging são ferramentas de análise técnica utilizadas para avaliar a força do mercado financeiro. Indicadores leading mudam antes de uma nova tendência de mercado. Por outro lado, os indicadores lagging fornecem informações sobre os dados históricos de um mercado específico.

Basicamente, indicadores leading fornecem aos traders sinais preditivos das variações do mercado, enquanto que indicadores lagging fornecem sinais depois que uma tendência já está em andamento, daí o nome “lag” (“atraso”, em tradução livre). De qualquer modo, investidores e traders usam ambas as classes de indicadores de maneira extensiva na análise técnica para que possam ler melhor o mercado. Outro uso seria para identificar as posições ideais de entrada e saída.

Você também pode gostar:

- RSI – O Que é o Índice de Força relativa e como usar no trading?

- Futuros e Opções – Qual a principal diferença entre os dois?

Uma breve história sobre indicadores leading e lagging

Os indicadores de análise técnica têm uma longa história, começando no século 20. A ideia por trás deles se baseia na Teoria de Dow, que diz que as variações do mercado não são aleatórias. Portanto, é possível prever sua próxima direção analisando completamente os comportamentos de mercado anteriores.

Ao longo dos anos, surgiram maneiras mais inteligentes de ler padrões gráficos. Passamos a usar linhas, barras e gráficos que fazem parte dos indicadores de trading atualmente.

Além dos benefícios para o mercado financeiro, os indicadores leading e lagging também servem como uma medida viável de desempenho econômico. Dessa forma, os indicadores não estão estritamente relacionados com os movimentos de preço e a análise técnica, mas também servem para medir as metas de negócios e outras variáveis e índices econômicos.

O que são indicadores leading?

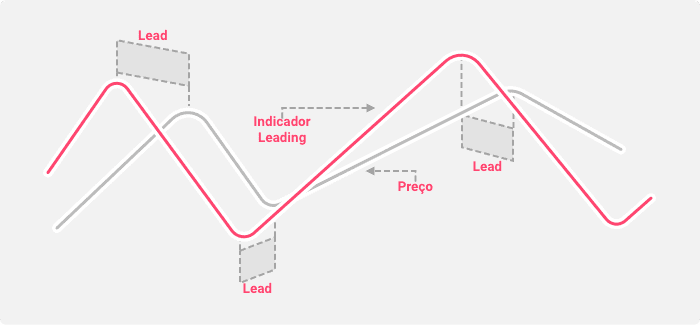

Indicadores leading utilizam os dados de preços anteriores para prever os movimentos de preço futuros. Eles “guiam” o preço, ou seja, os traders podem usar esses indicadores para prever variações de preço. Isso permite que eles fechem ou abram suas operações logo no início de um novo movimento para seguir uma tendência específica.

Como você pode ver na ilustração abaixo, a linha do indicador de tendência mostra a alta e baixa do mercado antes que a mudança de preço realmente ocorra. Dessa forma, os indicadores de tendência geralmente identificam se o mercado está em sobrecompra ou sobrevenda, o que ajuda os traders a estabelecerem seus pontos de entrada ou saída no mercado.

A premissa é que um mercado em que se está em sobrecompra deverá recuar em algum momento, indicando uma necessidade de fechar uma posição comprada ou abrir uma posição vendida, já que o preço está prestes a cair. Por outro lado, espera-se que um mercado que está com muitas vendas se recupere, indicando a necessidade de abrir uma posição comprada e aproveitar o aumento de preço desde o início.

No entanto, indicadores leading nunca são 100% precisos em suas previsões, sendo muito comum a emissão de sinais falsos. O lado ruim de prever uma variação antes que ela de fato aconteça é que sempre há a possibilidade de o mercado se mover na direção oposta.

Segui-los cegamente pode resultar em grandes perdas, e é por isso que os traders mais experientes geralmente combinam os indicadores leading com outras formas de análise técnica, como os indicadores lagging.

Exemplos de indicadores leading

Agora que você tem uma noção geral do que são indicadores leading, vamos ver alguns exemplos.

Oscilador Estocástico

O oscilador estocástico opera na premissa de que variações no momentum do mercado ocorrem muito mais depressa do que mudanças no preço ou no volume. Dessa forma, podemos usá-lo para prever a direção do movimento do mercado comparando os preços recentes de fechamento com o intervalo das operações de sessões anteriores.

Sinais de compra e venda são gerados no oscilador estocástico quando ele varia entre 20 e 80 pontos. Quando o oscilador chega a 80 pontos ou mais, o mercado é considerado sobrecomprado e, portanto, espera-se uma queda. Por outro lado, quando ele chega a 20 ou menos, o mercado é considerado sobrevendido, o que deve resultar em um aumento de preço.

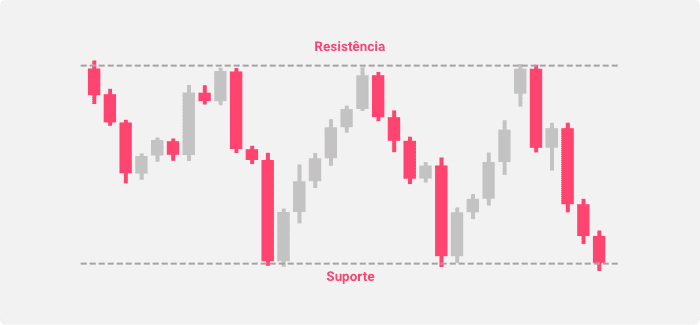

Níveis-chave de suporte e resistência

Os níveis de suporte e resistência aparecem quando o preço se aproxima de um certo nível múltiplas vezes ao longo de um dado período, sem chegar a ultrapassá-lo. Isso significa que, assim que o preço chega naquele nível, ele é rejeitado e passa a se mover na direção oposta. Um nível de resistência é como um teto que o preço tem dificuldade de ultrapassar; já um nível de suporte é como um piso que limita a queda do preço.

Saber onde estão os níveis de suporte e resistência em um gráfico pode ajudar os traders a prever tendências de mercado em um futuro próximo. Portanto, eles também os ajudam a identificar pontos de entrada e saídas ideais.

Na ilustração acima, você pode ver o preço saltando dos níveis de resistência e suporte e se movendo na direção oposta. Logo, para iniciar uma operação, você poderia esperar até que o preço em queda atinja a linha de suporte para fazer uma compra, já que o preço tenderá a subir a partir desse ponto – admitindo, é claro, que o nível de suporte não seja rompido.

Outros indicadores leading populares incluem:

- Retração de Fibonacci

- Canais de Donchian

- Índice de Força Relativa (RSI)

- Williams %R

O que são indicadores lagging?

Os indicadores lagging também utilizam dados de preços históricos. No entanto, vez de prever variações de mercado futuras, eles são utilizados principalmente para confirmar a direção da tendência atual e a sua força. Eles são “atrasados”, logo os traders e investidores podem ter certeza que uma tendência específica não é simplesmente um sinal falso antes de operarem.

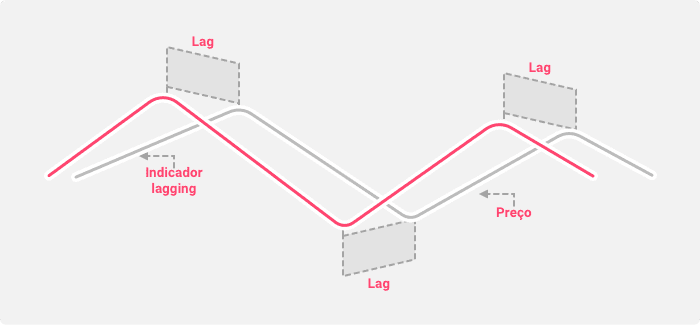

Baseado na ilustração, você pode ver que o indicador lagging ocorre depois da variação do preço. Isso significa que qualquer participante do mercado poderá observar o movimento de preço com o indicador e então confirmar sua direção.

É claro que o trader acaba perdendo alguns pips ao entrar no mercado depois que o movimento já começou. No entanto, para muitos é um custo a se pagar, já que os prejuízos de operar um sinal falso podem ser muito maiores. Ao esperar um pouco para obter sinais de trading e então confirmar a força da tendência atual, você poderá operar com base em informações mais precisas e sinais mais seguros.

Em geral, os indicadores lagging são traçados diretamente no gráfico de preço e são excelentes ferramentas em mercados de tendência ou ou voláteis. Muitos traders optam por esses indicadores para que possam operar com mais confiança. De fato, é muito comum ver traders mais experientes utilizarem dois ou mais indicadores lagging para validar as tendências de preço antes de confirmar uma operação.

Dito isto, é importante não depender muito de indicadores lagging. Eles podem lhe dar uma falsa sensação de segurança se você acreditar que eles sempre serão lucrativos. Como eles demoram um pouco para reagir, sempre há o risco de perder oportunidades de lucro ou até mesmo perder uma operação inteira. Isso ocorre principalmente quando os movimentos de preço são muito rápidos, como é o caso dos mercados de criptomoedas.

Portanto, a estratégia de trading ideal deve envolver uma combinação de indicadores leading e indicadores lagging. A ideia é usar um para prever as variações de preço e o outro para confirmá-las.

Exemplos de indicadores lagging

Há diversos indicadores disponíveis hoje em dia. É importante observar que eles utilizam cálculos diferentes, logo é possível que cada um deles mostre sinais diferentes. Vamos analisar alguns exemplos:

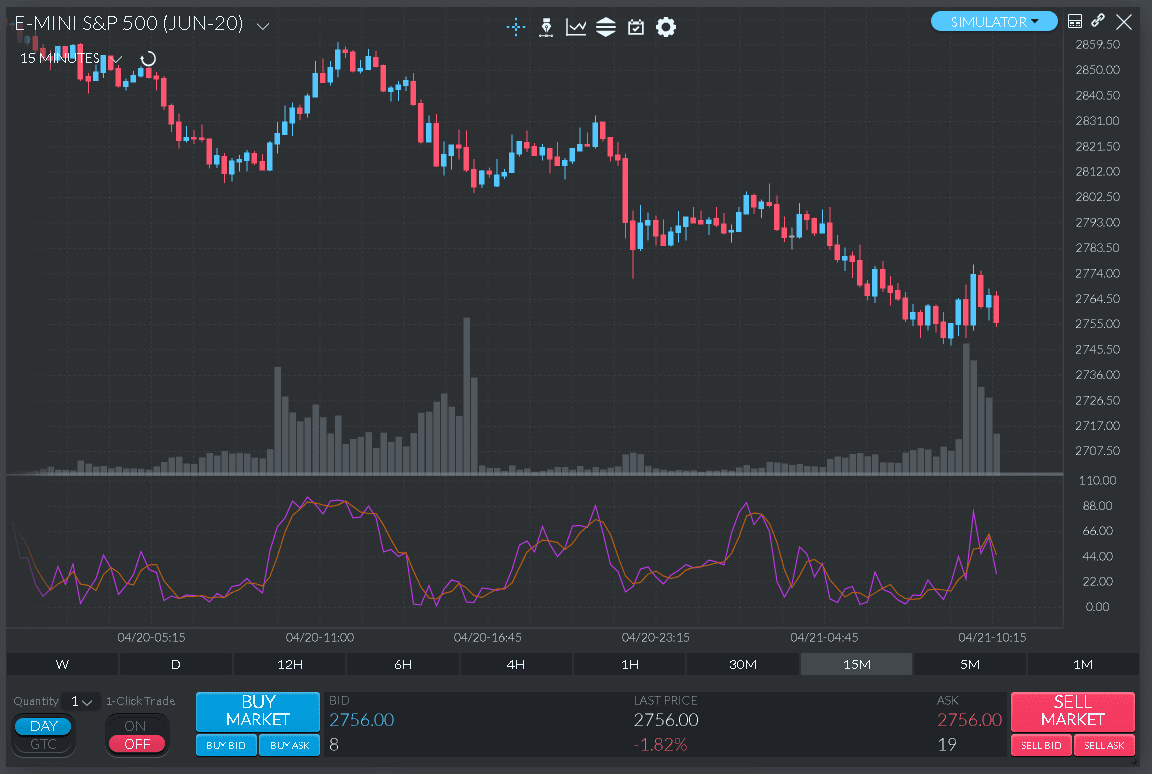

Médias Móveis

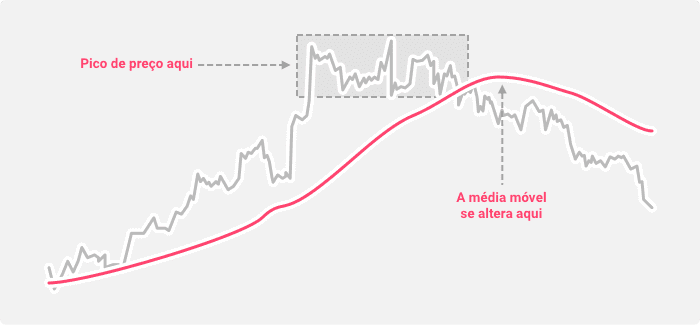

A Média Móvel (MA) é um indicador lagging porque gera um sinal de compra ou venda baseado nos dados históricos de preço. Um sinal de compra ou venda ocorre quando o preço cruza a linha de Média Móvel ou quando duas linhas de médias móveis se cruzam. No entanto, como elas são calculadas com base nos pontos de preços anteriores, o preço atual sempre estará à frente da média móvel.

Como você pode ver no gráfico acima, foi somente depois que o preço atingiu um pico que a média móvel cruzou acima dele. Mesmo assim, ela confirma que o mercado está em uma tendência de baixa. Essa informação é muito útil para os traders, que a partir de agora podem assumir posições vendidas nesse mercado.

Bandas de Bollinger

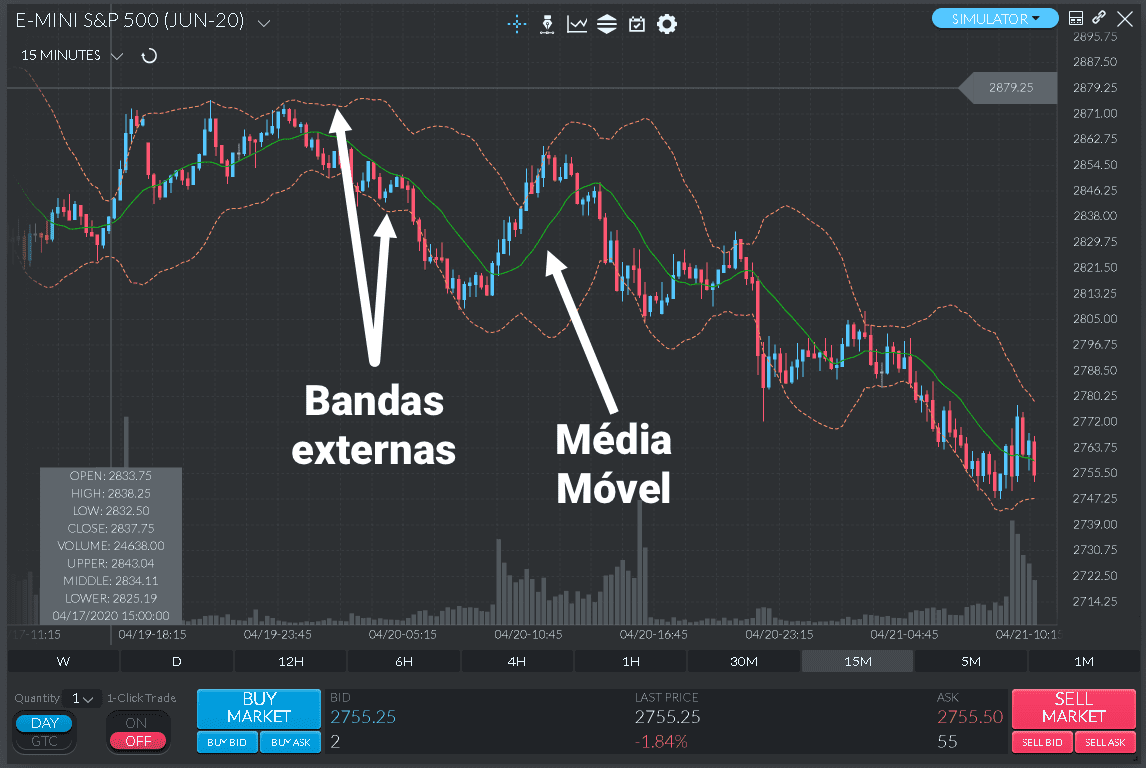

As Bandas de Bollinger fazem parte da categoria de indicadores de volatilidade. Ela é composta por uma média móvel simples (MMS) e duas linhas externas que representam o desvio-padrão da média móvel simples e, portanto, servem como uma ótima medida de volatilidade.

As linhas externas se ampliam conforme a volatilidade aumenta e se contraem à medida que a volatilidade diminui. Isso é interessante para os traders, pois os ajuda a identificar os pontos de entrada e saída ideais para suas operações. Afinal, ninguém quer manter uma posição enquanto o mercado estiver passando por uma volatilidade extrema.

Outros indicadores lagging populares incluem:

- Convergência e Divergência de Médias Móveis (MACD)

- SuperTrend

- SAR Parabólico

Conclusão

Seja para análises técnicas, planejamentos de negócios ou análises macroeconômicas, os indicadores leading e lagging são cruciais para se tomar boas decisões de trading. Agora que vimos como aplicá-los, você poderá decidir quais indicadores poderá integrar com seu sistema de trading de acordo com seu nível de tolerância ao risco e com suas metas de investimento.

Observe que algumas ferramentas funcionarão melhor em certos ambientes do que outras. Fique à vontade para utilizá-las em contas virtuais para aperfeiçoar suas habilidades antes de aplicá-las na sua conta real.